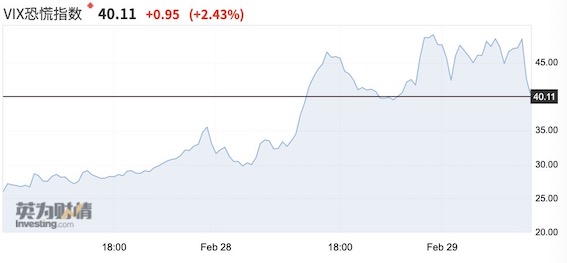

上周五,美国市场波动率(VIX,即“恐慌指数”)几乎飙到50,比起前两个月15的平均值飙升超200%,交易员逼近疯狂的状态。

“这是史上罕见的波动率飙升,当出现波动率冲击(volatility shock)时,很多策略组合都会自动调仓。”一位美股期权交易员上周五(2月28日)对第一财经记者表示。

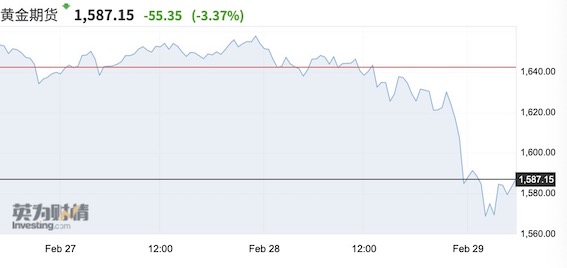

截至2月28日的一周,美股经历了史上最快的抛售潮——道指累跌12%,纳指幅10%,标普500指数跌11%,创2008年10月以来最大单周跌幅。在流动性冲击下,避险资产黄金也大跌3.3%。

当周,沪深300指数下跌5.05%,创业板跌幅为6.96%,香港市场下跌4.42%。资深全球宏观交易员袁玉玮对第一财经记者表示,除了中国股市自身积累的抛压,外资的全球组合再平衡也会导致一定资本流出,因此上周五的调整较大。同时,多家机构反馈,美股的调整尚未结束,需要密切观测VIX是否回落。

“连锁反应”加剧美股暴跌

此次,美股跌势如此之猛、维持如此久,是因为不同投资力量造成的多米诺骨牌效应。

野村量化团队提及,第一波抛售的很可能是那些投机者;随着跌势扩大,抛售力量转换到ETF等被动投资上;同时,CTA(趋势型商品交易顾问策略)、风险平价策略(risk parity)和一些中长线的投资者(如养老金、捐赠基金、社保基金等)也会开始调整投资组合,中长线投资者的调仓出于其对经济前景转差的预期。

“事实上,我们并未遭到大量投资者赎回,可能这次暴跌受到CTA、风险平价策略等程序化交易平仓的影响更大,一旦自动触发卖出指令,很难短期停止。”阿尔杰投资管理公司(Alger)资深美股基金经理张韵对第一财经记者表示。

具体而言,CTA策略追逐短期趋势,当市场的广泛下跌行情形成下降趋势时,CTA基金将随行就市,启动强制抛售模式,加剧市场抛压。高盛早在2018年就测算,CTA基金持有约700亿美元美股多仓,在全球股市持有约1900亿美元多仓。

风险平价策略也是“对冲基金之王”桥水闻名于世的策略之一。特点是,不断增持波动性降低的资产,不断减持波动性上升的资产,维持一个总波动性大致不变。过去几年极低的市场波动,导致这一类基金对股票的敞口较高。当股市上升期间波动性是不断下降的,而市场一旦调整,波动性就会上升,例如VIX周五一度飙升至近50的水平,就会导致这类策略的基金大幅减持股票。所以这类基金事实上也有追涨杀跌的倾向,而且风险平价基本上是一个量化策略,操作是策略自动决定的,很少有人为干预。换言之,一旦开跌,恐怕很难叫停。

需关注波动率和美联储

未来,美股能否真正企稳,需要观测VIX的变化以及美联储何时行动。

“美股正在面临三重冲击——病毒、经济数据、企业盈利。这都对股市非常负面。我预计股市未来几周仍会有调整压力。”毕盛资管(APS)CIO王国辉对第一财经记者表示。

上述美股期权交易员提及,目前VIX维持在40多的高位,比起此前15的平均值仍高出很多,短期内可能无法大幅回落。

目前,美国数据显示经济仍然相对韧性,失业率仍接近50年低点3.5%,制造业PMI(ISM)也刚反弹至50以上,进入扩张领域。只因疫情在海外加快蔓延,金融市场目前在为疫情可能损害美国经济和企业盈利定价。“尽管美联储主席鲍威尔看似并不在意,只在周五开盘之前讲了两句不痛不痒的话,但预计美联储很难按兵不动。”上述交易员称。

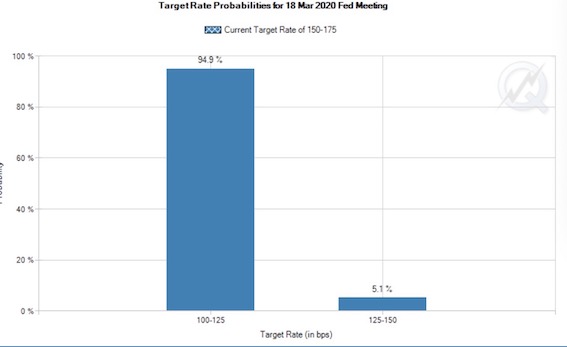

经历了上周五的剧烈波动,目前市场光是对3月降息的概率预期就已飙至100%,更令人震惊的是,市场押注降息50BP(基点)的概率高达94.9%。渣打提及,标普500超过10%的修正、VIX飙升和VIX曲线的倒挂,将不会被美联储忽视。“当一次特定会议上超过 70%的降息概率被市场定价时,美联储从不会让市场失望。”

市场的关注点还在于避险资产黄金也在上周五大跌3.3%。此前,人们认为黄金在避险情绪、低利率背景下将会再创新高,于是金价从2月15日的1589美元/盎司暴涨至2月25日的1689美元/盎司,随后出现小幅回调。“此次的暴跌,一方面是在超涨后的获利了结,另一方面更关键的原因则是流动性问题,”袁玉玮对记者表示,投资者卖掉抗跌的资产,“拆东墙补西墙”。从国家层面来看,因商品下跌而陷入债务危机的国家减持黄金;从投资机构角度来看,亏损的交易者卖黄金,补其他亏损造成的保证金或应付基金赎回。

“由于黄金一次性刺穿了1593的关键支撑位,具体何时才会反弹,还需要进一步观察。”资深外汇交易员黄俊告诉记者。

中国市场密切关注海外风险情绪

至于中国市场会如何变化,多家机构人士对记者表示,如果海外避险情绪始终高涨,可能因外资的组合再平衡导致资金流出A股。过去一周北上资金净流出293亿元。后续需密切观测VIX等指数变化。

上周五,创业板大跌6%,瑞银资产管理中国股票主管施斌对记者表示:“此前跟着热点走,短期可以获得很大的满足,但是我们需要看得长远、理性一点,有一些上涨是基本面驱动,可以持续,有一些上涨纯粹是资金驱动,并不具备基本面。”

“目前中国的情况逐渐转好,但是海外形势相对来说比较严峻,但我们会有相应的解决办法。”就目前的投资逻辑而言,施斌认为要从三方面考虑,首先要判断特定公司能不能顶过去,在这种情况下每一个行业龙头的御风险能力肯定更强;第二看哪些行业可以从行为方式变化中受益(如线上娱乐、线上教育、远程医疗、远程办公等);第三还是看估值,有一些行业确实受疫情影响比较大,但若市场反应过度,长线来看,对于投资者而言又是机会。目前,消费、医疗与科技仍然是外资最为青睐的三大板块。

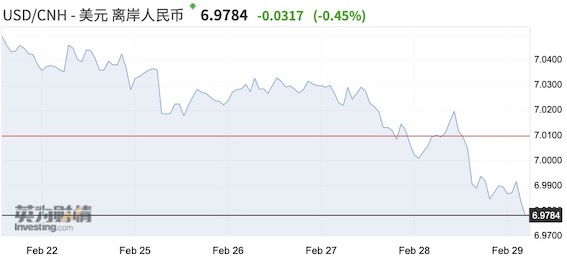

令人关注的是,上周五,人民币对美元攀升,美元/人民币重新下破7关口,“下行途中一举跌破短线上行趋势线以及阻力转支持水平7.01,若能维持在7下方,人民币将保持涨势。”FXTM富拓中国市场分析师刘敏对记者称。

有大行外汇交易员提及,在此前美元/人民币逼近7.1时,也有不少中资企业要求结汇,从某种程度上体现了对于人民币的预期仍然较为稳定。

(来源:第一财经)

简体中文

简体中文