靴子落地!受累于康美药业财务造假事件,广发证券虚悬已久的监管处罚终于披露。

证监会日前对广发证券(000776.SH;1776.HK)在康美药业相关投行业务中的违规行为依法下发行政监管措施事先告知书,拟对广发证券采取暂停保荐机构资格6个月、暂不受理债券承销业务有关文件12个月的监管措施。

“‘暂停保荐机构资格6个月’已是《证券发行上市保荐业务管理办法》修订前证监会所能给出的处罚上限。无论是对公司声誉,还是具体业务的影响都十分之大”。有北京地区投行人士评述称。此前西南证券就曾经受监管接连处罚,投行业务暂停近三年,至今仍未恢复元气。

就在广发证券被罚后,国信证券紧急公告称,董事会全票通过决议,不再聘请广发证券担任公司非公开发行A股股票联席主承销商,此举也宣告了广发证券投行项目流失的开始。

另据界面新闻记者了解,广发证券今年以来也出现了明显的人员出走现象。

项目、人才双双流失,投行业务即将“停摆”的广发证券前路未卜。这家业绩排在行业前五的大型券商,所遭遇的麻烦或只是刚刚开始。

89个IPO项目面临抉择

7月10日傍晚,证监会对广发证券下发行政监管措施事先告知书。

7月11日,国信证券通知召开董事会会议。

7月12日,国信证券9名董事以通讯表决方式形成决议,不再聘请广发证券担任公司非公开发行A股股票联席主承销商,并在当晚公告了决议结果。

国信证券的反应速度令市场惊叹,但这也从一个侧面反映出市场对广发证券受罚避之不及的现状。

广发证券此番投行业务被罚源于康美药业造假案。

2018年开始,康美药业多次被质疑财务造假及其实控人操纵股价,当年12月28日,康美药业因涉嫌信息披露违法违规,被证监会立案调查。根据证监会行政处罚决定书,2016年1月1日至2018年6月30日,康美药业累计虚增货币资金逾886亿元。目前,康美药业实际控制人马兴田已因涉嫌违规披露、不披露重要信息罪被公安机关采取强制措施。

而作为康美药业的投行保荐机构,广发证券及相关人员被证监会认定在康美药业投行项目执业过程中未能勤勉尽责,存在尽职调查环节基本程序缺失、缺乏应有的执业审慎、内部质量控制流于形式、未按规定履行持续督导义务等重大违规行为。

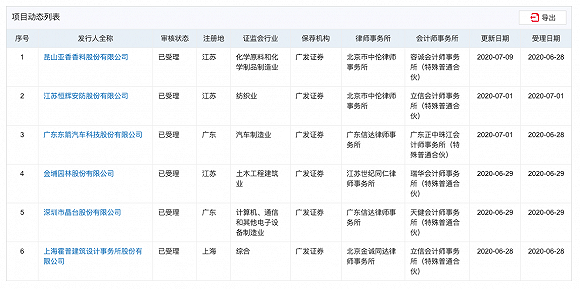

据界面新闻记者统计,目前广发证券IPO在审项目共有23家,其中主板及中小板14家,创业板6家,科创板3家。除此以外,广发证券还手握66家正处于辅导备案登记受理阶段的拟上市企业。

广发证券科创板在审项目

广发证券创业板在审项目

因广发证券保荐机构资格拟被暂停6个月,上述合计89家企业需要面临抉择:要么另择保荐机构重新经历尽职调查、申报招股书的繁琐过程,要么等待广发证券处罚结束重启上市。

对此,有业内资深投行人士对界面新闻记者表示,如果是赶时间上市的公司,还是直接更换保荐券商会比较快。

“从保荐机构尽职调查,到形成招股说明书,再到报送材料,整体花费的时间约在3个月。而且广发已经处理了很大一部分,花费时间可能更短”。上述资深投行人士还特别指出,“证监会对广发下发的仅是‘行政监管措施事先告知书’。具体的处罚什么时候落地,什么时候结束还不清楚,企业受影响并不仅仅只有6个月”。

界面新闻记者也在近期联系了多家广发证券保荐的拟上市公司,其中就有处于“预先披露更新”阶段的企业表示,正在考虑更换保荐券商事宜。

这一阶段的企业决意更换保荐机构,也意味着广发证券的投行项目收入将出现萎缩。“投行项目的收入一向都是大头在后面,更换保荐机构,企业上市发行后的大部分承销费用广发就收不到了”。上述资深投行人士表示,

不过除“预先披露更新”或“已受理”阶段的企业外,广发证券保荐的企业中也已有4家通过发审会审议,包括拟主板上市的无锡新洁能和上海丽人丽妆化妆品,以及拟中小板上市的重庆百亚卫生用品和山西壶化集团。

“不排除已过会、且没有进入发行阶段的企业会受到影响,但监管也没有强制要求在保荐机构被罚的情况下更换保荐券商,毕竟不能最后让企业来‘买单’。企业也不可能主动选择从头开始排队上市”,华东地区某大型券商投行相关负责人称,广发证券仍然有可能获得这四个项目的保荐费用。

投行“断粮”引发人才出离隐忧

相比投行项目的流失,人才的出走对证券公司而言影响更为深远。

“今年以来公司总部吸纳了一批原广发证券的人员”,有注册地在北京的大型券商人士向界面新闻记者透露。

“并不是此次行政监管措施事先告知书下发后,才出现的离职。康美药业案件被证监会定性以后,投行部门就开始有些人心惶惶了,毕竟大概率判断是要被暂停投行业务,要提前找好下家”。有接近广发证券人士表示。

2019年8月16日,证监会对康美药业等作出处罚及禁入告知,将康美药业事件定性为“有预谋、有组织,长期、系统实施财务造假行为”。康美药业及马兴田等22名当事人予以行政处罚,并对6名当事人采取证券市场禁入措施。

从证券业协会统计的数据来看,截至7月15日,广发证券共有177名保荐代表人,而在2019年年中,康美药业尚未收到证监会处罚时,广发证券保代数量尚有超过200人。另外,广发证券整体人员规模也在2019年出现了一定下降,公司年报数据显示,2019年广发证券主营业务人员减少了450多人。

“各家券商投行都在抢人”,上述投行相关负责人称,相比其他业务,投行部门的人才更为关键,市场上企业因保荐代表跳槽直接更换保荐券商的例子并不鲜见。此时广发证券投行业务暂停,项目人才资源必然会引来其他券商争抢。

投行错过行业发展机遇期

虽然投行项目和人才都在面临流失的窘境,但采访过程中依然有不少业内人士表示,此次处罚对广发证券的影响相对有限。

“仅从处罚时间来看,暂停保荐机构资格6个月还可以接受。广发证券整体业务也相对全面,并不完全依靠投行收入”。有北京地区券商人士认为。

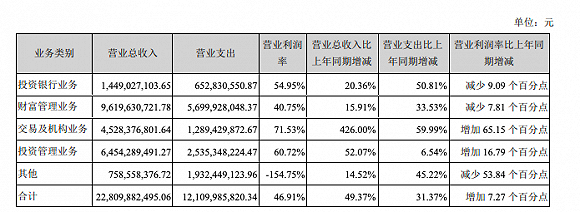

年报数据显示,2019年广发证券投行业务收入14.49亿元,占公司总营业收入的6.35%,投行业务营业利润7.96亿元,两项数据均排在公司四大主营业务的末位。

广发证券2019年各项业务营收

纵然投行业务暂停带来的营收减少难以撼动广发证券整体业绩,但6个月的时间也足以令公司错过投行发展的机遇期。

自2019年设立科创板并试点注册制以来,国内资本市场利好券商投行业务的新政不断,从创业板注册制改革,到新三板精选层公开发行的推出,再到相对宽松的再融资新政,为今明两年券商投行业务的壮大带来无限动力。

而6个月的保荐资格缺失,或意味着广发证券与上述改革所产生的大部分红利无缘。

“理论上广发被暂停的是保荐机构资格,还可以和其他券商联合承销,但大行情下应该不会有人愿意分享”。上述华南地区大型券商投行相关负责人称,“且不说注册制下创业板,以及新三板精选层带来的业务机会,仅再融资制度的放松和新股发行的提速都为投行带来了很多机会,甚至可能影响未来投行的座次”。

据证券业协会统计的数据,2019年广发证券投资银行业务收入在行业排名第9,承销与保荐业务收入排名行业第10。可以预见的是,在2020年券业投行业务收入排名中,广发证券将迎来显著下滑。

“目前证监会只是拟定了要暂停广发证券保荐机构资格6个月,处罚还未正式落地,但从现在开始公司的投行业务拓展就会受到阻挠,项目开始流失,所以实际上广发证券投行‘停摆’的时间要多于6个月”。北京地区资深投行人士称。

诱发券商分类结果下滑

值得一提的是,虽然广发证券投行业务收入在公司总营收中占比较低,但在现行的行业规则下,保荐机构资格遭暂停,仍能辐射到公司整体布局,并对未来发展产生深远影响。最能体现这一点的,莫过于证监会每年定时下发的券商分类结果。

按照现行规定,每年证监会都会根据《证券公司分类监管规定》提供的评分办法,将券商分为A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E等5大类11个级别,评价期为上一年度5月1日至本年度4月30日。

在2019年的分类结果中,广发证券就已下降两级,从“AA”级下滑至“BBB”级,对此业内就曾猜测或受累于投行相关问题和境外子公司问题。

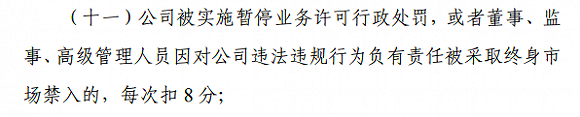

按照《证券公司分类监管规定》内容,证券公司被实施暂停业务许可行政处罚的,将在分类评价中被扣除8分。

实际上,这“8分”对券商评级至关重要,分值仅次于证券公司被实施撤销部分业务许可行政处罚或被刑事处罚所扣除的10分。此前受累于万福生科财务造假事件的平安证券在被暂停保荐资格3个月后,当期券商分类结果就从A级连降至C级;早些时间投行业务暂停的西南证券也同样在当期连降6级至C级,保荐机构资格暂停影响可见一斑。

而券商分类结果的下滑则将直接影响到风险准备金规模、投资者保护基金比例等规定要求,可谓是涉及公司实际经营的切肤之痛。

最新的《证券公司分类监管规定》显示,券商分类结果将影响证券公司规定不同的风险控制指标标准和风险资本准备计算比例。投资者保护基金公司则根据证券公司分类结果,确定不同级别的证券公司缴纳证券投资者保护基金的具体比例。

在去年证监会降低证券公司投保基金缴纳比例后,A类、B类、C类、D类证券公司,将分别按照其营业收入的0.5%、0.6%、0.7%、0.7%的比例缴纳2019年和2020年度的证券投资者保护基金。券商的分类结果将直接影响公司的资本充足情况。

另外,券商结果还会影响公司新业务的开展。按照规定,分类结果将作为证券公司申请增加业务种类、发行上市等事项的审慎性条件,还作为确定新业务、新产品试点范围和推广顺序的依据。并且,评分较低的券商在监管资源分配、现场检查和非现场检查频率等方面也会被区别对待。

目前来看,保荐资格拟被罚暂停的广发证券也面临着分类结果进一步下滑的风险,公司或将同平安证券、西南证券一样滑入“C”档。

广发证券成立于1991年,是国内首批综合类证券公司,先后于2010年和2015年在深圳证券交易所及香港联合交易所主板上市。此前因投行业务表现突出,公司曾与平安证券、国信证券、招商证券一道被业内称作华南券商“四小虎”。

2019年广发证券以151.80亿营收位列行业第五名,公司净利润75.38亿元,同样排在行业第五,与第四名国泰君安相差近11亿元。

目前,广发证券股权较为离散,没有控股股东和实际控制人。各股东中,A股上市公司吉林敖东持有公司12.52亿股,占公司总股本的16.43%,位列第一大股东。A股上市公司辽宁成大和中山公用则分别持有公司总股本的16.40%和9.01%,分列第二位和第三位。截至2019年底,吉林敖东及其一致行动人、辽宁成大及其一致行动人、中山公用及其一致行动人持有广发证券A股和H股占公司总股本的比例分别为17.45%、16.42%、10.34%。

简体中文

简体中文