券商今年上半年融资规模巨大,通过多种融资方式融资8239.47亿元!

统计发现,2020年上半年,券商定增募资1032.1亿元,配股募资516.37亿元。此外,券商通过发行证券公司债(2397亿元)、短期融资券(4288亿元)、可转债的形式累计募资6691亿元。

投行业内人士何南野向财联社记者表示,券商融资规模显著增大主要是因为,资本市场环境改善为券商融资大幅增长奠定了基础,部分业务对资金的需求助推券商加大融资,券商之间竞争加剧,资本实力更强的券商,可以更好的应对未来竞争。

此外,当前利率处于较低的阶段,流动性相对宽松,是较好的发债和定增融资时机。

券商上半年定增超千亿,第一创业定增议案已获董事会通过

财联社记者统计,截至7月1日,有10家券商公布了定增方案最新进展,预计募资上限合计1032.1亿元。

2020年公布定增方案最新进展的10家券商中,预计募资上限超100亿元的有五家。海通证券以200亿元的募资上限金额位居首位;国信证券和中信证券以150亿元和134.60亿元紧随其后;中信建投证券和浙商证券以130亿元和100亿元的募资上限金额分列第四和第五。

中原证券、西南证券、南京证券、海通证券、第一创业、国信证券、中信建投已经获得证监会批准。其中,第一创业定增加速落地,公司于6月29日公告称,《关于公司启动非公开发行 A 股股票的议案》已获得董事会会议通过。

中信证券已于今年3月11日办理完成了定增登记手续,募资134.6亿元。

从定增募资投向来看,项目融资、补充流动资金、偿还债务是券商定增的主要投向目标。

8家券商配股募资超500亿元

配股方面,招商证券、红塔证券、山西证券、国元证券、华安证券等年内计划或已实施配股募集资金516.37亿元。除山西证券于6月23日完成配股外,招商证券、国元证券配股方案已获证监会核准,红塔证券配股方案尚未进入证监会审核环节。

6月29日,山西证券发布公告称,截至本次配股股权登记日(6月16日)收市,山西证券股东持股总量为28.29亿股,截至认购缴款结束日(6月23日)有效认购数量为7.61亿股,认购金额为38.05亿元,占本次可配股份总数8.49亿股的89.68%,超过了证监会《上市公司证券发行管理办法》中关于“原股东认购股票的数量未达到拟配售数量百分之七十”视为发行失败的限制,故本次配股发行成功。

招商证券A股配股申请4月3日获得证监会审核通过。根据方案,招商证券拟A股、H股配股募集资金合计不超过150亿元。

红塔证券3月29日晚披露配股公开发行证券预案,募集资金总额预计为不超过80亿元,用于发展FICC业务等。

国元证券计划向股东配售10.10亿股股份,募集资金总额不超过55亿元。

6月17日晚,华安证券发布2020年度配股公开发行证券预案的公告称,按照每10股配售3股的比例向全体股东配售,若以公司截至2020年3月31日的总股本36.2亿股为基数测算,本次配售股份数量为10.9亿股。本次配股拟募集资金总额为不超过40亿元。

此外,国海证券、天风证券、东吴证券,三者配股分别募资39.94亿元、53.5亿元、59.88亿元。

从各券商募资用途上看,多数券商再融资指向补充公司资金,扩大业务规模等。其中,发展资本中介和投资交易等重资本业务成为券商募资的重点投向。

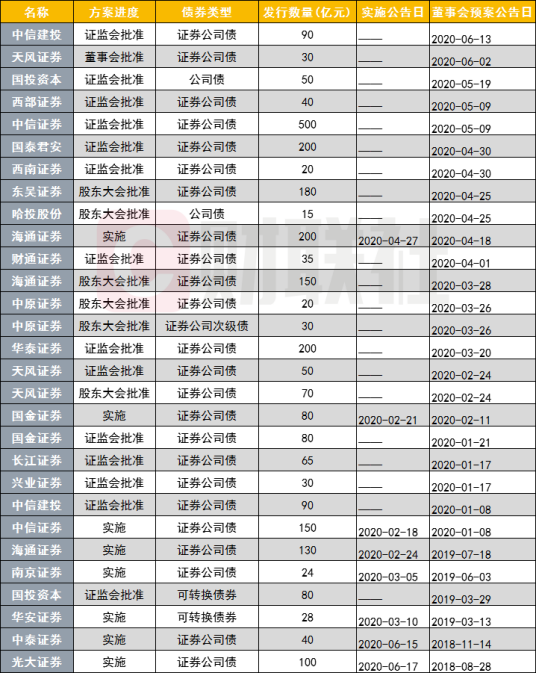

23家券商公司债募资近2400亿元

今年以来,以董事会预案公告日来看,23只券商公司债(证券公司债、次级债、公司债)拟发行或部分实施发行,数额高达2397亿元,其中,海通证券200亿元公司债、国金证券80亿元公司债、中信证券150亿元公司债部分已经实施。

数据来自:东财Choice

此外,有部分证券公司债券董事会预案公告日并非在今年,但在今年上半年已陆续发行,总体规模402亿元。

除了上述A股中券商外,中金公司近期也在发行公司债。6月17日,中金公司发布了今年第三期公司债的募集书,本期债券发行规模为不超过 22 亿元,品种分别为6年期和7年期,起息日为6月22日,按年付息、到期一次性还本。

券商可转债蠢蠢欲动,一只28亿元可转债获发行

今年上半年,证券公司可转换债券的发行有了启动迹象。2月21日,华安证券公告称,公司公开发行可转换公司债券申请获中国证监会核准。公司于3月10日启动可转债的发行,3月18日公布了结果,本次发行的可转债规模为28亿元,原无限售条件股东配售17.17亿元,网上社会公众投资者认购10.64亿元,弃购1926.6万元,由主承销商报销。

另有两家券商可转债发行在推进。2019年5月21日,财通证券的38亿可转债方案获股东大会通过;2019年11月9日,华林证券的20亿可转债方案获股东大会通过。

短融已发超4200亿,存量2422亿元

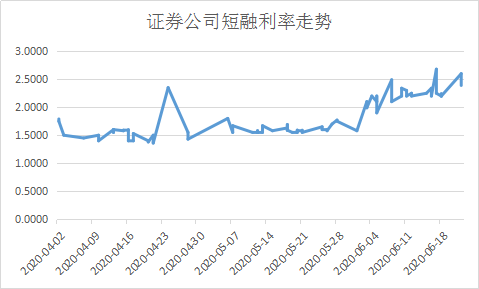

截至7月1日,今年以来,券商短期融资券发行规模已有4288亿元。

从存量来看,证券公司短期融资券有85只,票面总额2422亿元,比当前证券公司债(2375亿元)还要多一些。

从当前各家证券公司短期融资券存量来看,总额超过100亿元的有9家券商,这10家券商分别为中信证券、招商证券、国信证券、中信建投证券、银河证券、海通证券、广发证券、国泰君安、光大证券,中信证券规模最大达300亿元,其它几家短融总额分别为250亿元、175亿元、165亿元、160亿元、150亿元、150亿元、150亿元、100亿元。

券商短融利率上半年普遍较低,但进入6月份后短融利率有所抬头。最近发行的28只证券公司短融利率均值为2.20%,最高的一只为红塔证券股份有限公司2020年度第二期短期融资券,短融利率为2.68%。

券商融资渠道放宽

再融资新规以及证券公司次级债管理规定的修订,均为券商再融资放宽了相关限制。不止上述中多家券商的定增,5月多家券商大额公司债的发行获得了批准。

中信证券5月19日公告称,向专业投资者公开发行面值总额不超过人民币500亿元公司债券的注册申请获得证监会核准。

5月27日,申万宏源证券也获准向专业投资者公开发行面值不超过300亿元的公司债券;5月28日,光大证券获准向专业投资者公开发行面值总额不超过100亿元公司债券。

5月29日,证监会发布《关于修改

的决定》,在《管理规定》发布前,券商只能非公开发行次级债券,发行减记债等其他品种缺乏确定性依据。

投行业内人士何南野向财联社记者表示,券商融资规模显著增大背后有三大原因:一是资本市场环境改善为券商融资大幅增长提供了基础;二是部分业务对资金的需求助推券商加大融资,典型如股票质押业务和科创板业务;三是市场竞争加剧的结果,券商之间竞争的加剧,头部效应越来越明显,资本实力更强的券商,可以更好的应对未来竞争。

此外,当前利率处于较低的阶段,流动性相对宽松,是较好的发债和定增融资时机。

简体中文

简体中文