见习记者 | 王鑫

债券承销价格战仍在继续,行业自律公约形同虚设,在此情形下,监管也坐不住了,火速约谈违规机构。

1

月

14

日,中国证券业协会公告称,近日会同证监会债券部、机构部对日前参与

中国铁路投资有限公司(下称中国铁投)和

中

国

核

工业集团

资本控股

有限公司(下称中核资本)

公司债券项目招标发行的

12家涉嫌低价竞争的证券公司进行了现场约谈。

中证协指出,

低价竞争行为反映出的是市场有效选择机制的失灵,长此以往将造成承销机构看门人职责的通道化,埋下债券市场风险隐患,进而伤及行业自身。其背后折射出的是承销机构激励机制异化、信用信仰非理性、执业质量轻视和风险意识淡漠等深层次问题。

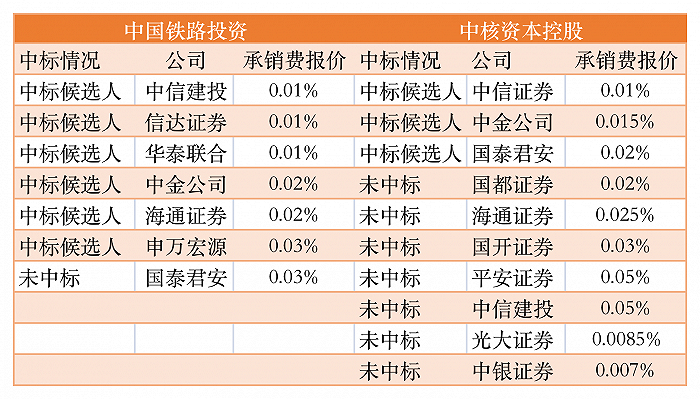

国铁采购平台显示,

1月

6日,中国铁投公示公司债券主承销商中标候选人,共有

6家券商中标,分别为中信建投、信达证券、华泰联合、中金公司、海通证券和申万宏源,这6家券商将承销中国铁投100亿的债券发行额度。据媒体报道,上述

6家券商给出的承销费报价分别为

0.01%、

0.01%、

0.01%、

0.02%、

0.02%和

0.03%。未中标的国泰君安也给出了0.03%的报价。

1

月

4日,中核资本公示公司债券主承销商中标候选人,中信证券、中金公司和国泰君安中标从

10家券商中脱颖而出,其中中信证券为牵头主承销商,中金公司和国泰君安为联席主承销商。三家承销商各自承担注册发行额度(

40亿)

40%、

30%

、

30%

的承销工作。值得一提的是,在此次招标中,参与招标的中银证券给出

0.007%的

“折中折”承销费率。

上海地区一位私募债券经理对界面新闻记者表示,如此低价就是赔本赚吆喝,“100亿的承销规模只赚100万,还得承揽、承做、承销至少三个部门来分,能够覆盖差旅费和人力费用就不错了。”

据界面新闻记者了解,头部券商对于债券承销量有一定要求,承销量是排名的基础,“大家都是为了排名和面子,现在有一两百家承销机构,竞争异常激烈,业务同质化严重,”一中型上市券商投行人士向界面新闻记者表示。

上述私募债经理从买方角度分析称,“这些债的配置主力基本为银行和保险,少部分为公募基金。现阶段国债性价比较低,若此时能拿到这些对银行来说极具性价比的AAA债,有利于券商维护与银行的长期承销关系。”

就在上述两家公司公开招标前10余天,

中证协启动《公司债券承销业务规范》(下称《规范》)修订工作,明确要求承销机构建立内部报价约束制度,压实承销机构责任。据悉,目前《规范》在行业公开征求意见已结束,实施在即。

中证协修订《规范》源于

债券承销低价竞争迅速蔓延。

2020年

7月,在中核融资租赁公司债券承销项目中,参与竞标的

8家券商报出的承销费偏低,国泰君安和中信证券分别以第一和第二名进入了中标候选名单,承销费率分别为总费率

0.015%

和年化

0.01%

。为此,中证协对相关事宜启动自律调查。

更为夸张的是,在

2020年

4月厦门特房集团债券承销项目中,中标费率为

0.00001%(千万分之一),此举引发了交易商协会牵头首批

90

家承销机构召开视频会议,并现场签署《非金融企业债务融资工具承销机构自律公约》。

上述私募债经理表示,“暂时来看,自律公约的约束力不强,该低的还是挺低。低价竞争由大机构间的竞争格局造成,主要围绕买方资源来做。这些大机构除非点名批评,暂时没看到收敛迹象。”

简体中文

简体中文