【亞太日報訊】美聯儲前主席伯南克只是跑到日本逛了一圈,見了見安倍和黑田,日元就創下了本世紀以來的最大單周跌幅,對,是本世紀。

其中一個很重要的原因是,市場對於日本是不是要做“直升機撒錢”的小白鼠充滿了好奇和期待,畢竟就是在伯南克的慫恿下,日本2001年開全球之先河啟動了QE試驗。在貨幣政策上永無止境的探索大概是日本央行難能可貴的“優點”。

這麽多年過去了,日本的安倍經濟學、QQE、負利率輪番上陣,經濟似乎也並沒有走出失落的十年,如今對於直升機撒錢的討論更像是絕望而無奈之舉。

但畢竟市場買賬,並且已經開始計入價格,誰也不能確定直升機撒錢時代是不是真的會到來。以下是高盛關於此話題的問答,基本上涵蓋了市場最關心的問題。

1,到底什麽是直升機撒錢(helicopter money)?

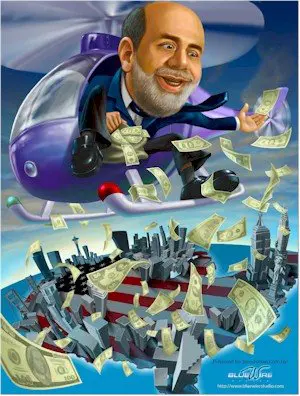

字面意思上看,就是政府或央行提供大量貨幣供應的政策,就好像有人拿著大把的鈔票坐在直升機上撒錢一樣。從更實際的角度來看,其實是指央行為政府更靈活和積極的財政開支提供更多資金支持。

這一概念已經存在很多年了,最先是由著名經濟學家弗裏德曼(Milton Friedman)在1969年提出,21世紀初期美聯儲伯南克將此形容為對抗通縮的一劑良方,還因此得了一個“直升機本”的綽號。

最近,7月13號日本產經新聞的一篇報道暗指日本首相安倍晉三和他的顧問們正在考慮直升機撒錢的提議,這在日本引發了爭論。

根據前英國金融管理局主席Adair Turner,直升機撒錢有兩種方案,1)日本央行直接承購日本國債(underwriting JGB,華爾街見聞註:目前日本央行是在二級市場購債,且買的是存量債,這裏提到的承購有新增信用總量的意思,這是與QE的差異所在);2)將日本央行在二級市場購買的國債轉換為零息的永續債券。

第一種方案相當於貨幣化,這種做法在1930年代“高橋財政”中就實施過,當時的政策架構被視為安倍經濟學的模型。

第二種方案實際上跟第一種非常相似,盡管不包括直接承債,但政府沒必要再為國債支付利息了,甚至連贖回都多此一舉。

無論是哪種方案,理論上都允許政府為財政支出融得所需資金,無論資金規模有多大。這可以被看做是財政政策與貨幣政策合二為一的終極形態。

2,為什麽這個話題在日本這麽火?

這與安倍經濟學目前停滯不前的現狀有關,日本央行在2013年4月啟動了史無前例的寬松計劃,希望通過提供一倍的基礎貨幣在兩年內將通脹拉到2%,現在日本央行已經將實現這一目標的時間點推遲到2017年年底,我們認為日本所需的時間會更長。

最新數據顯示,日本核心CPI(除新鮮食品)已經滑入負值區間,5月數據為同比下滑0.4%,除新鮮食品和能源的核心CPI指標同樣滑至+0.8%,2015年12月時還是+1.3%,此外工資增速、經濟增長情況也不盡如人意。

我們認為日本央行空前規模的寬松政策正在達到極限,雖然量化寬松(尤其是購買ETF)仍然有擴張空間,但是很多觀察者對其每年80萬億日元購債目標的持續性抱懷疑態度,今年1月開始嘗試的負利率政策也遭到不少人的質疑,不僅僅是金融機構人士,還包括普通民眾。

如果安倍晉三及其智囊真在考慮直升機撒錢,那麽也意味著日本最高決策層也開始感覺到日本央行三大寬松手段的局限性。

3,直升機撒錢在法律上真的可行嗎?

原則上是不允許的,但是也存在灰色地帶。日本公共財政法第五條禁止日本央行直接承購任何政府債券,但也留了一道口子,稱在特殊環境下,日本央行也許可以在國會同意後有條件地這麽做。日本法律之所以禁止央行為政府財政融資,主要是有前車之鑒。1930年代高橋財政時期,日本央行認購政府債券直接導致了財政紀律喪失,最終引發了超級通脹。灰色地帶中所謂的特殊環境通常僅指為日本央行持有的國債提供再融資的國債,而不是為支持積極的財政刺激政策而發行的國債,但是,支持直升機撒錢的人傾向於作出更寬泛的解釋。

4,直升機撒錢的支持者期待這項政策帶來哪些好處?

主要有兩點好處,第一,在不用擔心資金來源的情況下完全靈活地增加財政支出,進而直接帶動需求生產效應,盡管家庭可能會選擇把錢存到銀行裏而不是花掉(如果這項政策只是短期存在),但隨著政策逐漸發揮效果,消費增長的可能性就會逐漸升高。

第二,一旦市場接受日本政府采取激進政策(例如日本央行直接承債等),這會對市場帶來“公示效應”,對外匯市場而言,我們認為政策將令日元承受下行壓力。

5,風險在哪裏?

最大的風險在於,直升機撒錢一旦開啟很可能就無法停止,如果市場接受了政策無法停止的信號,日本政府和央行可能會觸發市場對日元信心崩塌,進而導致日元過度貶值。

同樣以高橋時期為例,當時日本央行實質性購入日本國債,當時的財務大臣高橋是清試圖將日本拉出通縮泥潭,所以采取了激進的財政政策。盡管當時日本央行直接承債的做法也被視為禁忌,但高橋認為這僅僅只是一時的權宜之計,一旦日本脫離通縮周期便立刻停止這項危險的實驗。

高橋的經濟政策給日本經濟帶來了喘息之機,但是日本央行並未就此停止購債,在高橋1936年遇刺之後,一開始只是短期過度的政策手段演變成財政常態,隨後日本的財政赤字急劇增長,導致了超級通脹。

盡管也有人提議在實施直升機撒錢之時引入財政紀律框架,例如將政策與通脹目標掛鉤,但是考慮到日本過去苦澀的經驗,包括我們在內的分析人士均對此項提議是否能有效執行持懷疑態度。

6,直升機撒錢有可能在日本實現嗎?

盡管我們認為日本公開采取直升機撒錢的做法幾乎是不可能的,但市場未來也可能會把大規模財政與貨幣政策的結合視作邁向直升機撒錢之舉。

黑田東彥是財政整頓的支持者,在我們看來他不可能同意一項可能會有損財政紀律的政策。

即便如此,直升機撒錢的概念其實是非常模糊,日本央行現在每年80萬億日元的購債計劃是通過二級市場購債,並不完全等同於直接承購政府債券,但經濟原理是一樣的。政府發行債券後,金融機構買入,然後轉身賣給日本央行,從資金流動來說,直接購債和間隔購債唯一的區別就是資金從私人部門的金融機構過了一道手。

因此,如果日本政府決定實施大規模財政刺激,與此同時日本央行增加貨幣政策寬松力度(尤其是增加國債購買),我們認為市場可能會認為這是在向直升機撒錢靠攏。

简体中文

简体中文