3月18日,有关全球最大的对冲基金桥水(Bridgewater )爆仓的传言在坊间不胫而走,但最新消息是,桥水基金方面已出面予以否认。

尽管如此,桥水在此轮市场下跌中的损失惨重却是既定事实。达利欧也在每日报告中承认,虽然这一次损失了一些钱,但仍在可控范围之内。“我们有能力恢复过来。因为我们保持着流动性,可以随时调整头寸。”

不过作为桥水最有影响力的一套交易策略,风险平价策略基金在饱受诟病。兴业银行首席经济学家鲁政委认为,风险平价策略基金,正是导致美国金融市场动荡的“元凶”。

旗下基金重挫约20%

”假的,今天所有的传言都是假的”。桥水基金中国区总裁王沿向媒体表示。

不过,尽管传言是假,但桥水在此轮市场大起大落中损失惨重,却是事实。

截至3月12日,桥水旗下的旗舰基金Pure Alpha Fund II本月已下跌了约13%,今年前两个月的跌幅为8%,有媒体称“该基金发现自己站在了市场溃退的错误一边。”。

此前,PureAlphaII有记录以来表现最差的一个月是2008年4月,当月该基金下跌了10.5%。不过即便如此,当年仍上涨了9.4%。2019年,Pure Alpha II二十年来首次出现亏损,下跌了0.5%。

桥水于3月18日的一份每日观察报告则显示,旗下两种类型的基金,β基金,也称之为全天候(all weather fund)基金和纯α(pure Alpha)基金今年的净业绩大致如下:

10%波动率的all weather 基金下跌约12%;

12%波动率的all weather 基金下跌约14%;

All weather China RMB基金下跌约9%;

12%波动率的pure Alpha基金下跌约14%;

18%波动率的pure Alpha基金下跌约21%;

14%波动率的pure Alpha Major Market基金下跌约7%;

21%波动率的pure Alpha Major Market基金下跌约11%;

10%波动率的最优投资组合下跌了18%。

“新型冠状病毒在最坏的情况下打击了我们,因为我们的投资策略中有长尾风险。我们长期以来依靠金融系统中的低利率而且流动性好的回购来加杠杆,从而赚取相对其他高回报资产的差额。此外,没有经济下滑的迹象(虽然我们确实有担心经济低迷时期会是什么样子,因为央行不能在有财富、政治、地缘差异和冲突的情况下刺激经济发展。)”桥水基金的创始人瑞·达利欧在报告中表示。

他声称,桥水从1月份开始追踪冠状病毒,曾讨论过是否应该偏离并重置压力测试系统(stress-tested system),但最终没有改变。

“在市场巨大的不确定下,我们认为公司没有交易优势。我们将面临一场巨大的未知风险,公司只能控制风险并尽可能降低损失。”他写道。

达利欧表示,风险控制已经在推进中,目前来看,公司的损失与之前最差的时期相似。

“与过去一样,我们一直维持着流动性,以便能够根据条件变化调整投资组合,”达利欧称,“虽然这一次我们损失了一些钱,但损失仍在可控范围之内,我们有能力恢复过来。因为我们保持着流动性,可以随时调整头寸。”

就在上个月,达利欧还对市场前景提出了相当乐观的看法。他在2月中旬曾表示,投资者对冠状病毒的担忧“可能对资产定价产生了一些夸大的影响,因为这是暂时性的,所以我预计会出现更多的反弹。”

而在更早之前的1月,达利欧曾敦促投资者离场观望,从强劲的市场中获利。他在接受CNBC采访时表示,"现金是垃圾(Cash is trash)。"

本周一,达利欧在社交平台发文称,美联储将利率降至近零的决定让市场处于更加危险的境地。

"长期利率触及硬0%的底部,意味着几乎所有资产类别都将下滑,因为利率下降的正面影响将不复存在(至少不会有太大影响)," 达利欧表示。“触及0%的底部还意味着,几乎所有储备国央行的利率刺激工具(包括降息和收益率曲线指引)都不会奏效。”

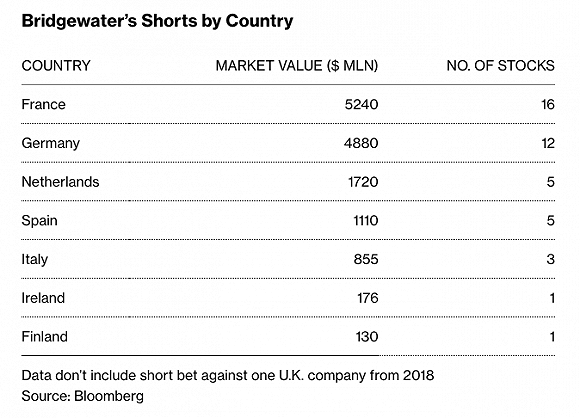

另一方面,据彭博报道,桥水已建立140亿美元空头头寸,押注欧洲公司股票因新冠疫情恶化而持续暴跌。

“尽管我们不愿就我们的具体头寸置评,但桥水在全球150多个市场进行交易,因此拥有许多相互关联的头寸,往往是为了对冲其它头寸,而这些头寸经常发生变化,”桥水发言人表示,“所以,在任何时候都只看一个位置来决定整体战略是不正确的。”

风险平价策略基金惹的祸?

作为桥水最有影响力的一套交易策略,全天候策略最初是由达利欧基于风险平价(Risk Parity)提出的。

所谓风险平价,指的是在资产配置中包括不同类的资产,例如股票、债券、商品、黄金等,并使这些资产所代表的风险保持均衡。通过这种组合资产配置,采用这类策略的基金可以“在相当长的时间内适应各种经济环境,并在风险最小的情况下获取市场的平均回报,不需要任何主动管理”。

兴业银行首席经济学家鲁政委认为,风险平价策略基金,正是导致美国金融市场动荡的“元凶”。

鲁政委指出,这类基金有三个特点,一是按照风险的特征来进行资产组合的配置,中间一定是包含着杠杆的,尤其是在债券这一方面;

第二,它是采取程序化交易的;

第三,基金配置的资产都是在平常看起来风险不相关的资产,但是资产一旦出现剧烈波动,可能就会从平时不相关或者相关性很低,变成正相关或相关性变得非常高。

鲁政委表示,根据其团队统计,当3月6号和3月9号两天出现原油累计下跌超过30%的情况时,原油的波动率上升了35.7%,标普500指数的波动率上升了12.5,10年期美债的波动率上升了4.4%,黄金的波动率上升了5.7%。

“从要削减风险头寸的角度,风险平价策略基金除了继续卖出原油之外,还要卖出波动率上升的第二高的标普500指数,排在第3位的黄金和排在第4位的美国的国债。”他说道。

鲁政委认为,这也可以解释为何股票市场下跌的时候,除了美元之外所有传统的避险资产也都同时出现了大幅下跌,以及为何股指期货出现“蹦床式”的暴涨暴跌。

在他看来,美国政府若想要救市,首先必须压低各类资产的波动率,也就是降低资产风险。注入流动性有一定的用处,但仅此还不足够,因为“股票市场的波动率还需要被降低”。

“当然我们觉得降低风险的最本质的是疫病的流行需要得到全球性的治理,恐怕这才是治本之策。”鲁政委表示。

平安证券首席经济学家张明则认为,尽管使用风险平价策略进行交易,但不能将桥水与2008年的雷曼兄弟做类比。

“最重要的区别在于,雷曼是真实杠杆率极高的卖方机构,而且在2008年危机之前是美国资产支持商业票据(ABCP)市场的重要做市商,雷曼兄弟的倒闭既导致了美国批发融资市场的停止运转,又导致了其他很多金融机构出现交易对手风险(Counter-PartyRisk),”张明表示,“相比之下,桥水是一家买方机构,无论在批发融资市场上还是衍生品交易市场上,桥水的核心节点地位都远逊于雷曼兄弟。”

(实习记者行家玮对本文亦有贡献)

简体中文

简体中文