资产管理规模超2500亿美元的美国资产管理公司——古根海姆投资公司(Guggenheim Investments)全球首席投资官Scott Minerd日前发表了其对美国经济复苏前景的悲观预测:美国经济可能需要四年时间才会恢复到疫情前水平,失业率可能会上升到30%,并且到今年年底仍会是两位数的失业率。此外,他还预计,美联储的资产负债表将很快超过9万亿美元。

报告还指出,美国政府和美联储为抗击疫情冲击的“善意之举”正使信用风险社会化,实际上制造了一种新的道德风险。美国将永远无法回到这些政策实施之前的自由市场资本主义。

复苏前景

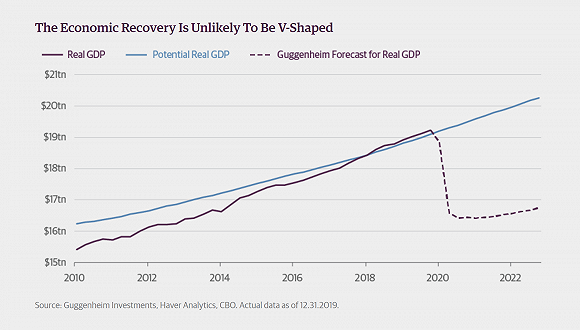

Minerd认为,美国经济增长将在第三季度重新加速,但要以V形轨迹复苏到大流行之前的GDP水平,是不现实的。“美国经济可能需要四年时间才会恢复到疫情前水平。”他补充称。

报告指出,复苏将是令人失望的。首先,封锁隔离措施的解除不可能即时生效,而且也不是绝对的。限制措施需要逐步取消,而卫生专家认为未来再次出现感染浪潮的可能性很大。根据哈佛大学(Harvard)最近的一项研究,在2022年前,美国将有一段时间处于封锁状态。

其次,美国的就业形势不会反弹。在过去的五周内,美国有逾2600万人申领了失业救济金,抹去了经济扩张10年所创造的所有净工作岗位的总和。即使经济在夏季之前完全恢复,许多人也不可能立即重返工作岗位。

Minerd指出,近阶段的失业率可能会飙升至20%左右,甚至可能高达30%。到今年年底,失业率可能仍会维持在两位数,然后开始回归衰退前失业率水平的漫长过程。值得一提的是,此前失业率用了近10年的时间才恢复到全球金融危机前的水平,而这次劳动力市场的冲击可能要比2008年全球金融危机时期严重3到5倍。

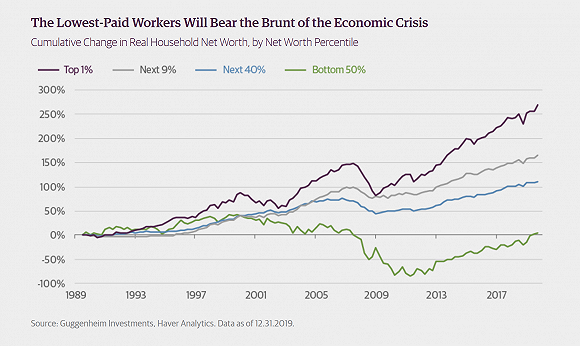

第三,在这场危机爆发之前,大约有一半的美国人储蓄不足500美元。这些人中的大多数都没有准备好应对这样一场风暴,因此家庭资产负债表和消费者信心都受到了严重损害,而消费者信心的损坏将对消费产生长期的负面影响。

Minerd强调,本次危机对家庭的损害将影响人们未来十年内的生活水平。与此同时,大规模裁员正使这个问题变得更为复杂。从事低收入服务业工作的年轻时薪工人首当其冲地承受着经济痛苦,而这些人是最不能够出现收入中断的人群,随着消费的急剧下降,这将加剧企业裁员带来的经济痛苦。此外,企业现金流的中断将是普遍的,而反弹将是不均衡的。随着本来已经过度杠杆化的企业部门仍被鼓励积累更多债务,信贷方面几乎不会有什么积极的结果。这些失败将阻碍最终的复苏,使其更加不平衡。

政策反应

政策制定者已经制定了许多计划来缓解危机带来的冲击。“增加失业救济是个好主意,”Minerd表示,“但将1200美元的支票寄给家庭对解决这个问题几乎没有什么帮助,因为这些拨款没有针对性。”许多工作情况良好的人并不需要这张支票,而真正需要救助的人所需的远超1200美元。为了让人们重返工作岗位,Minerd认为政策制定者需要出台更长期、更强有力的激励措施,比如在福利改革的同时,引入一段时间的工资税减免。

报告指出,《关怀法案》(CARES Act)的工资保护计划(PPP)是另一个好主意。然而,在经济停摆期间弥补这一缺口并不能解决限制措施解除后会发生的问题。最终,那些还在雇人的公司将发现,他们无法在需求下降的情况下维持长期的就业。此外,《关怀法案》的目标是帮助某些行业,这可能会引起另一部分未受到帮助的企业和选民们的不满。

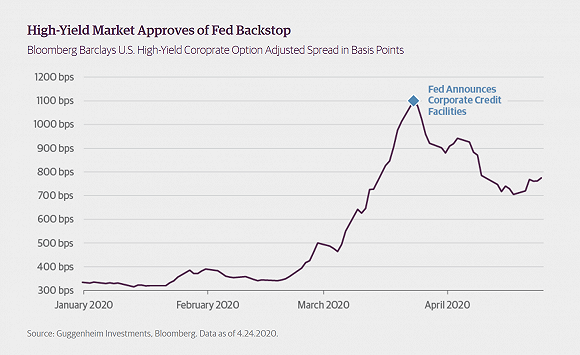

报告首先肯定了美联储迄今为止政策行动的善意,但同时指出其政策的意外后果将是相当严重的。其中最值得注意的是,美联储开始购买投资级和高收益债券,并向企业提供担保流动性,导致信贷息差大幅收窄。Minerd认为,这种政策是治标不治本的。在本轮周期中,许多企业更容易受到损害,因为它们的杠杆率已经处于创纪录水平,这是过去10年的低利率政策的。其中一些行业的潜在弱点没有得到解决。美联储的购买不能将坏账变成好债。不小心的买家可能会把美联储的流动性误认为信贷实力,并在降级和违约真正开始时付出代价。

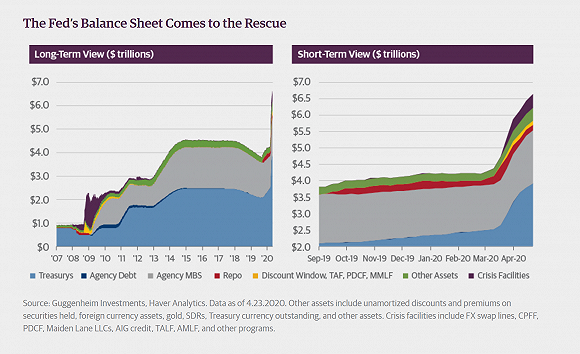

报告指出,美联储开创了一个新的市场先例。它将永远无法回到4月9日前被视为正常的水平。美联储的资产负债表在短短一个月内从4.5万亿美元扩大到了6.6万亿美元,而且很可能很快就会超过9万亿美元(如下图所示)。而且美联储并不是唯一这样做的机构。正如美国资产管理公司Evercore ISI主席埃德•海曼(Ed Hyman)所指出的,七国集团(G7)各国央行今年3月总共购买了1.4万亿美元的金融资产,换算成年率达17万亿美元,这种增速几乎是2009年4月创下的月度纪录的五倍。

“我很早就说过,美联储永远不会结束量化宽松。”Minerd表示:“而从现在起,美联储为美国企业提供的信贷新后盾将永远存在。”但他指出,这一政策失误将对美国社会产生长期影响。美联储和财政部通过将信用风险社会化,实际上制造了一种新的道德风险。美国将永远无法回到这些政策实施之前的自由市场资本主义。

Minerd总结称,正在实施的财政和货币政策从根本上重新定义了政府如何与企业和个人互动。有些政策会起作用,而有些则不会,但它们将以某种形式永远存在。最终,一场旨在解决当前巨大的收入和财富不平等的民粹主义反抗将会发生。很快,政策制定者将面临更大的压力,要求他们加强社会保障体系,增加医疗和就业保障,甚至是设立有保障的最低生活工资。但这种做法对长期增长没有好处。这些措施将产生降低整体生产力的激励机制,相反,政策制定者应着手进行经济方面的根本性改革,以恢复增长和减少不平等。

简体中文

简体中文