在上周全球知名在线支付系统Paypal宣布开放比特币支付后,比特币价格一举突破13000美元大关,达到2018年初以来新高。而摩根大通指出,尽管比特币短期内或面临回调,但长期来看比特币还有巨大上涨空间。

摩根大通分析师称,千禧一代更加倾向于配置比特币,而非黄金,来作为“替代”货币,而随着时间推移,千禧一代在投资群体中的比重会越来越高,比特币有望挤压黄金市场,这意味着最多达到10倍的上涨空间。

黄金和比特币成为投资者“替代”货币的选择

摩根大通分析师指出,年轻散户和年长散户在选择“替代”货币时偏好有所不同。摩根大通分析师们写道:“年长人群通常更喜欢黄金,而年轻群体更喜欢把比特币当做一种‘替代’货币。”

传统来说,“货币替代”是指投资者在对本国出现通货膨胀或对汇率存在一定预期时,使用外币或黄金来降低机会成本,保护资产价值的手段。但随着全球对数字货币接受度逐渐提高,数字货币也成为被普遍接受的“替代”货币。

嘉信理财集团数据显示指出,灰度比特币基金(GBTC)已经成为千禧一代退休账户中的第五大资产,占总资产比例的近2%。

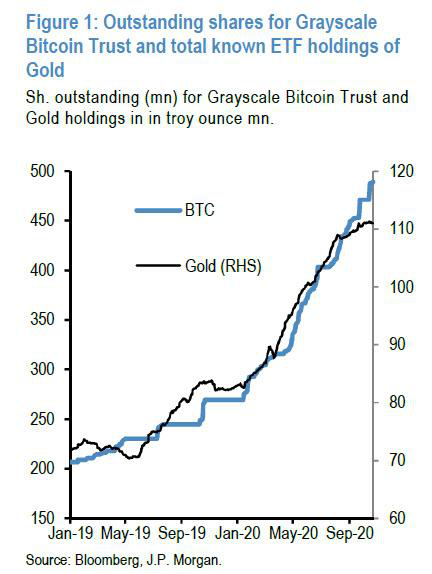

黄金和比特币ETF今年均出现了强劲的资金流入,因为这两个群体分别将他们当做‘替代’货币的选择。”这就导致比特币和黄金ETF构成了极强的正相关性。

黄金和比特币ETF走势出现强正相关性

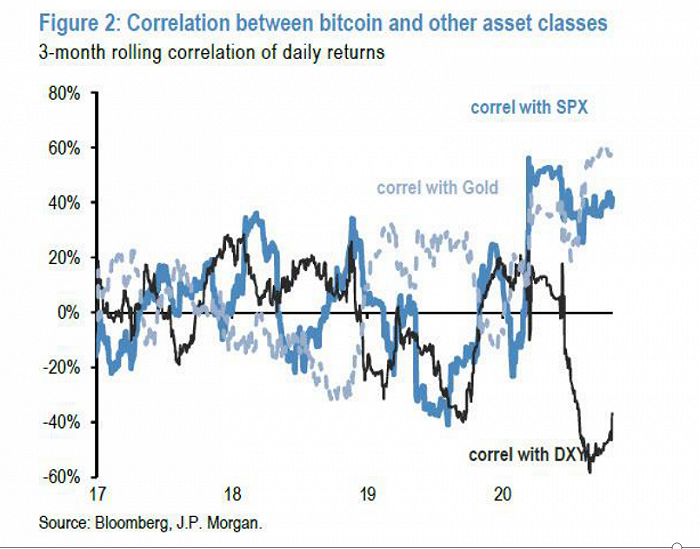

同时,自今年3月以来,千禧一代大量买入比特币和美股,导致比特币和标普500指数也出现了较强正相关性。从这一角度来看,考虑到比特币波动性已经高达50%至60%,或许更应该将比特币看作“风险”资产而非“避险”资产。

比特币和其他资产相关性

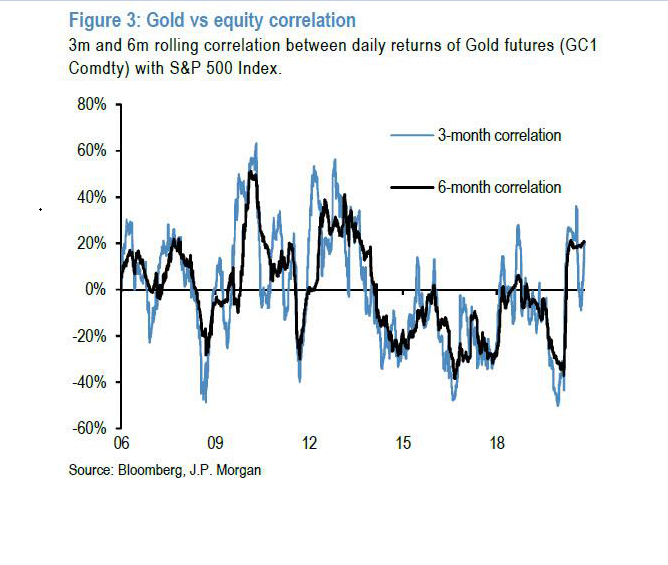

黄金和标普500指数的相关性今年也趋向正区间,同时黄金今年波动率达到20%,相比于货币或债券,其走势表现也和股价体现出更多的相似性。

黄金和美股相关性

换句话来说,摩根大通认为, 根据今年为止的表现来看,比特币和黄金可能表现出更多“风险”资产的特征,而非“避险”资产的特征。 而投资者们对他们的偏好可能更多体现出他们对“替代”货币的需求,而非对“避险资产”或“对冲资产”的需求。

摩根大通策略师预测,考虑到随着时间推移,千禧一代会在投资者群体中占据越来越大的比例,比特币可能在未来数年和黄金展开更激烈的竞争,来争夺作为“替代”货币的地位。

这是否会导致黄金疲软,或许要另当别论。但考虑到黄金投资市场如此巨大,如果其作为“替代”货币的份额遭到比特币挤压,那就意味着比特币将拥有广阔的上行空间。

比特币面临两到三倍上涨空间

根据分析师计算,目前比特币市场总市值为2400亿美元。而黄金ETF及金条、金币等实物黄金(除去央行所持有的实物黄金储备)总市值达到2.6万亿美元。

如果我们大胆预估比特币市值能够在未来达到黄金市场的市值,那就意味着比特币将上涨10倍。但当然,这样的预测可能过于乐观。但摩根大通认为,如果温和预测比特币能够未来较长时间内抢占部分黄金作为“替代货币”的地位,那么比特币“可能从目前价格上涨两倍或三倍”。

总地来说,摩根大通分析师认为,比特币将会在未来呈现长期上行趋势,因为随着千禧一代越来越成为投资主力,将会有更多人抛弃黄金,选择比特币来作为“替代”货币。

此外,和黄金不同,虚拟货币的价值不止在于财富存储的价值,更在于其作为支付手段的作用。摩根大通在报告中写到:“随着越来越多经济主体在未来接受比特币作为支付手段,虚拟货币的作用和价值也就会越高。”

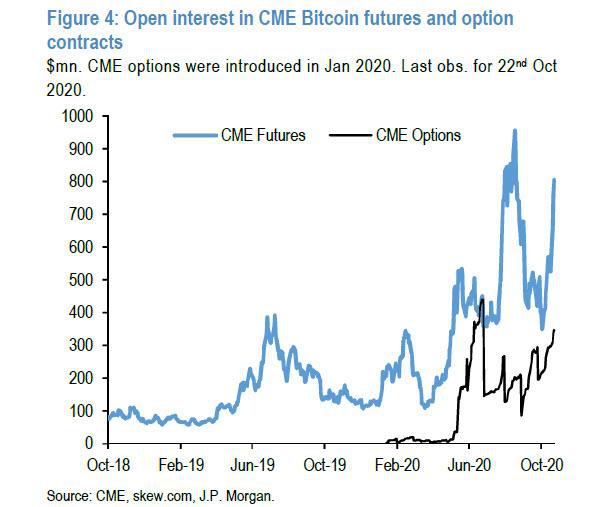

摩根大通分析师接着写道,千禧一代和企业对比特币的认可也引起了机构投资者的更大兴趣,芝加哥商品交易所(CME)比特币期货和期权交易活动的激增就证明了这一点。

摩根大通估计,在第三季度,CME比特币期货未平仓合约平均将达到1.05万份,环比上涨32%,同比上涨127%。机构投资者的流入尤为强劲,第三季度新增692个账户。截至第三季度末,未平仓的大型投资者为73个,较去年同期增长64%。

上周,PayPal发布公告称,将允许用户在平台上购买、持有和出售包括比特币在内的多种加密货币。受此消息影响,比特币价格一举升破13000美元关口。

对此,摩根大通警告称,短期来看比特币处于“超买”状态,容易出现获利回吐。但是,摩根大通也指出,“比特币的长期上行趋势是可期的。”

简体中文

简体中文