和对手蒙牛一样,伊利也在加紧布局上游奶源产业链。

9月27日晚间,伊利(600887.SH)发布公告,拟通过新设立的控股子公司Wholesome Harvest Limited以要约收购的方式收购港股上市公司中地乳业(01492.HK)股份,价格为每股1.132港元。本次交易主要分两个步骤,即签署及实施《股权认购协议》和全面要约。

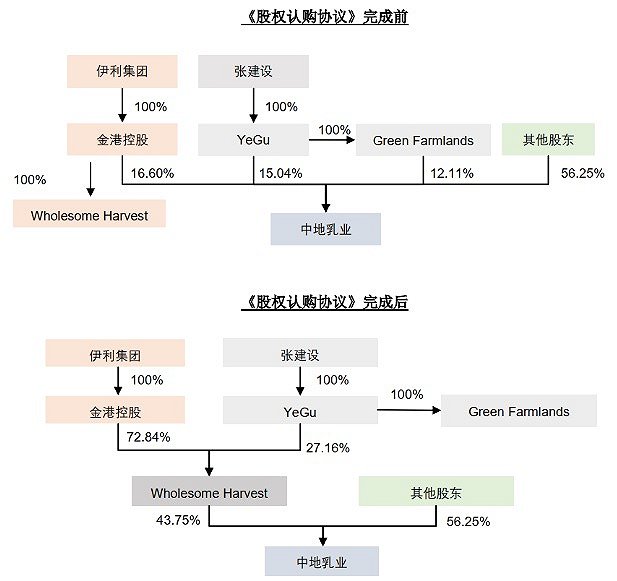

股权认购后,Wholesome Harvest Limited将持有中地乳业已发行股本的43.75%,总代价16.6亿港元。而伊利持有Wholesome Harvest Limited72.84%的股权,以此计算,伊利实际上持有中地乳业31.87%的股权,将成为中地乳业的最大股东。

股权认购后,伊利为中地乳业最大股东

按本次要约公告的介绍,中地乳业作为中国境内奶牛养殖的现代化农牧企业,具备一定的养殖规模,业务模式覆盖奶牛饲养、奶牛繁育、优质原料奶生产及销售等多个环节,拥有相对完善的产业链布局,本次交易将有利于提高伊利股份对上游大型牧业资源的参与度和掌控度。

具体来看,中地乳业及其子公司主要经营两大业务,即牧场经营业务和进口贸易业务。其中,牧场经营业务包括原料奶生产及销售,奶牛的饲养、繁育和销售等;进口贸易业务主要包括奶牛和种畜的进口以及销售和苜蓿干草及其他畜牧业相关产品的进口贸易业务。

中地乳业的盈利情况处于上升通道。根据公告中披露的数据,2018-2020年上半年,中地乳业的收入依次为14.25亿元、14.99亿元和8.73亿元;净利润则分别为0.63亿元、1.04亿元、1.05亿元。截至今年上半年末,中地乳业的总资产为54.39亿元、总负债为30.71亿元、净资产为23.68亿元。

此前,伊利已为收购中地乳业做过铺垫。今年8月2日,伊利通过全资子公司金港控股以自有资金认购了中地乳业已发行股本约19.9%的定向增发股票,认购总价为2.03亿港元。认购完成后,伊利成为中地乳业第二大股东。彼时伊利称,这一动作将有利于进一步稳定原料奶供应。

纵观乳制品行业,大型乳企对于上游原料奶企的控制正在加剧。

今年7月28日,中国最大有机乳品公司中国圣牧(01432.HK)发布公告,蒙牛乳业通过行使认股权证,以0.33港元/股的价格认购11.97亿股股份,认购款约3.95亿港元。认购交易完成后,蒙牛乳业所持有的股权由3.83%增至17.80%,成为中国圣牧单一最大股东。

2020年生鲜乳价格不断走高,根据农业农村部今年7月的数据,生鲜乳价格小幅上涨,上半年同比增长2.64%。

对生鲜乳控制权越大,下游产品的优势也就更容易凸显。此外,伊利还表示,本次交易将导致公司合并报表范围发生变更,预计未来给公司带来一定的营业收入及利润贡献。

不过,这次要约收购能否助力伊利千亿目标计划达成,尚待标的公司的独立股东批准、香港证监会的同意,以及中国国家市场监督管理总局的反垄断许可后方可进行。

2020年上半年,伊利实现营业收入473.44亿元,同比增长5.29%;净利润为37.35亿元,同比下降1.20%。

简体中文

简体中文