7月1日证监会官网显示,科拓生物连同保荐机构瑞信方正、保荐代表人均被出具监管警示函,主要原因是未披露真实降价幅度,且无法对与蒙牛乳业交易的定价机制进行说明。

蒙牛乳业是科拓生物的大客户,销售收入约占科拓生物营收的八成。而2020年的降价幅度从3%调整至6%,对科拓生物当期净利润将产生一定影响。

科拓生物是瑞信方正近两年来的唯一一单IPO项目,一个多月就成功过会,可未曾想到不到两个月就收到监管警示函。

降价不披露,保荐机构和发行人均收罚单

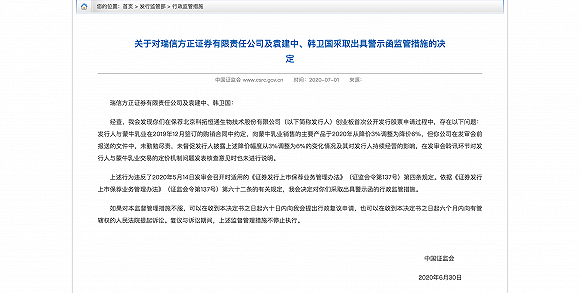

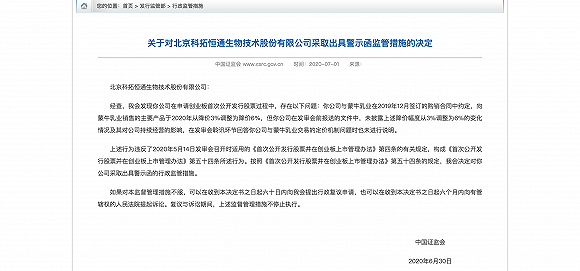

证监会表示,瑞信方正保荐北京科拓生物生物技术股份有限公司(下称“科拓生物”)创业板IPO申请过程中,存在以下问题:

科拓生物与蒙牛乳业在2019年12月签订的购销合同中约定,向蒙牛乳业销售的主要产品于2020年从降价3%调整为降价6%,但瑞信方正在发审会前报送的文件中,未勤勉尽责,未督促科拓生物披露上述降价幅度从3%调整为6%的变化情况及其对科拓生物持续经营的影响,在发审会聆讯环节对科拓生物与蒙牛乳业交易的定价机制问题发表核查意见时也未进行说明。因此,证监会决定对瑞信方正采取出具警示函的行政监管措施。

科拓生物也因为没有披露该降价事宜,以及在发审会聆讯环节回答与蒙牛乳业交易的定价机制问题时也未进行说明。故科拓生物连同保荐代表人袁建中、韩卫国一起被采取了出具警示函的监管措施。

科拓生物是一家复配食品添加剂、食用益生菌制品制造商,蒙牛乳业是其大客户。去年对蒙牛乳业的销售收入占其主营业务收入的76.18%,而2017年、2018年的该销售收入占比分别为81.90%、76%,因此科拓生物的利润对蒙牛乳业有较强的依赖性,蒙牛乳业的议价权也很高。

根据二者的《战略合作协议书》,科拓生物在 2018 年至 2020 年每年给 予蒙牛乳业 3%的降价。而科拓生物2020年实际上降价6%。若以蒙牛乳业2019年2.35亿元的销售金额粗略计算,3%的差距意味着约705万元的价格空间,约占当年主营业务收入的2.3%,占当年归母净利润(9328万元)的7.6%。

科拓生物两次冲击IPO,2020年4月3日再次提交招股说明书,经发审委5月14日审核后,科拓生物首发获通过。尚不满两个月,科拓生物就因披露不合规等被出具警示函。

瑞信方正两年来唯一一单IPO

而在不久前,瑞信方正刚完成增资,成为继瑞银证券、摩根大通证券(中国)、野村东方国际证券、摩根士丹利华鑫证券、高盛高华证券之后的第六家外资控股券商。

方正证券6月5日晚间公告称,瑞士信贷对瑞信方正的单方面增资已于6月1日完成交割,瑞士信贷持股51%成为控股股东,瑞信方正不再纳入方正证券的合并报表范围。6月15日,瑞信方正取得了北京市市场监管局换发的《营业执照》,注册资本由8亿元变更为10.89亿元。

瑞信方正2008年在北京成立,专营投行业务;直到2016年,才获得深圳市前海地区的证券经纪业务牌照。2016年2月24日,深圳前海证券营业部正式设立,也是其目前唯一的一家营业部。瑞信方正无法像全牌照券商一样经营全国范围的经纪、资管、自营等业务,因此规模一直难以增长。

瑞信方正的业绩落后于行业平均水平。2019年,瑞信方正实现营收1.53亿元,同比下降15.13%;净利润-4183万元。而同期行业平均营收为45.90亿元,同比增长40%;行业平均净利润为11.72亿元。而规模小、利润薄正是外资合资券商的普遍处境。

香颂资本执行董事沈萌曾对财联社记者表示,“合资券商因一般只能局限在投行业务,无法涉足利润丰厚的经纪等业务,因此长期发展跛脚。”

而瑞信方正的投行业务进展并不理想。2010年至2020年这十年来,瑞信方正保荐11家公司上市,8家成功过会。科拓生物是瑞信方正近2年来保荐成功的唯一一单IPO。

证监会有关部门负责人此前就创业板改革并试点注册制有关问题答记者问时表示,在压实中介机构责任方面,一是完善履职要求,强化保荐职责。二是细化责任分工,提升保荐效能。三是加大监管执法力度,严惩违法违规行为。

简体中文

简体中文