26日晚间,证券业协会公布证券公司2019年度经营收据,受资本市场改革、市场回暖等多因素影响,证券行业整体经营业绩增幅明显。133家证券公司2019年度共实现营收3604.83亿元,同比增长35.37%;净利润1230.95亿元,同比增幅84.77%。此外,截至2019年末,全行业客户结算保证金1.3万亿元,同比增近四成。

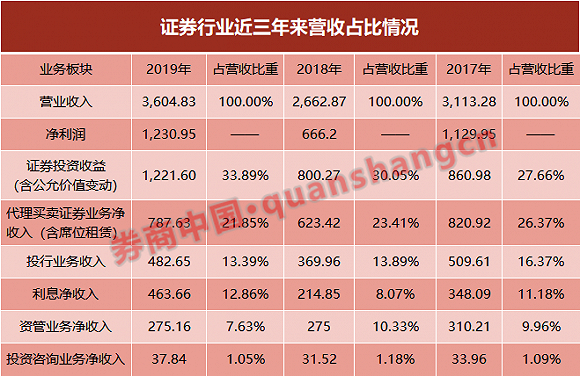

就对营收的贡献来看,自营业务自2017年起就成为占比最大的板块,过去三年比重不断增加,至2019年末比重近34%;而代买卖证券业务的比重则进一步萎缩,占营收比例为21%。就各业务板块收入的同比数据来看,利息净收入、自营收入等重资本业务收入同比增幅均超5成。

至2019年末,133家证券公司总资产为7.26万亿元,同比增加近16%;净资产为2.02万亿元,同比增近三成。这或许一方面体现了券商补充资本金发展重资本业务的倾向,也体现了券商行业做大做强的努力。在监管着力打造航母级券商的推动力下,多渠道补充资本金,提高经营能力,是各大券商尤其是龙头券商努力的方向。

展望2020年,在疫情防控之下,各券商均开启远程办公模式,不过据记者了解,近期各券商的经纪、自营业务表现甚至超过往年,投行、资管业务工作因远程工作受限或有些影响,但再融资新规对投行形成重大利好。有券商人士认为,若各行业能在短期内复工,券商行业全年业绩不会受影响;但若数月内整体经济没有恢复运转,券商不排除在年中下调全年业绩的可能。

自营业务对营收贡献超三成,行业净资产增近三成

2019年对券商是个丰收年,这是公认的事实。证券业协会公布的2019年全年业绩情况,勾勒了全行业的营收结构图,哪个板块对券商营收最大,代表了券商展业的侧重点。

“炒股炒的好,就能赚得多”,此言不虚。各业务板块收入占营收的比重来看,证券投资收益(含公允价值变动)为1221.60亿元,占比33.89%,为证券行业占比第一大的业务。自2017年起,自营业务就超越经纪业务成为证券行业占比最大的板块,当年占比27.66%,近三年来该板块收入占比持续提升,与经纪业务收入占比呈此消彼长的势头。

证券行业占比第二大的业务是经纪业务,其重要指标代理买卖证券业务净收入(含席位租赁)为787.63亿元,占比21.85%。经纪业务是券商传统业务,也是最主要的牌照业务之一,不过近年来佣金率持续下滑,接近成本边际,经纪业务收入占营收比例逐年下滑,自2017年起,从券商占比最大的业务退居第二。

资管新规威力正在显现,各家券商正在艰难去通道,过去一年内,证券行业受托管理资本金总额缩水1.82万亿元。券商资管努力提升主动管理能力,成长过程伴随阵痛。2019年,证券行业资管业务净收入275.16亿元,同比持平,占营收的比例也较2018年下滑了近3个百分点。

另值得一提的是,过去一年,证券公司由131家增至133家,120家公司实现盈利,这也意味着有11家证券公司未盈利。

利息净收入同比增幅超一倍

2019年,证券行业净利润同比大增八成,哪些业务板块的收入增幅最大,则可以看出券商的发展后劲。

就各板块业务的收入增幅来看,主要从事息差业务的利息净收入同比增幅超一倍,行业全年实现463.66亿元的利息净收入。利息净收入主要包括两融、股权质押等重资本业务,在经纪业务等牌照业务日渐萎缩的背景下,重资本业务越来越受重视,并成为券商的核心竞争力。

同样为重资本业务的自营收入同比增幅超过五成,是券业同比增幅第二大的业务板块,利息净收入、自营收入能大幅增长,与2019年飘红的A股行情密切相关。2019年,上证综指整体涨幅23.71%,深证成指和创业板指全年涨幅更是超过40%,在阶段性行情中,A股量价齐升。全年A股成交额合计126.95万亿,较2018年增加四成。

与此同时,在火爆行情和监管利好政策共同作用下,两融余额在2019年末重新突破万亿大关,年内约2600亿杠杆资金涌入股市。由于A股良好的市场表现,券商经纪业务收入也增幅明显,代买卖净收入同比增幅近三成。

据证券业协会披露,至2019年末,客户交易结算资金余额(含信用交易资金)1.30万亿元,同比增近四成。

不只是行业情况,多家上市公司全年业绩已经得以窥见。目前已有逾30家上市券商披露2019年业绩情况,半数券商归母净利润增幅在1倍以上。

在监管推进打造航母级券商的大背景下,龙头券商的各项排名备受关注。中信证券以122.88亿元归母净利润,暂居行业第一;海通证券归母净利润在93.8至96.93亿之间,暂居第二;华泰证券和国泰君安目前位居第三、四名,据业绩预增公告来看,华泰证券2019年归母净利润有可能超越国泰君安成为行业第三名。

五大利好齐聚券业

券商中国记者梳理,自2019年至2020年,证券行业至少有五大利好聚集,这些都成为券商业绩延续“飘红”态势的助推力。

一、A股成交活跃,6天成交7万亿

鼠年春节之后,A股在短暂下挫后持续上攻,走出了小牛行情,两市已经连续六天成交破万亿,整体成交额接近7万亿。

值得注意的是,密集的交易量甚至令市场重现了2015年交易软件崩溃的现象,被市场公认为牛市信号。受成交量放大影响,各家券商的成交量、投顾服务量等多个指标都明显增长,经纪业务、自营业务普遍受益。

二、科创板“成果”落地

投行业务作为券商业务的“发动机”,根据“投资银行业务收入=承销业务净收入+保荐业务净收入+财务顾问业务净收入”的公式来计算,在2019年资本市场启动改革的背景下,收入增幅达到3成,其中证券承销与保荐业务净收入为377.44亿元,同比增长46%;财务顾问收入105.21亿元,同比微降。

记者据wind梳理,2019年,全行业主承销收入最高的为中信证券,16.17亿元收入占据12.44%的市场份额;中金公司13.14亿元的主承销收入占10.10%的市场份额;中信建投证券、招商证券、广发证券全年主承销收入均超7亿元,市场份额占比超5%。

而2019年7月份开市的科创板作为资本市场最重要的增量改革,为券商IPO业务贡献了逾四成营收。综合来看,2019年共有24家券商IPO收入过亿,前十名占据63%的市场份额。

经过数月市场交易,科创板运行平稳,2020年也会成为券商投行业务的重要组成部分。

三、再融资新规激发万亿市场

2020版再融资新规正式落地,“定价9折变8折”、“锁定期从12个月变6个月”、新老划断时点调整为“发行完成”…行业人士均认为“宽松程度超出预期”,预判定增品种很快将重回万亿市场规模。

中金公司研究认为,静态测算再融资新规将在2019年基础上增厚投行收入3%至17%;中信建投研究认为,中性假设下,2020年再融资业务可贡献证券业4.11%的营业收入。记者根据过去四年平均增发费率0.54%,今年定增市场扩容至万亿来保守计算,2020年至少因此增厚投行收入20亿。

四、新三板改革如火如荼

去年末以来,新三板市场无疑是热门板块,自去年12月27日新三板深化改革规则推出至今,各券商正在积极布局新三板,以迎接增量业务机会。有券商为新三板业务调整组织架构,其经纪业务条线成立了跨多部门的新三板小组,直言“重视程度堪比科创板”。

五、两融余额17天增近千亿

自去年8月份以来,监管针对两融业务释放了一揽子利好政策。今年2月3日至2月25日17个交易日内,沪深两融余额增加993亿元,达到11231.63亿元。随着两融余额水涨船高,各家券商积极“囤粮”,今年来已经通过发行短期融资券、企业债融资近两千亿,远超去年同期,多券商直言融资为发展信用中介业务。

岁末年初之时,多家券商研究均认为,资本市场改革大门开启,创业板改革将稳步推进,新三板改革+分拆上市+再融资+并购重组政策均已落地,政策利好将于2020年转化为业绩。

展望2020年,在疫情防控之下,各券商均开启远程办公模式,不过据记者了解,近期各券商的经纪、自营业务表现甚至超过往年,多家券商的交易数量\开户量等都有较大增长;但是需要大量现场调研的投行业务工作开展受到些许影响,不过叠加再融资新规的利好因素,整体来看并不受影响;此外,券商资管有些产品比如小集合产品,只能向合格投资者出售,当前情况下影响路演。

有券商人士认为,若各行业能在短期内复工,券商行业全年业绩不会受影响;但若数月内整体经济没有恢复运转,券商不排除在年中下调全年业绩的可能。

简体中文

简体中文