3月26日消息,上交所披露,中科寒武纪科技股份有限公司(简称“寒武纪”)科创板上市申请获受理。至此,科创板受理企业数量达到221家。

事实上,自科创板推出,寒武纪、商汤科技、旷视科技等众多AI领域公司都备受关注。作为中国发展最快的AI芯片独角兽,寒武纪在此前接受媒体采访时,对上市计划一直讳莫如深三缄其口。如今,随着上交所信息披露,寒武纪科创板上市的“靴子”终于落地。

3年亏损16亿,上市后风险犹存

“寒武纪”,成立于2016年,专注在AI核心处理器芯片技术研发和创新,典型的芯片设计公司。根据据了解,本次上市拟发行不超过4010万股,募资28.01亿元,主要用于新一代云端训练芯片及系统等4个项目。而寒武纪选择了科创板第二款上市标准,预计上市后总市值超过15亿元。

不过,招股书据显示,2017年-2019年,寒武纪营收分别为784.33万元、1.17亿元和4.44亿;同期亏损金额分别为3.81亿元、4104.65万元、11.79亿元,三年亏损超16亿元。

目前寒武纪面向云端、边缘端、终端推出了三个系列不同品类的通用型智能芯片与处理器产品,以及共用相同自研指令集、处理器架构和基础系统软件平台,完成了“云边端一体化”建设,可覆盖人工智能领域高度多样化的应用场景。

但是由于人工智能应用场景的不断涌现以及对计算能力要求的不断提升,AI芯片需求量不断上升的同时,也引来了全球各类集成电路企业加大投入,市场竞争可以日益激烈。

“寒武纪”在招股书中,对于上市后可能出现的累计亏损甚至持续亏损,以及正在日益加剧的市场竞争风险其实也做出了预期。

首先,市场风险或长期存在。国内企业中,华为海思及其他芯片设计公司日渐进入市场,公司面临着市场竞争进一步加剧的状况。如果寒武纪公司不能实施有效的应对措施,将可能面临主要产品销售不及预期、产品毛利率下滑等不利情况。

2018年寒武纪被评为AI芯片TOP24,虽然达不到全球顶尖,但依然是国内领先的AI企业,被媒体认作人工智能芯片“国产自主可控的优质稀缺标的”。

可是就目前市场来看,国内阿里、百度等科技巨头也都在自研或收购,加码AI芯片赛道。其中,阿里收购中天微,与阿里达摩院的芯片研发团队共同成立公司“平头哥”;百度自研DuerOS智慧芯片、XPU。更不要提,与国际老牌芯片巨头英伟达、英特尔、AMD等相比,寒武纪在整体规模、资金实力、研发储备、销售渠道等方面仍然存在着较大差距。

全球芯片企业排行榜|资料来源:Compass Intelligence

所以,对于寒武纪而言,如何将竞争优势适配到下游整体产品方案中,提供“软件+硬件”的综合解决方案,无论产品能力还是市场推广都存在巨大考验。

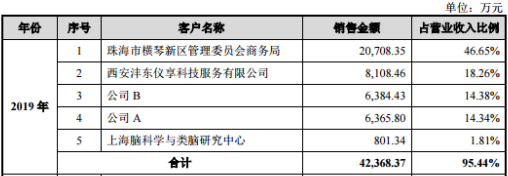

其次,客户集中度较高的风险。2017年、2018年和2019年,寒武纪前五大客户的销售金额合计占营业收入比例分别为100.00%、99.95%和95.44%,客户集中度较高。

如果寒武纪不能持续与主要客户维持合作关系,或者客户大幅降低对寒武纪产品的采购量,未来寒武纪业绩将受到严重影响。此外,公司面临着新客户拓展的业务开发压力,如果新客户拓展情况未达到预期,也会对公司盈利水平造成重大不利影响。

需要关注的,曾经“大客户”华为,在自研芯片后,寒武纪可说是压力倍增。

2017年,华为mate10以“真正的AI手机”闯入市场依靠的就是当时靠寒武纪的助攻,而寒武纪1A处理器也成为首款商用深度学习专用处理器。2018年,华为mate20和麒麟980也采用了寒武纪升级版人工智能处理器。直到2019年6月,华为nova 5系列新品发布会发布了全新人工智能手机芯片——麒麟810,首次采用华为自研达芬奇架构的手机AI芯片。昔日伙伴变“对手”。

值得一提的,高科技公司的应收账款对企业发展影响重大。2017年-2019年,寒武纪应收账款,账面净值分别为441.09万元、3,264.44万元和6,460.87万元,占当期末资产总额的比例分别为0.75%、1.07%和1.38%。

相关研究数据表明,目前已上市的95家科创板企业中,最新一期应收账款总额占期末资产总额比例均值为16.9%。相对而言,寒武纪应收账款占总资产比例,大幅低于科创板上市公司平均水平。可见,寒武纪发生坏账几率相对较小。但始终存在客户相对集中的风险。

寒武纪公司前五大客户|来源:招股书

4年估值175亿,上市或冲击500亿

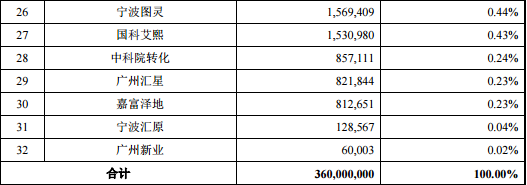

通过寒武纪股权结构来看,陈天石个人持股比例为33.19%,中科院计算所全资持有的中科算源持股18.24%,国投基金持股3.92%,阿里创投持股1.94%,科大讯飞持股1.19%。

值得注意的,寒武纪公司股东总计32位,除陈天石个人外,囊括了阿里创投、科大讯飞、湖北联想、中科院转化、金石银翼、国新资本、国投基金等31家国内顶级企业与机构。

这些股东机构背后则包括了招银国际、国新控股、中国国有资本风险投资基金、中科图灵、金石投资、中信证券、元禾原点、国投创业、联想创投、和利资本、东方产融、TCL资本、中金资本、阿里巴巴、中国国新、国新启迪基金、国风投、中科院科技成果转化基金、国投创业、国科投资,中科图灵、涌铧投资、科大讯飞、苏州工业园区古生代创业投资企业(有限合伙)、招商局中国基金等机构。

事实上,早在2018年6月,创始人兼CEO陈天石就曾对外表示,未来倾向于考虑境内A股上市,而因中科院和国产之名,寒武纪此前融资并没有接受境外背景投资机构。

寒武纪各股东持股情况|来源:招股书

天眼查显示,寒武纪成立以来共进行过五轮融资,最近一次是在2019年9月,投资方为东方产融、招银国际和和利资本,融资金额未披露。

不过,通过招股书发现,2019年9月的一次融资,国调国信智芯基金、湖北招银、南京招银、嘉富泽地投资入股寒武纪。其中南京招银出资8亿元,投资后占股权比例为3.61%。而相应的,寒武纪注册资本增至1,480,134.20元。由此测算,寒武纪在提交IPO申请之前最近一次融资估值约为222亿。

根据以往科创板上市的半导体行业公司来看,首日市盈率大多在100%-200%,那么像寒武纪这样的巨型独角兽,上市后市值或可达到500亿元。

民族芯片的未来

仅仅成立4年,寒武纪在国内云、边、端多领域崭露头角,融资和估值一路水涨船高,过去几轮融资中,其背后“国字号”投资方越来越多。除了被业内视作AI芯片领域的“国家队”,甚至被称作“民族芯片的希望”。

寒武纪出身于中科院,源头可以追溯到2009年仅有7人的初创课题小组。

创始人陈云霁、陈天石兄弟均毕业于中国科技大学“少年班”,博士毕业于中科院计算所。博士期间,陈云霁研究方向是芯片,陈天石主攻人工智能,“人工智能+芯片”也就有了如今的寒武纪。而早在2015年中科院时期,陈氏兄弟就主导研发了世界首款深度学习专用处理器原型芯片,这也是寒武纪公司名字的由来。

除了陈氏兄弟,寒武纪的主要创始团队还有中国首款通用MIPS架构CPU“龙芯”的研发和设计经验。

如今,得益于计算能力、大数据和算法上的突破,AI技术正在广泛应用至各行各业,尤其AI+IoT的广泛应用,推动着社会数字化和物联网化变革。可以说,人工智能正在迎来最好的发展时代。

可是,随着AI技术落地缓慢以及商业变现困难,曾经被推向“神坛”的AI创新企业们,花完了投资人的钱,加之如今疫情所致,势必出现一批公司倒闭。对于像寒武纪这样估值高达数十亿美元的“独角兽”,寻求市场资本助力显然已经失去了“优势”,难寻“接盘人”是必然面临的尴尬。无疑,上市成为最佳选择,而敞开怀抱的科创板,也将是其最优选。

不过,还是要说,对于寒武纪,如何摆脱大客户影响、如何开拓更深层市场以及应对技术迭代等问题,并不会随其上市之后迎刃而解。上市,不是结束,而是重启。

简体中文

简体中文