魔幻2020行将结束,但日子仍不太平。

最近几天,蛋壳公寓暴雷的消息牵动着许多人的心。从大量公开信息来看,蛋壳公寓资金链出现问题已成事实。就在10个月前,这家公司才刚刚登陆纽交所,风光无限。如今,一切都已大变样。

回顾蛋壳成长历程,资本是其迅速壮大的助力,如今,伴随平台陷入困境,资本在催大平台的同时,也陷入尴尬境地。

根据招股书数据,蛋壳IPO后老虎环球基金持股18.8%,为第一大机构股东;愉悦资本持股为14.8%,为第二大机构股东;蚂蚁集团持股7.4%;蛋壳公寓联合创始人兼CEO高靖持股13.4%。

一众股东名单中,愉悦资本颇为值得注意——就在今年4月爆发了轰动资本市场的造假事件,其主角瑞幸咖啡,同样是愉悦资本的重要投资标的。

2018年,愉悦资本两度参与瑞幸咖啡的A轮、B轮融资。瑞幸造假事件爆发后,愉悦资本曾公开对瑞幸的持股细节:两支基金共投资瑞幸8200万美元。而愉悦资本在此前并未出售瑞幸的任何一股。有媒体计算,瑞幸暴雷当天,愉悦资本持有市值一夜损失1.7亿美元。相比之下,同为重要投资方的大钲资本则要幸运得多,通过提前减持,大钲资本已收回当初对瑞幸的投资。

愉悦资本的坏运气远未结束,瑞幸造假事件过去七个月后,愉悦资本投资组合中的重要一员蛋壳公寓再现暴雷。过去几年,愉悦资本对蛋壳押下重注,自2017年开始连续对蛋壳进行四轮注资,如今蛋壳命悬一线,愉悦资本几年间的投入面临又将化为一场空的风险。

一年之内两度踩雷,愉悦资本及其创始及执行合伙人刘二海堪称2020年最倒霉的VC(风险投资)与投资人。在此之前,刘二海及其创办的愉悦资本是VC行业的明星,两度踩雷之后,愉悦资本还能继续“愉悦”吗?

独角兽捕手

成立于2015年的愉悦资本踏入资本圈的时间不长,但名气却不小。其广受关注的原因之一,在于其掌舵人刘二海本身就是在VC圈摸爬滚打多年的明星投资人。

刘二海的个人履历非常传奇:理工科出身,本科与研究生就读于桂林电子科技大学与西安电子科技大学,进入VC圈以前,他是铁路网络公司的运营总监。2003年,刘二海于北大就读EMBA,在一次联想投资(君联资本前身)举办的投资讲座上结识了联想投资合伙人王能光,随后加入联想投资,完成职业转型。此后,刘二海在君联资本工作了近12年,主管TMT及创新消费领域的投资,直到2015年,刘二海辞职创立愉悦资本。

踏入VC圈后十余年时间,刘二海投资了约80个项目,其中有超过10家成为独角兽,投资名单中不乏神州租车、易车、途虎养车、摩拜、蔚来等明星企业。

可以说,直到瑞幸暴雷之前,刘二海的投资生涯都称得上风光。屡次成功捕捉独角兽的独到眼光,让他在圈内受到不少追捧。

刘二海的投资逻辑与风格,可以从愉悦资本几年来的标的选择中寻找线索。

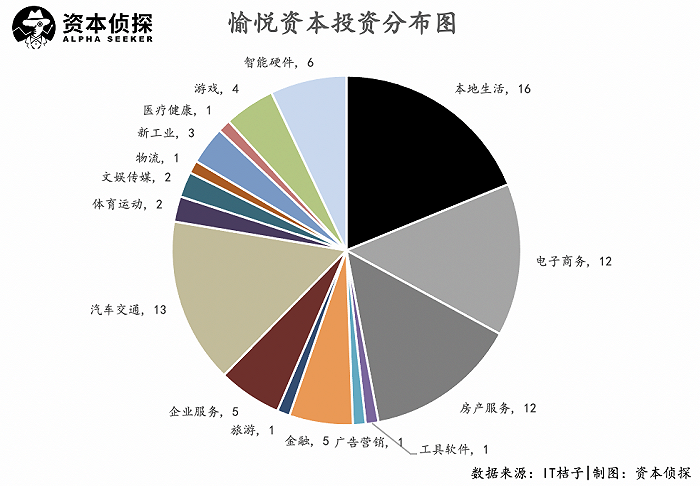

根据IT桔子数据,愉悦资本成立以来共进行了170笔对外投资,主要集中于B轮及以前。从行业分布上来看,愉悦资本重点投入于本地生活、电商、房产服务、汽车交通四大板块。

愉悦资本的投资理念中有“根据地”概念,其中一个重要根据地是汽车/出行,在这一领域,愉悦资本存在感极强,其投资的摩拜、哈啰、途虎、蔚来都是领域内备受关注的明星企业。其次,房产也是愉悦资本建设的一大重要根据地,在这一领域愉悦资本着重押宝了小猪和蛋壳两家企业。

愉悦资本挑选根据地的原则是:首先,市场非常广阔,可以做很多投资;其次,已经投出了核心项目,在行业里数一数二;最后,自己要对行业有理解力,并且积累了深厚人脉。

要践行“根据地”概念,深厚人脉是要义之一。从愉悦资本过往的投资布局可以明显观察到,“人脉”在其中的重要作用。

刘二海与汽车“根据地”的缘分开始于2005年,彼时其刚加入联想创投不久,就代表联想创投投资了从事汽车救援业务的UAA(联合汽车俱乐部)。此后,UAA创始人陆正耀成为了刘二海投资生涯的一位关键先生。

回顾刘二海投资生涯,一个非常值得夸耀的战绩就是投资了陆正耀创办的神州租车。2014年神州租车上市时,刘二海供职的君联资本持有神州租车64.5%的股份,同年刘二海登上福布斯中国最佳投资人榜单。

刘二海人脉圈中另一个被高频提起的人是李斌,同样是在2005年,刘二海投资了李斌的易车网。2012年10月易车在纳斯达克上市时,君联资本账面回报超过13倍。

李斌与刘二海

于君联时期建立的人脉在离开君联、创立愉悦资本后,依然发挥着重要作用。

2015年时,李斌向刘二海推荐了自己的天使投资项目摩拜单车。随后在当年10月,愉悦资本对摩拜单车进行了A轮300万美元的投资,2016年8月、2017年1月又追加了两轮投资。同时,刘二海对李斌自己的创业项目也大力支持,2015年9月,愉悦资本参与了蔚来汽车B轮融资。

选择投资摩拜和蔚来,看好项目肯定是一个原因,而刘二海对李斌本人的信任也是关键因素,刘二海曾说过:“他(李斌)所参与的项目都值得我去投资。”

虽然摩拜单车这家企业最终的结局不如人意,但愉悦资本作为投资方从美团对摩拜的收购中还是获得了足够可观的财务回报。不过,好友李斌为刘二海带来的好运未能在陆正耀身上复制。

去年5月,瑞幸咖啡成功在纳斯达克挂牌,从成立到上市历时17个月,成为全球最快IPO公司。然而,今年4月瑞幸自曝22亿人民币虚假交易,并掀起了一波中概股信任危机。瑞幸已于6月底正式停牌,其总共上市时间仅410天。

在瑞幸事件爆发后,市场上出现了大量对刘二海“轻信熟人”的指责,外界对刘二海与陆正耀之间是否关系破裂也多有猜测。

与李斌、陆正耀的交集是刘二海及愉悦资本投资风格的典型代表:刘二海的深厚人脉,是其作为投资人能力的一种体现,但有时对人脉的依赖与笃信,也可能影响其对项目客观、理智的判断。

刘二海与陆正耀

除了依赖“朋友圈”,刘二海所投项目的另一大特点是基于资本力量快速进行规模扩张。

愉悦资本的明星项目中,摩拜、蔚来都是“吞金怪兽”,瑞幸、蛋壳更是资本催化、泡沫快速膨胀的典型案例。

外界对这样的企业发展路线存在很大争议,刘二海曾这样回应“烧钱说”:“我不知道‘烧钱’是怎么定义的?如果投入的资金创造了更大的价值,这能叫烧钱吗?”在评价蛋壳时,刘二海也曾用“敢打仗、会打仗”来形容。从个人偏好来看,刘二海对激进、勇猛的企业风格颇有偏爱。

大量烧钱以快速扩张规模,这是新经济企业的惯有发展路径,不过在瑞幸等几个案例中一切更显疯狂。作为幕后投资方,愉悦资本在摩拜、蔚来等案例中尝到甜头,也在瑞幸、蛋壳上栽了跟头。

目前,“倒霉”的刘二海似乎并未受到太大影响,他依旧乐于在公众场合露面。在11月12日至13日举办的中国投资年会上,刘二海作为演讲嘉宾出席,其演讲中表达的主要观点为,互联网时代落幕,中国创业进入新基础设施时代,“新基础设施包含了什么?包含了移动互联网、移动支付、物流、AIOT,也包含了中国制造”。

结合愉悦资本最近的动作来看,其先后投资了社区生鲜赛道的十荟团和小兔买菜、数字化能源服务商能链集团、中国植物肉品牌星期零Starfield、智能硬件企业镁伽机器人,这些或许都可以算在刘二海所说的“新基础设施”领域。

接连受到两次重击的2020年或许已经成为愉悦资本及刘二海的发展转折点。在接下来的时间里,愉悦资本如何展现自身实力,说服LP持续为基金买单,将面临更为严苛的挑战。

回顾愉悦资本的发展历程,其之所以选择更为激进的投资风格,与行业发展趋势密不可分。解码愉悦资本发展路径,中国VC行业流变是无法忽视的背景。

第三派VC

以更大的视角来看,愉悦资本代表了VC江湖中的一个派别。

中国VC市场是伴随着证券市场的完善和互联网的兴起而逐渐发展的。前者为VC提供退出通道,后者为VC提供大量高成长性的标的。因此,互联网浪潮兴起的二十年,也正是中国VC市场快速发展的二十年。

二十年时间里,中国VC从稚嫩到成熟,并逐步演进成为三个主要流派。

第一个派别是进入中国市场的美元基金,包括红杉中国、IDG中国、经纬中国、GGV等。

第二个派别是做Pre-IPO出身的人民币基金,受益国内资本市场发展红利。

第三个派别则是由一批成长于美元基金体系的中生代投资人,主要从第一个派系中出走后自主创建。

愉悦资本便是第三派的典型代表,除此之外,高榕资本、源码资本等都是典型的“VC少壮派”。

总体来看,“少壮派VC”普遍拥有美元基金背景,如高榕资本由IDG的三个合伙人张震、高翔、阅斌创建,源码资本创始合伙人曹毅曾是红杉中国副总裁,刘二海来自君联资本。

2015年左右,VC“少壮派”们自立门户的现象达到顶峰。造成这一现象的原因,一是彼时“双创”风潮火热,VC市场处于极度活跃期,二是美元基金进入中国市场十余年时间,已经培养出了一批有能力自立门户的中生代投资人。

高榕资本和源码资本是典型代表,在二者的示范效应下,2015年之后,大量明星投资人选择自立门户,愉悦资本刘二海、峰瑞资本李丰、创世伙伴资本周炜、火山石资本章苏阳、沸点资本涂鸿川、云九资本曹大容等都属此类。

曾有投资人在接受「资本侦探」采访时,如此评价VC的三个派别:“从生命力来讲,第三拨人更厉害,从资源来讲,第一拨和第二拨更强,它们的资金量更大。”

事实确乎如此。

老牌美元基金落地中国十余年,如今格局已经基本稳固。在外界观感中,如红杉、IDG、经纬等头部美元基金更具有权威性,它们所投资的企业相对来说也会得到更多的媒体曝光与市场信赖。这批老牌美元VC掌握着更大的资金量,它们经过长时间的发展与试错,已经形成了一套稳固的投资方法论,支撑着它们较为稳定的投资表现。

而如愉悦资本等第三类VC,它们拥有创业者具备的惯常优点——生命力强、敏锐度高;快速反应、快速决策。

生命力与敏锐度,一方面是由年龄这一客观因素造成的。相比起50后、60后的美元VC当家人们,这批正在创业的中生代投资人更加年轻,而比起刚入行的新人们他们又有着更多的经验,正好能在年龄与阅历上维持一个平衡。

以曹毅为例,2014年曹毅离开红杉创立源码资本时仅30岁。美团创始人王兴曾经这样评价:“曹毅是一个刚满30岁却有十年投资经验的VC,曹毅的体力、智力、心力都非常强。我愿意赌他会成为新一代VC中的佼佼者。”

其次,由于是创业型VC,机构的盘子更小,在精力更集中的情况下效率更高。上述投资人即表示:“我投三百万的资金,我可以找人自己看,而美元VC们投300万的资金,不可能自己来看。所以我吃得更透,效率更高。”

从这一角度来看,创业型VC在广度上相比头部美元VC们有所不及,但在深挖深度上的实力不容小觑。

具备创业公司优势的同时,VC少壮派们也有无法忽视的软肋——在资金、资源上可能存在相对短板。这一点不难理解:就如同在游戏领域,一家创业公司和腾讯相比,谁能聚集更多资金、资源,答案显而易见。在资源不占优的背景下,新生代VC们只能扬长避短,将优势发挥到极致,因此在风格上更加生猛、聚焦。

作为第三类VC的代表,愉悦资本的投资风格鲜明体现了灵活、生猛的特点。

在VC市场的大环境中,愉悦资本作为成长中的新生派力量,有更多的可能也有更大意愿去创造一些“神来之笔”,但这同时意味着更大的不确定性。瑞幸与蛋壳的两次败仗短期内会给愉悦资本及刘二海带来不小麻烦,而以更长期的视角来看,面对资金规模、投资数量、布局广度与传统美元基金都有较大差距的现实,新生代们如何在风险与收益间把握平衡,是更加值得关注的问题。

站在分岔路前,刘二海如何反思、调整自己的投资逻辑,将决定愉悦资本更长远的未来走向。

简体中文

简体中文