根據香港交易及結算所有限公司(港交所)日前發佈的一份調查,外地投資者過去一年在港交所投資期貨及期權市場的比例創2005年以來新高。

《衍生產品市場交易研究調查2011/12》的結果顯示,2011年7月至2012年6月,港交所提供的期貨及期權合約交易總成交量為1.35億張,較上一年同期相比上升六個百分點。其中,外地投資者的交易總量出現顯著增長,占市場總成交量的26%,較2010至2011年度上升3%。就投資者類型而言,機構投資者在本年度的成交量占總量的29%,其中大部分仍然來自外地機構。

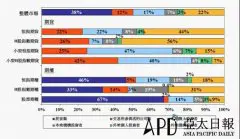

從產品類型分析,外地機構投資者依然獨佔鰲頭,佔據恒生指數期貨成交量的44%, H股指數期貨成交量的56%(如圖1)。外地投資者中,英國投資者的交易達28%占最大比重,其次為歐洲大陸投資者24%,及美國投資者16%。值得一提的是,源自這些來源地的交易超過九成為機構投資者,而非個人。相比歐美地區,香港以外的亞洲投資者的總交易量占全數的28%,主要來中國自內地及新加坡。(如圖2)

圖1為衍生品市場整體成交量及各產品成交量按投資者類別的分佈。注:由於四捨五入之算法,數字總和未必等於100%。(圖片由港交所提供)

圖2為按來源地劃分的外地投資者衍生產品成交量分佈。注:由於四捨五入之算法,數字總和未必等於100%。(圖片由港交所提供)

此外,在所有产品类型中,股票期权的成交量仍然位居衍生品市场首位,达到市场总成交量的50%。

港交所進行的本項調查自1994年起每年進行一次,范围涵蓋恒指期貨、恒指期權、小型恒指期貨、H股指數期貨、H股指數期權、小型H股指數期貨及股票期權;這些產品共佔2011至2012年度研究期間港交所衍生產品市場總成交量的99%。

金融衍生產品是與金融相關的派生物,以貨幣、債券、股票等傳統金融產品為基礎,以杠杆性的信用交易為特徵的金融產品,通常是指從原生資產(英文為Underlying Assets)派生出來的金融工具。它們的共同特徵是保證金交易,即只要支付一定比例的保證金就可進行全額交易,不需實際上的本金轉移,合約的了結一般也採用現金差價結算的方式進行。因此,金融衍生產品交易具有杠杆效應,保證金越低,杠杆效應越大,風險也就越大。

简体中文

简体中文