面对美国对中国企业越攥越紧的管制和港交所敞开的怀抱,越来越多的中概股开始走上回家路。继去年阿里巴巴回港上市后,网易、京东近日确定赴港二次上市。

中概股现回港上市潮

20年前,网易在美国纳斯达克敲响了上市钟声,成为国内最早一批赴美上市的互联网企业。20年时间,网易股价从首日收盘的2.63美元攀升至逾400美元,市值现超500亿美元。20年后,网易上市的钟声将在港交所响起,成为继阿里巴巴之后第二家在香港二次上市的中概股企业。

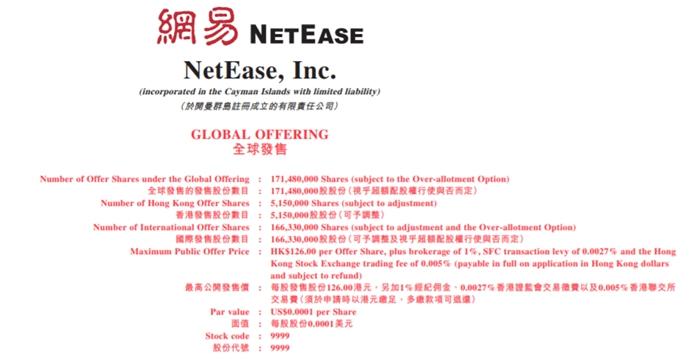

网易招股公告截图。

网易6月2日披露的招股书显示,网易在港交所主板新发行17148万股普通股。6月7日,网易最终发售价确定为每股123.00港元。以此计算,网易香港上市的募资规模在210.92亿港元。待港交所批准后,股份预期将于6月11日在港交所主板以股份代号9999开始交易。

比网易稍慢一步,6月8日,京东在港交所发布公告,8日上午9时开始香港公开发售1.33亿股份,最高公开发售价为每股236港元,预期6月11日定价,6月18日上午九时正式在港交所交易,股份代码为9618。

不仅是网易、京东,百度、拼多多、好未来、新东方等中概股陆续传出赴港上市的消息。5月21日,百度创始人李彦宏表示,我们确实很关注美国在不断收紧对中概股公司的管制,我们内部也在不断研讨有哪些可以做的事情,这些事情当然包括比如在香港等地的二次上市。

而拼多多、好未来、新东方则对回港二次上市予以否认。拼多多发言人表示,公司现金流健康,截至目前的资金储备和收入增速足以让“百亿补贴”持续多年,所以暂无任何二次上市计划。拼多多近年在美股市场上混得风生水起。截至6月8日收盘,年初以来,拼多多股价累涨94.29%,市值一度超过京东,是百度的两倍,被机构频频增持。

海通证券研报显示,目前满足在中国香港二次上市资格的企业除了京东、网易外,还包括百度、好未来、58同城、陌陌、新浪、携程等头部公司。

当地时间1月22日,中国驻纽约总领馆与纳斯达克集团在纽约纳斯达克证交所联合举办庆祝中国农历新年敲钟仪式。

网易、京东为何回港上市?

网易披露的文件中给出了答案:倘若《外国公司问责法案》由美国众议院通过及经美国总统签署,可能会令投资者对受影响发行人(包括网易)存在不确定性,因此网易的美国存托凭证市场价格可能会受到不利影响。若网易未能及时满足法案施加的美国上市公司会计监督委员会检查要求,可能会从纳斯达克除牌。

京东在6月8日发布的招股书中也提到了这一点。

美国当地时间5月20日,美国参议院通过《外国公司问责法案》。其中规定,任何一家外国公司连续三年未能遵守PCAOB(美国公众公司会计监督委员会)的审计要求,将禁止该公司的证券在美国证券交易所上市交易。

尽管距离法案落地,还需经历众议院通过、美国总统签字等流程,但新时代证券首席经济学家潘向东向中新网记者表示,从2019年开始,美国对中概股限制政策就开始持续加码,导致本身在美国受歧视的中概股步履维艰。

“美国对中概股日益加强的监管政策使中概股备受歧视,问责法案无疑表明了其对中概股愈加强监管的态度。”潘向东称,“另外,瑞幸财务造假除了会为其自身带来比较严重的法律后果外,还影响了中概股在美国的声誉。”

自4月2日瑞幸咖啡自曝财务造假丑闻后,中概股中好未来、爱奇艺、跟谁学等遭做空机构狙击。

日前,国内科技公司赴美上市的“首选地”——纳斯达克交易所向SEC(美国证券交易委员会)提请了关于修订上市规则的提议。提议中主要包括三点:如果对公司的审计质量存在疑问,有可能对这类公司采取更严格的上市标准;要求来自限制性市场的拟上市公司募资额至少2500万美元或者上市之后市值的四分之一;限制性市场公司管理层需满足在美国上市公司有相关经验等附加要求。

“企业回港上市能够募集资金。相较于在美国遭遇‘狙击’,股价大幅波动,回港也能够起到稳定股价的作用。”广东凡德投资有限公司总经理陈尊德告诉中新网记者,另外,有阿里成功案例在前,在资金追捧的情况下,股价会有短时间的一个上涨动力。

2019年11月26日上午,阿里巴巴-SW(9988.HK)在香港交易所主板挂牌上市。

港交所为中概股敞开大门

“今年将是首次公开发行(IPO)重要的一年,包括来自中国的超大规模IPO,很多是我们称之为从美国回流的企业。” 香港交易所行政总裁李小加日前表示。

李小加表明,佷多有意来港上市的美国上市中概股,已具备香港上市的条件,包括科技公司。“目前美国的氛围变得不那么友好了,而我们已经从根本上对上市制度的许多方面进行了改革,使我们变得更加灵活。”

在港交所IPO政策改革前,由于受港交所对公司治理和双重股权架构等要求的限制,许多中国公司选择了赴美上市。例如,阿里巴巴2014年9月19日在纽交所上市。

2018年4月,港交所修改上市规则,明确在港进行上市时,可保留现行VIE架构及不同投票权。2018年7月9日,小米集团在港交所上市,为港股上市规则修改后首家以“同股不同权”架构上市的公司。2018年9月20日,美团点评成为继小米集团之后第二家在港上市的同股不同权企业。2019年11月26日,阿里巴巴回归港交所二次上市。

“中概股回归也将优化港股行业结构,提升‘新经济’公司在港股市场的话语权;港股是全球股市的‘估值洼地’,若未来更多优质美股中概股回归,将明显抬升港股整体估值;同时也能增强港股交易活跃度。”广发证券表示。

受中概股回归潮等影响,进入6月份,港股表现持续强势,恒生指数重回25000点,成功实现“七连阳”。

为什么不是回A股?

2015年前后回归的中概股,如360、完美世界、巨人网络、暴风科技等,多数选择回到A股。为什么这一轮中概股不是选择回A股?

广发证券分析,一方面,股权结构复杂、外资股东占比较高的中概股私有化退市成本较高;另一方面,若存在VIE架构,中概股采用“双重上市/第二上市”回归A股也面临一定限制。

“VIE结构”是很多企业为了赴美上市采取的一种模式,指境外上市实体在境内设立全资子公司,该全资子公司并不实际开展主营业务,而是通过协议的方式控制境内运营实体的业务和财务,使该运营实体成为上市实体的可变利益实体。同股不同权主要指企业可发行具有不同程度表决权的两类股票,以使管理层获得更多的表决权。

“科技和新兴消费类公司在港股享有高估值溢价,这对在美中概股非常具有吸引力。另外,港股国际化程度高,近半数投资者来自海外,投资者以机构为主,从而投资风格偏重长期价值。”海通证券分析。

(来源:中新网)

简体中文

简体中文