在震惊世人的“All in”量化宽松之后,美联储周四(4月9日)再次打出2.3万亿的“超级火箭炮”。美联储现在不仅购买投资级公司债券,还将手伸向了垃圾债券、市政债券和担保贷款凭证(CLO)等,彻底完成了债券市场的国有化。在美联储接管资本市场的进程中,唯一缺少的就是股票,因此美联储将在下次崩盘后开始购买股票。

美联储公布的最新措施包括:

1.向为小企业提供薪资保障计划(PPP)贷款支持的金融机构提供流动性。PPP为小企业提供贷款,使小企业能够保障工人的薪资。薪资保障计划流动性工具(PPPLF)将向符合条件的金融机构提供信贷,这些机构以购买力平价贷款为抵押,按面值发放贷款。

2.通过大众(Main Street)贷款便利措施(MSLP)提供至多6000亿美元的贷款,确保信贷流向中小企业。美国财政部将利用《冠状病毒援助、救济和经济安全(CARES)法案》提供的资金,向该计划提供750亿美元的资金。

3.扩大一级和二级市场企业信贷工具(PMCCF和SMCCF)以及定期资产抵押证券贷款工具(TALF)的规模和范围,支持多达8500亿美元的信贷。财政部也将提供850亿美元的信贷保护。

4.通过建立市政流动性便利(Municipal Liquidity Facility)向各州政府和市政当局提供高达5000亿美元的贷款。财政部将利用CARES法案拨付的资金,向美联储提供350亿美元的信贷保护,以支持市政流动性便利。

美国国会本次为了支持美联储救市而拨出总计4540亿美元的资金,上述措施占据了1950亿美元,这使得大部分资金还可用于在必要时扩大这些计划。

“直升机撒信贷”

已故经济学家米尔顿·弗里德曼提出了“直升机撒钱”的概念,以抗击严重的经济衰退。美联储前主席本·伯南克后来将这种方法更多地描述为由中央银行资助的广泛减税措施。

然而,这次不同。这次不是美联储资助联邦政府,而是国会提供资金来吸收央行可能因其紧急贷款安排而蒙受的任何损失,其中一些紧急贷款将流向风险较高的借款人。

此外,与直升机撒钱不同,增加贷款的目的不是刺激经济,而是防止可能导致经济衰退恶化的信贷紧缩。

“这是直升机撒信贷,”Wrightson ICAP首席经济学家Lou Crandall说:“他们仍然扮演救火队员的角色,而不是刺激的角色。”

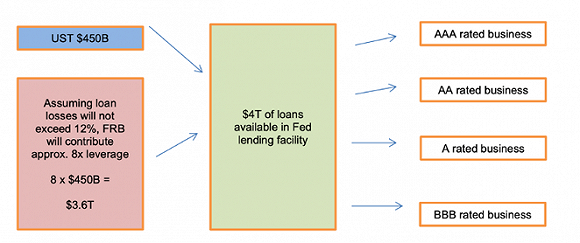

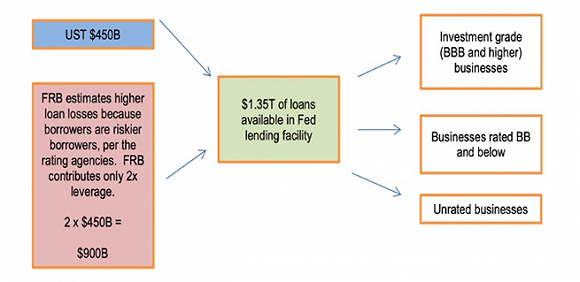

知名财经博客Zerohedge指出,美国财政部的贡献可以被看作是“股本”。换句话说,在向美国公司提供的每一笔贷款中,美国财政部将处于“第一损失”的位置。而美联储则是在此过程中利用了财政部提供的这笔钱作为杠杆(10倍),为广大的美国借款人提供大量融资。这种杠杆假设资本损失不超过10%(以AAA级为标准),因为美联储是不允许受损的。当然,在真正的危机中,损失可能会大得多。

“财政部的后备支持每消化1美元损失,足以支持价值10美元的贷款,”美联储主席鲍威尔两周前在一次全国电视采访中说。“谈到贷款,我们不会没有弹药。”

下图更直观地展现了美联储10倍杠杆的魔力:

Zerohedge指出,美联储-财政部贷款基金的总体规模取决于财政部每提供1美元的“股本”,美联储将相应提供多少资金。在实践中,美联储可以“印”出无限数量的美元,以换取任何“抵押品”,可以用“零”撬动20倍、50倍、100倍甚至更多的杠杆。

鲍威尔讲话

新政策公布90分钟后,美联储主席鲍威尔在布鲁金斯学会网络研讨会上发表讲话。他重申了美联储向金融体系提供流动性的承诺,以及让信贷在经济中流动的目标。正如美国银行(Bank of America)所言:“美联储一直在迅速调整已有工具,并推出新的工具,以回应市场信号。”

鲍威尔还认为,尽管经济因新冠疫情急剧下滑,但疫情消退后的经济反弹“可能是强劲的”。他说:“美联储正在竭尽所能帮助经济渡过这个困难时期。当病毒的传播受到控制时,企业将重新开放,人们将重新工作。我们完全有理由相信,一旦出现经济反弹,反弹势头将是强劲的。”

最后,鲍威尔还暗示股市将是下一个目标,他说,美联储将“毫不犹豫”地进入市场的其他领域,或根据需要调整当前的计划。鲍威尔还强调,目前的主要焦点是贷款计划,美联储至少在几个月内不会考虑改变目前较低的借贷成本。

鲍威尔表示:“我们还致力于将利率维持在较低水平,直到我们确信经济已经渡过难关,并有望实现我们的最大就业和物价稳定目标。”

新措施的作用

Zerohedge评论称,今天宣布的一系列计划对信贷和市政债券市场有利,尽管范围有限。

其中值得一提的是,美联储将一些垃圾债也纳入了购买范围。这一历史性的举措使得美国垃圾债创出近20年的最大涨幅。在垃圾债市场已经“休克”的背景下,这无疑是一剂强心针,华尔街闻风而动,准备开始启动交易。据悉,自3月4日以来,美国企业就没有再发行过垃圾级债券,这是自2008年金融危机以来最长的停滞期。

不过,尽管市场反应剧烈,此举也引发了一些争议。英国《金融时报》援引投行内部人士称,美联储将其抗危机工具扩展到包括高风险债务的方法将引起争议,因为这等同于对私募股权行业的间接纾困。

此外,市政债券市场的投资者似乎也有些不满。“购买高收益债券而非较为长期的市政债券是不公平的,”花旗集团市政策略主管Vikram Rai表示:“美联储扩大援助市政债券市场的努力令人非常失望,美联储应考虑购买期限较长的市政债券。”

但总体而言,美联储的最新行动支持了信贷、市政债券、资产支持证券和其他风险资产,特别是在MSLF和PPPLF计划的背景下,还有助于大幅提振股市。

简体中文

简体中文