记者丨刘晨光

“总算挺过来了!”回忆起过去一年来所经历的不平静,李超长舒出一口气。

李超十几年前投身芯片行业,他所创办的芯片软件应用开发公司主要应用安装于小家电和数码产品。由于原材料主要从海外进口,产品又要出口海外,疫情的突然而至,让他的企业面临“原料进不来,货出不去”的窘境。

“那时候天天在家休息,但是租金和工资还是要付,眼看着现金流就要断了。”李超一度陷入绝望:“钱全部买了货,货全部出给了工厂,应收货款即是公司资产,当时担心我们这种小微企业跟银行贷款难度太大,不可能拿库存和应收货款进行抵押。”

在危急关头,地方银行的一笔无抵押小微贷款给到李超度过难关的“活水”。“银行来公司考察了一圈,第二天就申请到60万额度,3天时间批下来,年化利率11%左右。”

如今,李超的公司库存大部分都消化完毕,流动资金充裕,已能够正常运转,首笔60万的贷款已全部还上。“因为疫情的缘故,公司去年的营收还是会减少25%,但已经是最大可能挽回损失。”

王丽经营的酒业外贸公司同样遭遇疫情打击,遭遇现金流吃紧的状况。“因为海外疫情爆发,一些产品停产,整个航运运输受到影响。”去年年中时的王丽最为惆怅。

在最困难的关头,一家地方城商行向她的企业伸出援助之手,300万低息贷款很快落到账上,三年期,年化利率4%。“从申请到放款大概10天左右,而且本金三年到期后才还,平常只需每月偿还利息,真是纾困了。”

王丽表示,对外贸易目前基本已恢复正常,且实现同比小幅增长,“受国内经济恢复大环境影响,疫情期间我们也抓到一些机遇,拿到货的价格优势比去年更好。”

在普惠金融政策持续推进,银行小微贷款指标不断加码的背景下,小微企业无疑是2020年信贷投放的重点领域。

去年的政府工作报告提出,2020年国有大行普惠型小微企业贷款增速要高于40%,对于其他银行来讲,比较普遍的是“两增”贷款,即贷款较年初增速不低于各项贷款增速、有贷款余额的户数不低于年初水平。

去年12月末,界面新闻记者以小微企业贷款者身份走访部分深圳地区银行,多位客户经理均表示,年度额度已经用尽。

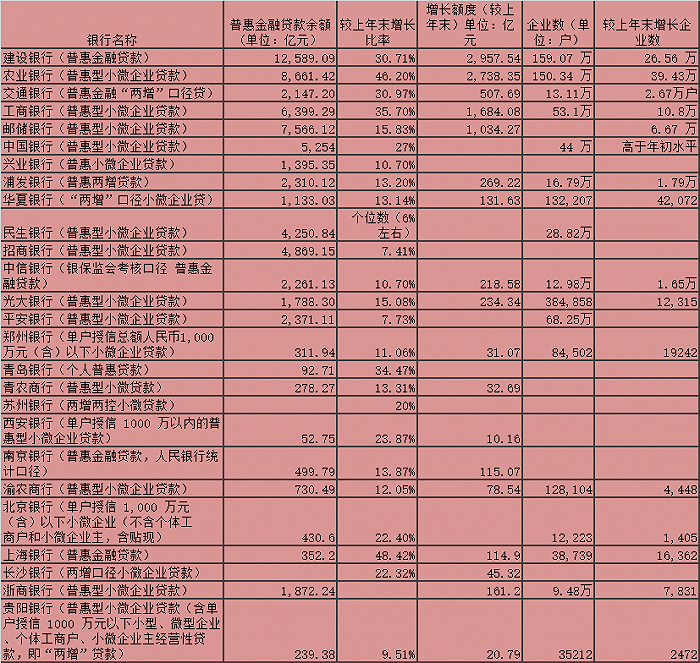

界面新闻梳理各商业银行2020半年报数据发现,在普惠金融贷款余额方面,四家国有大行上半年同比增长幅度都超30%,大部分A股上市银行均在中报表示,已实现“两增两控”业务增长要求。

各商业银行普惠金融贷款发放情况

“我们认为完全有信心来超额完成这个任务。”银保监会普惠金融部主任李均锋在去年8月的国新办发布会上表示。

银保监会数据显示,2020年三季度末,银行业金融机构用于小微企业的贷款(包括小微型企业贷款、个体工商户贷款和小微企业主贷款)余额42.0万亿元,其中单户授信总额1000万元及以下的普惠型小微企业贷款余额14.8万亿元,较年初增速26.5%。

1月6日召开的央行年度工作会议上指出,金融支持稳企业保就业取得预期效果。包括5000亿元复工复产再贷款再贴现,增加1万亿元普惠性再贷款再贴现额度,出台普惠小微企业贷款延期还本付息和普惠小微企业信用贷款两项直达实体经济的货币政策工具等支持举措。

央行表示,2021年将继续发挥好结构性货币政策工具和信贷政策精准滴灌作用,构建金融有效支持小微企业等实体经济的体制机制。

当小微企业有了贷款机会,银行会根据哪些标准来判断授信额度?

一位华东城商行深圳分行对公人士告诉界面新闻,目前做得比较多是抵押贷和信用贷。如果小微企业有房产抵押,还要结合企业成立时长、经营状况、营收水平,纳税情况等。部分银行还可以拿房产升值部分进行二押。

上述人士表示,小微企业也可以进行线上纯信用贷款的申请,额度最高有200万元。

“对于没有抵押,没有房产,也没有很好的财务报表的小微企业,通过大数据方式可在一定程度上填补这方面空白。”他坦言,要根据客户大数据风控模型,测算出风险等级,给予不同额度,当前是按日结算利息,一般客户用钱时间平均是45天左右。

一位国有大行对公人士对界面新闻表示,该行线上纯信用贷款产品额度最高到300万,她表示,各行对于线上审核放贷额度的区别,主要基于基础数据和科技水平两方面的差异。

在小微企业后续融资方面,界面新闻记者了解到,信用贷款发放期限一般在1-3年,多数为一年期,针对存量客户会有“无还本续贷”,有国有大行人士向记者表示,他们最多提供连续三次该项产品。

在贷到了第一笔60万的款项后,李超不用再为资金“发愁”。

首次贷款信用纪录良好的基础上,李超于去年6月又继续贷了一笔款项,用于购置原材料。“两天时间给了30万元,利率进一步降到5.5%。”

“银行客户经理告诉我,后面可以随借随用,贷款利率还会进一步减少。”

上述股份行普惠金融负责人告诉界面新闻,如果没有贷过款,在人行没有贷款信息,对其经营状况需要有一个更为细致的判断。“一般会对他们进行财务辅导,所以要多花一些功夫。” 据他介绍,企业流水能够更为真实反映企业实际经营情况,纳税等级比较好的公司也更容易贷款,至少在B以上。

另外,对于制造业尤其是高新技术企业,根据其创业阶段,产品市场,销售情况最高可以给到千万级别的信用贷额度,比如核心客户(如华为、比亚迪)产业链配套企业。

随着普惠金融政策持续推进,不良贷款率也有所提升,此前银保监会数据显示,去年上半年,不良普惠小微贷款余额0.4万亿元,较年初增长9.25%,不良率2.99%,较各项贷款不良率高0.88个百分点。

一位国有大行普惠金融负责人表示,如果不良率提高,就会增加成本。他表示要看今年的具体情况,去年基数大,在一定程度上,今年再保持同样的增速难度会加大。

某华南股份制银行人士表示,去年贷款利率同比有所下滑,一方面是银行自身业务发展需要,另外是响应政策导向,再有就是市场竞争。该人士坦言,小微企业提前还款率并不高,目前还没有感受到企业受到疫情影响偿债能力下降。

至于未来银行业是否存在一定的资产减值压力,一位资深银行分析师告诉界面新闻,对于银行不良率拐点是否出现还需要进一步观察,要到今年一季度以后才能观察小微贷款不良率是否会明显上升。

(李超、王丽均为化名)

简体中文

简体中文