财联社(上海,编辑 黄君芝)讯, 资产管理规模近3000亿美元的资产管理机构施罗德投资(Schroders)的新兴市场高级经济学家Craig Botham近日发表报告称,新冠疫情导致近期全球美元需求激增,尽管少数国家得到了美联储互换额度的支持,但大多数新兴市场经济体正迎来一场由美元走强推动的危机。据其研究,土耳其、智利和南非等新兴市场都处于危险之中。

除了许多新兴市场(EM)目前才开始攀升的病亡人数之外,新冠病毒大流行给新兴市场带来了另一场危机风险。全球资产纷纷流向安全资产,对所有风险资产造成了损害,这给严重依赖美元融资的经济体带来了新的宏观经济风险。尽管目前所有经济体都面临压力,但新兴市场经济体面临着其他发达市场经济体所没有的独特压力。

随着全球贸易萎缩、旅游业崩溃、银行和其他国际贷款机构考虑到经济前景和日益增加的还款风险而变得不愿放贷,以及全球对现金的追逐导致资金枯竭,美元正变得越来越难以获得。

美元为何重要?

美元对新兴市场很重要,因为美元在全球贸易和金融领域的主导地位日益增强。例如,新兴市场贸易的大部分是以美元计价的,这意味着各经济体可能开始难以购买基本的食品和能源进口。

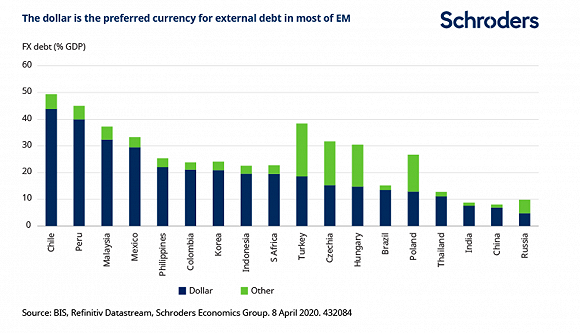

与此同时,在信贷方面,美元在许多新兴市场金融体系中占据主导地位(见下图)。虽然也有一些例外(欧洲新兴市场),但总体而言,美元走强显然会对新兴市场借款人产生影响。

这种压力的证据在市场指标中随处可见。例如,3月份,美元融资成本飙升,在美国以外借入美元的成本远远高于在美国的借款人。

为什么对美元的需求激增?

部分原因在于,金融机构对美元的需求激增(随着金融市场波动,对冲风险的意愿上升),且与此同时,实体经济对美元的需求也在上升。随着新冠病毒的全面爆发,美国政府实施了日益严格的封锁隔离措施,美国企业的信贷额度降低,削弱了美国银行向世界其它地区提供美元的能力。

美元走强对新兴市场有什么影响?

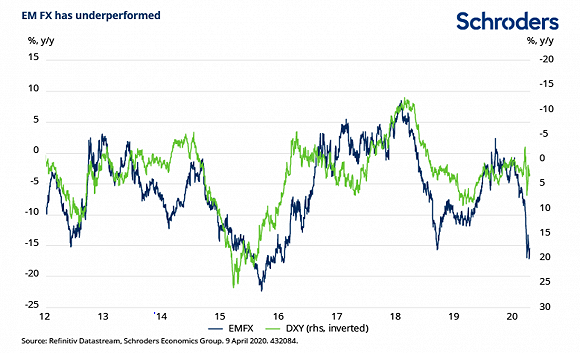

美元指数(美元相对于一篮子主要货币的价值)的走势也反映了市场对美元的需求。美元指数(DXY)和广泛的新兴市场货币指数(摩根大通新兴市场外汇指数)的相对走势,反映出新兴市场面临的压力更为集中(见下图)。

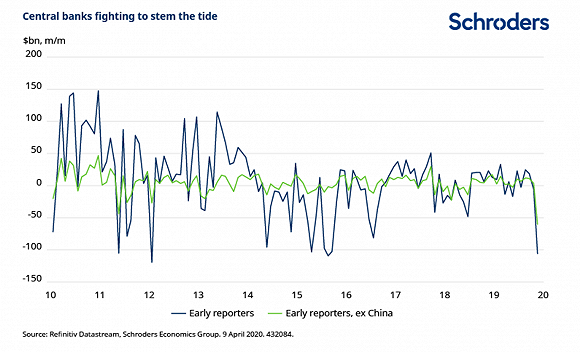

此外,施罗德指出,外汇储备数据也开始显现出一些资本外流的迹象。3月份的下跌远超正常月度波动幅度,甚至中国的境况也是如此,如果没有央行的干预,人民币的弱势将会更为加剧。

美联储如何提供支持?

2008年全球金融危机期间,衡量国际金融体系融资成本和压力的指标比今天更高。这部分得益于美联储的快速反应。危急关头下,美联储迅速扩大了与其他央行的货币互换额度。这实际上是在一个商定的时间段内将美元兑换成其他货币,然后这些央行就可以向自己的金融体系提供美元,从而减轻市场的压力。

报告指出,尽管这安抚了发达市场的紧张情绪,从本质上缩小了国内外美元借款者之间的息差,但只有少数新兴市场足够幸运,能够获得美联储的货币互换额度。

截至报告发表时,只有巴西、墨西哥和韩国等少数新兴市场经济体在该份“幸运的名单”中,目前三个国家每家互换额度的上限为600亿美元。而其余新兴市场国家必须使用回购工具,这需要持有美国国债才能获得,而且不会增强这些国家拥有的美元总实力。

施罗德指出,如果获得美元的渠道被切断,新兴市场的央行将不得不求助于它们的外汇储备。幸运的是,多数新兴市场国家已从以往的危机中吸取了教训,他们的央行采取了将通胀目标制与外汇储备积累相结合的货币政策框架。这意味着,由于多年稳健的政策制定所带来的低通胀预期,以及为经济提供更大的缓冲,如今它们有更大的回旋余地,可以让货币贬值承受宏观经济调整的冲击。这种贬值似乎已经开始了。

新兴市场央行对危机的准备程度如何?

那么,投资者面临的问题可能是,面对这么多同时存在的压力,哪个新兴市场经济体拥有足够的资源来生存?各国将需要足够的硬通货储备,以弥补出口收入的损失及必要的进口需求,应对资本外逃,偿还或展期到期的债务,并缓和汇率的波动。

根据以往危机的经验,基于上述因素,货币基金组织提供了一种评估外汇储备充足性的方法。下图展示了主要新兴市场经济体目前相对于这一储备充足性指标的状况,其中也包括了美联储提供的互换额度支持。

报告指出,任何低于100%的数字,都是一个直接的危险信号,因此,排名最后的土耳其(明显处于不利位置)、智利和南非都面临风险。施罗德还将匈牙利也列入了危险名单之中。但需要注意的是,这些国家更依赖欧元而不是美元融资,而且可能会得到欧洲央行的充分支持。此外,印尼也处于危险地带,其储备量仅略高于门槛水平。另一方面,图4中靠左边的国家处于更有利的地位,可以更好地保护自己的货币,储备量也不会明显下降。

不过,值得一提的是,该方法是基于各国均乐于让本国货币贬值来吸收外部冲击的假设之上的。但在固定汇率制度下,甚至是有管理的浮动汇率制度,都会使一个国家的防范水平下降。此外,实施资本管制也将起到反作用。

施罗德总结称,如果新冠疫情及其影响持续时间延长,部分新兴市场国家或将面临改革的风险。

简体中文

简体中文