险资入股地产央企,再添新案例。

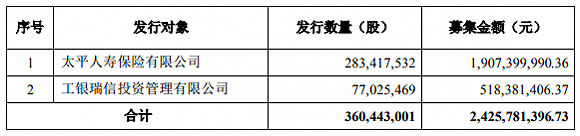

继金茂引入平安为战略投资者后,大悦城(000031.SZ)也引入了太平人寿参与混改,并先后在1月2日和7日官宣了这一消息。根据公告,除中国人寿之外,工银瑞信投资管理有限公司也有参与,只不过没有前者的“手笔”大,认购金额为5亿元。

两个案例颇为相似,都是险资参与地产央企混改。太平人寿是以19.07亿元认购大悦城非公开发行的2.83亿股股份,最终获得了6.61%股权,成为了除中粮集团外,大悦城控股的第二大股东。

中国平安也是通过类似的方法(认购配售股份),最后持股金茂15.2%,成为了其第二大股东。混改后,中化集团持有金茂35.1%,仍保持最大单一最大股东。

地产央企混改并非新鲜事。中交地产早有试水,另外,传闻中国铁建地产集团也想引入海外资本进行混改。中国企业联合会研究部研究员刘兴国表示,目前已先后启动四批混改试点,涉及210家中央企业和地方国有企业,这些企业在2020年将陆续发布混改方案。

2020年,央企混改仍是重头戏。

太平资产的“铺垫”

认购大悦城股份,太平人寿早有“铺垫”。

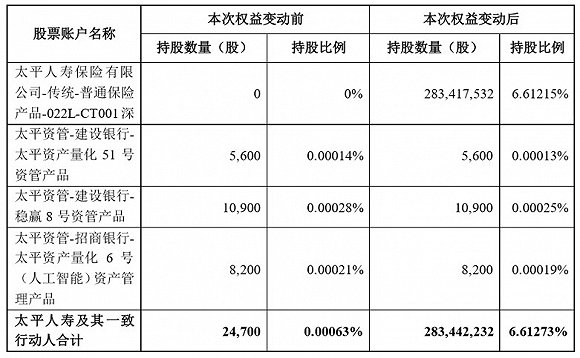

这个“铺垫者”正是太平资产。在此次参与认购前,太平资产就拥有大悦城0.00063%的股份;而且,还曾向重庆大悦城项目和青岛大悦春风里项目共提供了34.5亿的融资。但是,由于太平资产与太平人寿的控股股东均为中国太平保险控股有限公司,所以太平资产是太平人寿的一致行动人。

既有的合作基础,再加上微小股权的链接。太平人寿与大悦城的合作并没有陌生感,更像是老朋友间的“友谊”深化。

在太平人寿看来,入股大悦城对两大央企都有好处。一方面大悦城对太平人寿而言,是一个不错的投资标的,能够带来稳定的财务收益,优化内部的资产配置结构;另一方面,险资入股,也能支持大悦城进一步做大做强。

从大悦城的角度而言,确实如此。此次非公开发行股份的目的,实质上就是融资。大悦城此前就曾表明,此次所募集的资金将用于中粮·置地广场项目、杭州大悦城-购物中心项目的建设。

事实上,险资入市一直受到国家政策和监管部门的积极鼓励。银保监会数据显示,截至2019年11月末,保险资金运用余额179641亿元。

与几年前中小险企扎堆举牌不同的是,从2019年开始,参与举牌的基本均为大型险企,中国人寿、中国平安、中国太保等交替登场,掀起新一轮举牌潮,开始发挥理财、保险、信托等产品的直接融资功能,如平安人寿举牌华夏幸福和中国金茂、中国人寿举牌万达信息等。

大悦城混改棋局

大悦城是2020年最早进行混改的央企之一。

其实,这次混改早在2019年10月份就开始酝酿了。彼时,大悦城找了两个独立财务顾问中金公司和中信证券,由他们担任此次非公开发行股票的 “联席主承销商”,于是他们拟了一份“认购邀请书”,并以电子邮件的形式发给了多家投资机构,邀请他们来认购。

经过首轮认购、追加认购后,筛选出了两家投资机构,最终成功融资24亿元。据悉,本次的资金募集是2018年至今为止,唯一一单A股房地产股权融资成功足额发行的案例。

大悦城有混改的想法由来已久。自中粮地产与大悦城地产完成重组整合后,周政在内部会议、公开场所,以及独家采访中,曾多次表达过大悦城混改的想法。“我们会引进战投(战略投资者),同时探索推动实行员工持股”,这是乐居财经去年采访周政时,他的原话。

重组整合,似乎更像是为大悦城后来的混改“打地基”。

“我们整合更名的逻辑是,进一步增强市场影响力,将公司打造成为一家经营更加市场化、业务更加专业化、管理更加规范化、股权更加多元化的公司,以更加灵活的体制机制,进一步提高国有资本运营效率及公司的可持续发展能力。”

引入战略股东,只是大悦城混改的多元手法之一。在周政的看来,大悦城的股权结构中不仅拥有国有股东,还应该有战略投资者、员工、其他公共股东。但是,在多元化的混改中,必须保持国有单一大股东不变,国有的引领地位不变,管理的地位不变。

或许,引太平人寿入股,只是大悦城混改的前奏。

简体中文

简体中文