新疆汇和银行港股上市迎来重要时刻。

在新疆银保监局批复同意汇和银行港股上市3个多月后,1月19日其在港交所发布招股书,独家保荐人为农银国际。

新疆作为棉花的重要产地,汇和银行的业务也与棉花产业紧密相连。数据显示,截至2019年9月末,汇和银行总资产为296.61亿元,较2018年末有所下降;不良率为2.28%,创历史新高;前9月实现营业收入、净利润分别为5.01亿元、2.32亿元,分别较2018年同期增长-10.37%、9.8%。

“巩固棉花产业链综合金融服务的优势,推进产品和服务创新。”在谈及未来的战略计划时,汇和银行在招股书中第一条中表示,并探索方法以复制棉花产业链金融的业务模式到该行大宗商品贸易等其他行业的公司客户,进一步实施差异化经营战略,不断满足企业的个性化需求。

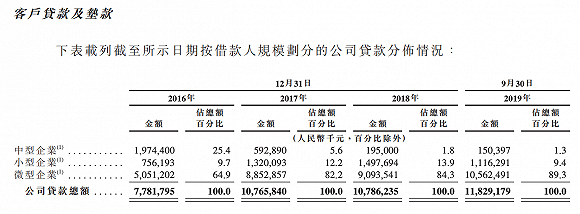

小微型企业贷款占比达98.7%,棉花产业为主

资料显示,汇和银行总部位于新疆奎屯,奎屯作为关键的交通及物流枢纽,是便利的商品、尤其是棉花相关产品的配送中心。2018年,新疆棉花产量占中国棉花总产量的83.8%。

数据显示,截至2019年9月末,汇和银行客户贷款即垫款总额为150.33亿元,占总资产的50.7%。其中,公司贷款总额为118.29亿元,且公司贷款小微型企业贷款占比为98.7%;从行业分布来看,批发和零售业贷款占比为94.4%。

“于往期记录期间,本行发放予小微企业的贷款增多,主要由于本行增加向棉花行业企业的借贷,反映了本行为支持地方经济作出的努力。”汇和银行在招股书中解释称,批发和零售业的公司贷款客户主要为在棉花产业价值链运营的小微企业。

汇和银行同时提醒称,棉花产业的季节性可能导致其发放的贷款集中于特定时间段,从而使得资金的利用率降低,继而可能对业务、财务状况及经营业绩造成重大不利影响。

从不良率来看,截至2019年9月末,汇和银行向棉花产业企业及个体工商户提供的贷款不良率为0.06%,而整体不良率为2.28%,创多年新高。

对于最新情况,汇和银行表示,自2019年9月起,随着不良率降低,资产质量发生进一步改善。

严重依赖利息净收入,金融投资始终亏损

与其他中小银行类似,汇和银行的营业收入主要依靠利息净收入。2016年-2018年其营业收入、利息净收入分别为3.45亿元、7.72亿元、8.07亿元;4.20亿元、7.76亿元、7.11亿元。其中,2016年、2017年利息净收入超过营业收入,主要因其金融投资产生的净收益为负,且2016年-2019年间均为负。

2018年、2019年汇和银行因利息净收入增加或金融投资产生的净亏损减少,营业收入均超过利息净收入。不过,2019年前9月营业收入、利息净收入均有所下降,降幅分别为10.37%、12.20%。

“2019年前9月,净利息收入有所减少,利息收入及利息支出均有所增加,其中利息收入增加因为:一是投资于若干收益率相对较高的特殊目的载体投资,二是债券市场的利率增加,三是增加对中国企业所发行债券的投资令生息资产的平均收益率增加。而利息支出增加因为:一是五年期个人定期存款及平均付息率相对较高的公司定期存款增加,二是向若干零售银行客户支付额外利息令计息负债的平均付息率增加。”汇和银行在招股书中解释称。

从资产构成来看,汇和银行近年来,金融投资占比下降趋势,2016年-2019年前9月分别为50.4%、52.5%、44.0%、36.3%;而客户贷款及垫款净额占比呈上升趋势,分别为30.6%、25.7%、38.3%、49.2%。

从金融投资的亏损情况看,2018年前9月、2019年前9月的净亏损分别为1.269亿元、0.474亿元。“亏损减少主要是由于良好的市场情况使得我们持有的若干债券公允价值增加。”汇和银行表示。

对于最新情况,汇和银行表示,2019年四季度期间,总资产受客户贷款(主要为公司贷款)的持续扩张影响而有所增加,金融投资亦稳定增长,主要由于增加了对非公开定向债务融资工具、信託计划及债券的投资。

简体中文

简体中文