距离晋商银行(02558)公告其执行董事、副行长容常青因工作调动原因请辞月余,近日财联社记者独家获悉,容常青的“下家”为永诚财险,其将任总裁职务。

10月底,永诚财险内部发文宣布任命,目前容常青担任永诚财险党委副书记已在永诚财险工作,此任命尚需2021年1月永诚财险董事会决议通过,在此之前,其协助做党建等工作。

对于此次华能资本派任总裁至永诚财险的原因,据财联社记者了解或与该集团要求永诚财险领导班子年轻化、培养后继人才有关。据永诚财险高管简历显示,永诚财险董事长许坚、副总裁康国君、审计负责人蒋海均已年过五旬,副总裁严晓茂也已跨入50岁门槛。且按年龄推算,康国君退休一年后许坚也将退休,永诚财险将面临核心管理断层。

值得注意的是,2021年1月份永诚财险董事会也临换届,目前公司董事共计17人,有4名董事出现变动,变动比例占23.53%。其中,独立董事需要补充2人,黄金凯因年龄因素退出,张彤因工作原因辞职;股东董事亦出现2个空缺,张丽丽,王非皆因工作调整原因不再担任公司股东董事。

距离许坚等市场化高管加盟,近两年永诚财险局势初步扭转,当下该公司面临董事会换届、总裁新上任,前景如何?

容长青即将出任永诚财险总裁

据知情人士透露,目前容常青股东推荐任职文件已于永诚财险内网公布。

11月20日,晋商银行公告称,容常青因工作调动辞任公司执行董事、董事会关联交易控制委员会委员以及副行长职务。而值得注意的是,容常青自2019年12月12日加入晋商银行,这意味着其在晋商银行任职时间尚不足1年。

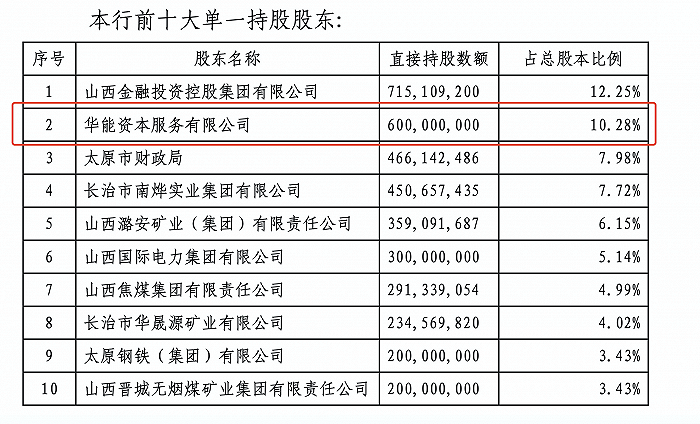

财联社记者了解到,容常青此前在华能资本担任总法律顾问,后被调任晋商银行担任副行长。据晋商银行2020年三季度财务报表披露,华能资本为晋商银行第二大股东,持股比例为10.28%。

然值得注意的是,作为山西首家上市银行,晋商银行登陆港交所后股价已近腰斩,管理层接连变动。截至今日收盘,晋商银行股价为1.65港元/股,较上市价格的3.82港元/股下滑近6成。

(图片来源:晋商银行2020年三季度财务报表)

按照流程,容常青总裁的任职资格需要等永诚财险明年1月份董事会批准,由于其目前总裁任职资格还未批复,不能涉及经营工作,目前只能担任党委副书记,协助做党建等工作。待容长青拿到总裁任职资格后,其在经营方面肯定逐渐介入,全面主持经营工作。

从永诚财险当前的班子成员看,董事长许坚及执行副总裁康国君均是有着多年保险行业经验的“老人”。据天眼查信息显示,容常青此前任职于宝城期货、晋商银行和华能资本,无保险行业从业经历,接受保险业务其即将面临的压力可想而知。

(图片来源:天眼查)

而对于华能资本派任总裁至永诚财险的原因,上述知情人士指出,“集团领导要求领导班子要年轻化,而目前永诚财险董事长许坚,副总裁康国君、审计负责人蒋海均已年过五旬,副总裁严晓茂也已跨入50岁门槛,且副总裁康国君退休一年后,董事长许坚也将退休。”

记者查阅永诚财险2020年三季度报发现,其董事长许坚出生于1964年,56岁;副总裁康国君、严晓茂分别出生于1963年、1970年,年龄分别为57岁、50岁;审计负责人蒋海54岁。

2021年1月董事会迎来换届

财联社记者获悉,永诚财险董事会将于明年1月迎来换届。据了解,独立董事黄金凯因年龄因素退出,独立董事张彤已因工作原因辞职,目前独立董事需要补充2人;同时,股东董事亦有两个空缺,张丽丽,王非皆因工作调整原因不再担任公司股东董事。

据永诚财险2020年三季度偿付能力报告显示,目前公司共计17名董事,此次有4名董事出现变动,变动比例占23.53%。

上述知情人士亦指出,“董事会退出名单在明年1月正式过会前也会有变动的可能。”

据公开资料显示,王非现任福建省投资集团公司党委委员、副总经理。今年9月1日,福建省政府官网提名王非为福建省农村信用社联合社主任、理事、副理事长人选。

据知情人士透露,明年大部分董事或会正常续期,从股权或者股东的角度看,董事会结构不会发生改变,董事会换届也基本没有分歧。

另外,记者统计永诚财险董事资料时发现,包括黄金凯在内,其目前共有四位董事年龄超过60岁,分别是陈森如、贺云、梁晶,其分别出生于1956年、1951年、1942年、1954年,年龄分别为64岁、69岁、66岁。

同时,财联社记者发现,2018年5月29日,永诚财险迎来新任董事长许坚,接替原董事长任仲成执掌永诚财险。许坚上任后提出“3668战略”,即聚焦发展电力能源保险主业,以科技为驱动的创新理念,重点发展保证险、国际业务、健康险等。

“3668战略”实施后的两年,永诚财险转型效果初现。2019年,永诚财险原保费收入为65.79亿元,同增4.68%;投资收益为2.41亿元,而其2018年投资收益为亏损状态,为-0.45亿元;净利润为1.39亿元,其2018年亏损3.92亿元,扭亏为盈。

记者注意到,永诚财险首先从源头进行“节流”。2019年,公司成本支出为近五年最低。其2019年赔付支出为33.44亿元,而其2015年至2018年赔付支出分别为36.85亿元、34.07亿元、34.40亿元、37.41亿元;其2019年手续费及佣金支出为8.13亿元,2015年至2018年手续费及佣金支出分别为11.73亿元、11.41亿元、10.94亿元、10.34亿元。

同时,其2019年业务及管理费为15.60亿元,2015年至2018年业务及管理费分别为17.32亿元、16.11亿元、19.17亿元、18.69亿元。

其次,永诚财险将一直处于承保亏损状态的车险进行收缩,其车险业务从2018年的55.6%下降至2019年的39.3%,其车险业务已不足四成。当2018年永诚财险车险业务还承保亏损2亿时,其2019年车险业务已实现承保盈利0.13亿元。

今年上半年,永诚财险保费收入增速7.4%,超出行业平均速度4个百分点;净利润接近1亿元,同比增长10.27%。截至2020年三季度,永诚财险保险业务收入为19.58亿元,较上季度下滑18.25%;净利润为0.59亿元,同比提升47.5%。

另外,财联社记者独家获悉,今年永诚财险净利润预计近2亿元。值得注意的是,永诚财险2017年综合偿付能力达242.52%后逐年下滑,截至今年三季度下滑至197.29%。据消息人士透露,目前公司对于增资需求并未十分迫切,但希望引入战略投资者,除了能够提供资金支持外,还能形成资源协同。

距离许坚等市场化高管加盟,近两年永诚财险局势初步扭转,当下该公司面临董事会换届、总裁新上任,前景如何?财联社将持续关注。

简体中文

简体中文