3月2日,汽车之家公告显示,公司将以最高每股251.80港元的价格在香港发行股票,寻求通过香港上市筹资至多9.84亿美元。此次香港二次上市,汽车之家将发售3030万股股票,最终发行价将于3月9日确定。

3月1日,汽车之家通过港交所聆讯。港交所上市文件显示,中金公司、高盛和瑞士信贷(Credit Suisse)是汽车之家拟议上市的联合保荐人。

据《香港经济日报》报道称,汽车之家拟于3月4日(周四)至9日(周二)公开招股,3月15日正式挂牌。汽车之家对此不予置评。

汽车之家成立于2008年,创立之初以汽车垂直媒体平台为定位,随后开始拓展交易、电商、金融等变现业务,逐渐形成以AI、大数据赋能汽车消费者和商家的闭环生态。

艾瑞资料显示,目前汽车之家是中国最大的在线汽车广告和线索服务供应商。2013年12月12日,汽车之家在纽交所挂牌上市,开盘价为30.16美元/股。截至发稿,目前汽车之家美股股价为118美元。

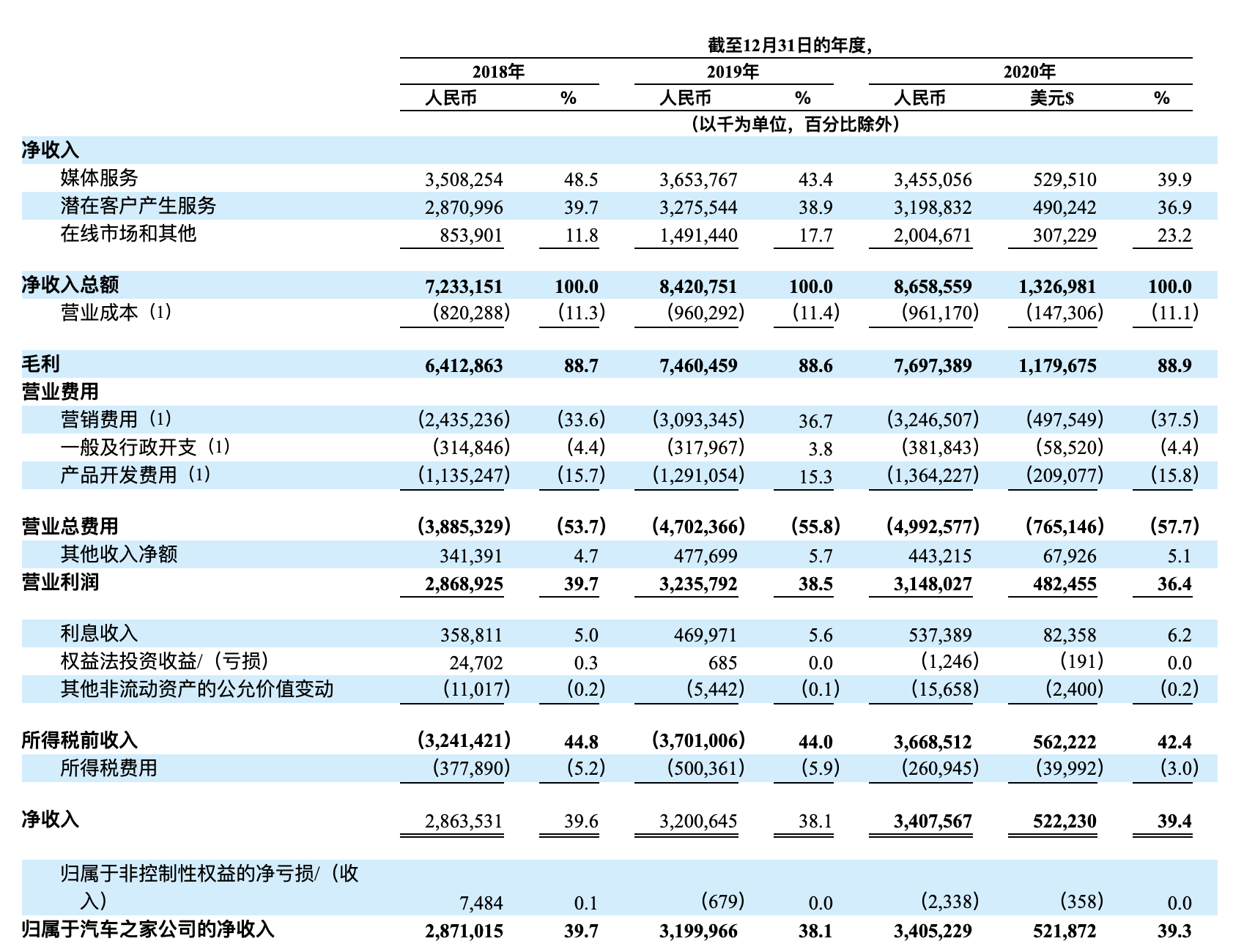

招股书显示,汽车之家2018年至2020年的净收入分别为72.33亿元、84.2亿元、86.58亿元,归属于上市公司股东的净利润分别为28.71亿元、32亿元、34.05亿元。

从收入结构来看,汽车之家的收入主要包括媒体收入、线索服务、在线营销及其他等。2020年,汽车之家来自媒体服务的收入为34.55亿元,占比39.9%;来自线索服务收入为31.98亿元,占比36.9%;来自在线营销及其他的收入为20亿元,占比23.2%。

据招股书,截至去年12月底,公司主要股东为云晨资本(即中国平安的特殊目的公司及附属公司)持股2.34亿股,持股达49%,Kayne Anderson的联属实体为第二大股东持股10%;Comgest Global Investors SAS的联属实体为第三大股东,持股5.1%。

招股书还披露,汽车之家募资后,资金将用于孵化车联网以及在线汽车售后服务等新业务;继续在AI、云计算、大数据等技术方面投入,完善数据SaaS解决方案;以及进一步拓展海外市场等。

图源:汽车之家招股书

简体中文

简体中文