西宁特殊钢股份有限公司(下称西宁特钢,600117.SH)的债务风险将得到部分化解。

1月2日晚间,西宁特钢公告称,公司下属控股子公司青海西钢新材料有限公司(下称西钢新材料)以增资扩股的方式引进战略投资者,增资金额共计13亿元。

此次引进的战略投资者包括国新建信股权投资基金(成都)合伙企业(下称国新建信)、中银金融资产投资有限公司(下称中银资产)。

其中,国新建信将以现金和非公开协议的方式,向西钢新材料增资10亿元;中银资产向西钢新材料增资3亿元。

目前,国新建信及中银资产已按照约定,向西钢新材料公司支付了全部增资款项。

此次增资后,国新建信将持有西钢新材料23.96%的股权,中银资产将持股7.19%。

2019年6月,西宁特钢已引入了工银金融资产投资有限公司(下称工银金融)和青海金助企业管理有限公司(下称青海金助)两家投资机构,对

西钢新材料合计共增资17亿元。

截至目前,西钢新材料共引进战略投资者四家,引进战略投资资金共计30亿元,公司注册资本增至3.56亿元。

两次增资完成后,工银金融持有西钢新材料16.77%的股权,青海金助持股比例为23.96%。西宁特钢仍为西钢新材料控股股东,持有其28.12%的股权。

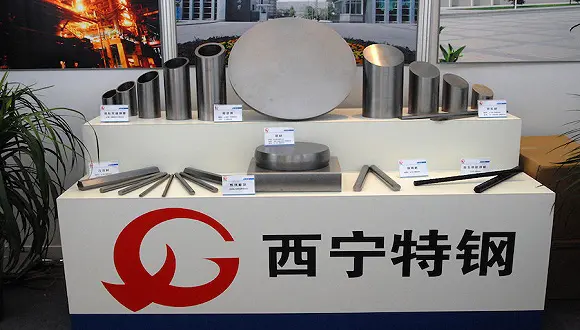

西宁特钢是中国四大特钢企业集团之一,也是西部地区最大、西北地区唯一的特殊钢生产企业。该公司主要从事特殊钢的冶炼和压延加工业务,具有160万吨钢材的年产能力。

西宁特钢称,引入上述投资机构是为了降低公司资产负债率、有效改善公司的资本结构和提升未来盈利能力。引进的战略投资资金将用于西宁新材料归还西宁特钢的部分债务,再由西宁特钢归还其自身相关的负债。

2018年,在钢铁企业行业稳中向好的态势中,

西宁特钢巨亏20.46亿元

,且资产负债率高达92.93%。

对此,西宁特钢解释称,这主要因省内及周边原料资源紧张、价格上涨,成本上升幅度远高于钢材价格上升幅度;加之环保升级改造、化解过剩产能及淘汰落后装备,对部分固定资产进行了报废处理。

第一次增资归还债务后,西宁特钢的有息负债及利息费用将减少,其2019年上半年的资产负债率将由92.4%下降至83.57%。

2019年前三季度,西宁特钢总负债175.69亿元,总资产210.03亿元,资产负债率为83.65%。

财报显示,2019年前三季度,西宁特钢提产增效明显,公司实现营收65.85亿元,同比增长29.71%;净利润为8659.91万元,同比增长115.03%。

简体中文

简体中文