财联社(北京,记者 高云)讯 ,券商投行业务迎来大爆发!

今年前4个月,33家券商首发承销保荐84家,同比增78.72%;募集资金989.85亿元,同比增131.5%;承销及保荐收入40.26亿元,同比增90.44%。

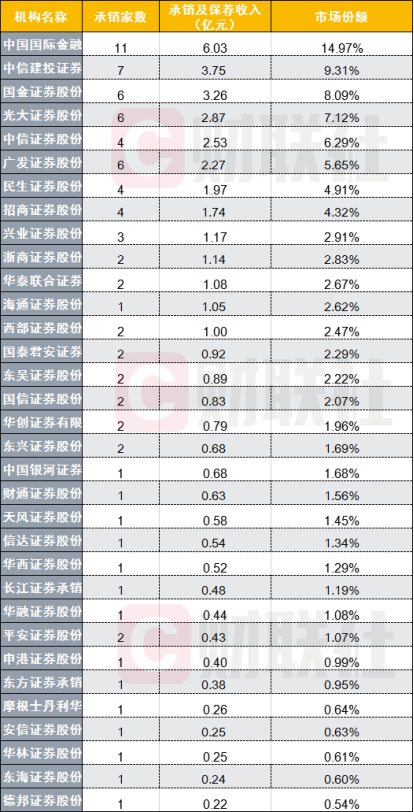

从今年前4个月首发承销业务收入排名来看,中金公司、中信建投、国金证券、光大证券、中信证券位居行业前五,收入分别为6.03亿元、3.75亿元、3.26亿元、2.87亿元、2.53亿元,同比增幅分别为990.48%、124.07%、801.97%、无、-44.89%。

投行人士何南野向财联社记者表示,近期,券商投行有三大动向。一是,是各大投行团队目标都很明确,那就是以科创板IPO、创业板IPO业务为优先,重点推进和保障上述项目的承揽、执行工作。二是,监管审核更加严格,惩罚力度加大,对券商投行内部风险管理及投行从业人员提出了更高的要求。三是,预期各大投行团队这两三年都将比较忙碌,因为IPO市场在实实在在的放开,股权融资大时代在快速来临,这是给券商投行及从业人员的重大机遇和挑战。

在券商首发承销保荐业务大行其道之时,另一项承销业务收入出现了下滑。Choice数据显示,今年前4个月,28家券商承销3273家债券,同比增加25.31%;承销保荐费合计5.37亿元,同比下滑27.43%。28家券商今年前四个月承销债券募集1.87万亿,相较去年37家券商承销募资额下滑4.1%。

33家券商IPO承销保荐收入超40亿元

Choice数据显示,今年前4个月,33家券商首发承销保荐84家,同比增78.72%,去年同期为47家;募集资金989.85亿元,同比增131.5%,去年同期为427.59亿元;承销及保荐收入40.26亿元,同比增90.44%,去年同期为21.14亿元。

从前四个月环比情况来看,受疫情影响,首发承销家数在二三月份小幅下滑,由一月份(春节前)的24家,降至二月份的19家、三月份的18家,券商承销保荐收入在三月份下滑至低点,15家券商三月份收入8.6亿元。

随着国内新冠肺炎疫情的有效控制,券商4月份首发承销恢复至疫情前即一月份的水准,甚至在收入上面攀升至今年以来新高。具体来看,19家券商首发承销23家,承销保荐收入总计11.94亿元。

从今年前4个月首发承销业务收入排名来看,中金公司、中信建投、国金证券、光大证券、中信证券位居行业前五,收入分别为6.03亿元、3.75亿元、3.26亿元、2.87亿元、2.53亿元,市场份额分别为14.97%、9.31%、8.09%、7.12%、6.29%,承销保荐收入同比增幅分别为990.48%、124.07%、801.97%、无、-44.89%。

需要指出的是,中金公司、国金证券均出现大比例增长,光大证券去年前四个月并未有承销保荐,今年前四个月成绩斐然,中信证券下滑较为严重,今年前4个月仅为2.53亿元,去年同期收入4.59亿元。

此外,去年位列首发承销收入第3名的长江证券、第4名的招商证券,今年均跌出行业前五,今年排名分别为第25名、第9名。长江证券的首发承销保荐收入大幅下滑62.83%,仅为0.48亿元,去年同期为1.29亿元。

今年前4个月,IPO首发审核无论是数量还是通过比例均有大幅提高。具体来看,今年前4个月首发审核公司83家次,同比增167.74%;通过77家次,同比增185.19%;通过率92.77%,同比增加5.67个百分点;未通过1家次,占比1.2%,同比下降11.7个百分点。

债券承销保荐费下滑近三成,中信证券市场份额最高

在首发承销保荐业务“开疆拓土”时,债券承销今年前四个月出现同比下滑。

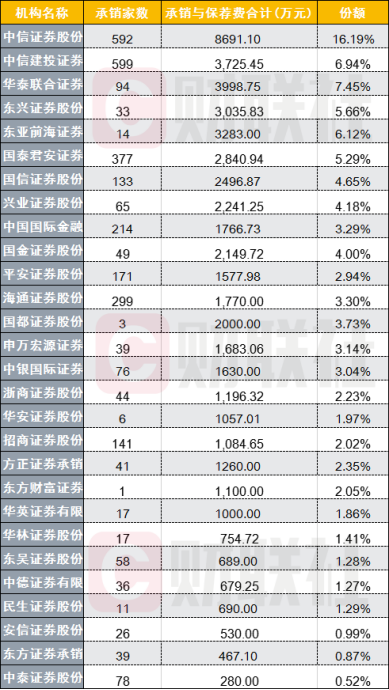

Choice数据显示,今年前4个月,28家券商承销3273家债券,同比增加25.31%;承销保荐费合计5.37亿元,同比下滑27.43%;去年同期37家券商承销了2612家债券,承销保荐费合计7.4亿元。28家券商今年前四个月承销债券募集1.87万亿,相较去年37家券商承销募资额下滑4.1%。

从市场排名来看,债券承销收入前五的券商分别是中信证券、中信建投、华泰证券、东兴证券、东亚前海证券,相应收入分别为8691.10万元、3725.45万元、3998.75万元、3035.83万元、3283.00万元。

上述五家券商在28家券商中的市场份额分别为16.19%、6.94%、7.45%、5.66%、6.12%。

近期,债券承销费率下滑成为市场关注的焦点。4月份,海南股权交易中心发布的一则公告引发市场关注。公告表示,称海南省发展控股有限公司公开选聘中期票据的主承销商,中信证券与兴业银行中选,但承销费率竟低至0.03‰。交易商协会火速调查,在公告宣布的次日,多家承销机构就收到了《非金融企业债务融资工具承销机构自律公约》草案。

展望2020年中期,华金证券发布行业研报表示,注册制、退市制度、先行赔付等资本市场改革逐步推进,头部券商优势愈加明显,投行收入集中化趋势不断加强,但承销费率持续走低值得警惕。

投行人士何南野曾表示,中期票据、债券等承销费率不断下滑,是近几年愈发明显的一种趋势。背后有两大原因:一是行业竞争越发激烈,竞争对手之间杀价的情况已是常态化。二是相比股权项目,票据、债券等项目承做门槛很低,难度很小,本质上任何持牌金融机构都能有效完成,因此在费率方面,难以获得较高的溢价。除两大原因之外,有些项目可能是券商投行的战略性项目、战略性客户,往往也会收费比较低。但这也让监管对潜在风险的担忧加大,不得不出具相关罚单以整治这种竞争乱象。

国盛证券认为,当前,在实体经济融资成本下行,叠加注册制实施带动债券发行效率提升,以及监管拓宽中小企业融资渠道的情况下,债券承销规模有望稳步提升。

创业板注册制增厚投行收入,寡头竞争阶段来临

今年以来,多项资本市场改革政策对券商投行业务产生重大影响。包括,新证券法修订全面推进注册制,涵盖科创板、创业板、债券等;再融资方面,定价底线由9折变8折;将锁定期由现在的36个月和12个月分别缩短至18个月和6个月;扩大创业板再融资覆盖面;并购重组松绑,取消重组上市认定标准中的“净利润”指标,将首次累计原则的累计期限进一步缩短至36个月;允许创业板“借壳”。

创业板试点注册制的改革对投行业务影响显著,各大投行予以高度关注。4月底,中央全面深化改革委员会第十三次会议审议通过了《创业板改革并试点注册制总体实施方案》。

天风证券认为,股权融资时代,券商将直接受益于注册制改革。注册制将深刻影响投行竞争格局,投行将从通道发行回归定价与销售本源,投行业务也将呈现多元化。预计有核心竞争力的投行将在未来 3-5 年迎来业绩快速增长期,投行业务将进入寡头竞争阶段。IPO 是券商机构业务的流量入口,对于优质企业的获取将深刻影响未来投行的机构业务,继而影响整个投行的收入结构以及盈利稳定性。

从长期角度看,创业板 IPO 集中度提升是大趋势。因为创业板注册制是存量改革,在未来 2 年时间内影响各家投行业绩的主要是现阶段的项目储备。截至 2020 年 4 月 16 日,证监会披露的 197家创业板排队企业情况中,中信建投(15 家)、民生证券(14 家)、海通证券(11 家)、中信证券(11 家)项目储备靠前。未来,创业板的 IPO 承销预计将与现阶段的科创板情况相似,头部券商的承销份额将会进一步提升。

投行人士何南野向财联社记者表示,创业板注册制改革,对券商投行而言,有利有弊,好的方面是业务收入将大幅提升,创业板IPO企业数量和发行规模都将显著提升,不好的方面是机会窗口稍纵即逝,拥有先发优势的券商将成为创业板注册制市场的引领者,这逼迫着各大券商在创业板ipo受理通道开闸之前储备尽可能的客户。

接下来一年,毫无疑问,投行的业务成绩将显著超越去年,一是由于上市公司再融资业务将全面爆发,二是创业板年内将有首批企业挂牌。向头部券商靠拢的趋势不可逆转,本质上在于定价更加市场化,销售能力逐渐成为各大券商投行的核心竞争力,也将成为客户选择券商团队的首要标准,因为只有头部券商,才有更丰富、更优质的投资者结构,才能使得企业在最终发行时获得更高的发行价,并引入一些优质的机构投资者与公司共同发展。

银河证券认为,创业板注册制改革提升上市包容性、加快项目审核节奏,增厚投行收入空间。考虑到 2019 年科创板承销保荐规模占券商投行IPO承销规模比重达32.53%,注册制下投行项目发行节奏明显提升,对投行收入贡献明显。创业板注册制改革将进一步为券商投行带来增量业务需求,持续提振投行业务收入。注册制全面实施,对券商定价能力、综合实力提出更高要求,承销保荐业务集中度将进一步提升,头部券商有望率先获益。

再融资新规落地也将投行业务带来深远影响。国盛证券认为, 预计2020年定增规模将提升至1.2万亿左右,按照1%的承销费率来看(19年券商行业整体作为主承销商的承销费率为1%左 右),预计仅定增恢复将为券商行业带来的业绩增量贡献在1.6%左右。

简体中文

简体中文