2020年,堪称年内最大并购案的世茂福晟,还有很长的一段路要走。

一直以来,世茂在收并购方面的经验都非常丰富。

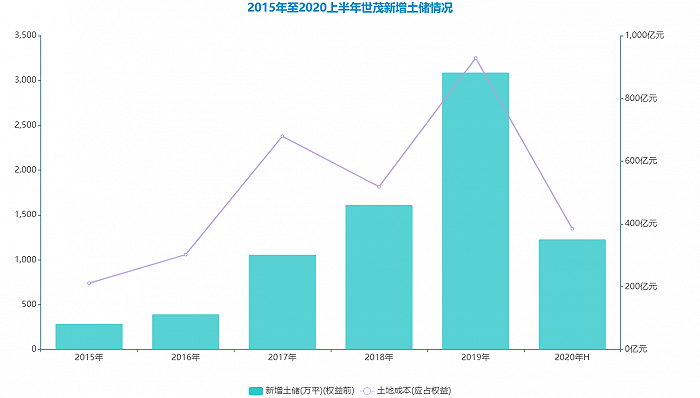

如2019年,世茂以逾200亿总对价收购泰禾集团、粤泰股份、明发集团等旗下项目,新增土储超过3000万平方米。

依靠市场上收并购带来的大量土储,世茂筑起了一座高塔。许世坛希望能再登顶峰,他说中长期目标是做到前五。

然而,2020年遇上疫情和“三道红线”,在疯狂和理智的选择上,房企们开始更倾向于后者,降杠杆成为主旋律,这是比以往任何时候都更具挑战性的一年。

没有让人失望的是,世茂集团销售规模突破了3000亿门槛,增幅逾15%,在观点指数发布的2020中国房地产销售TOP100榜单中位列第八,再次找回曾经失去的位置。

这一年,世茂开启“大飞机”战略,增速逐步放缓、投资布局调整、依赖多元化营收、回款率下降、资金支出压力、关联负债与境外债等方面仍值得关注。

并购的曲线

跨过3000亿门槛,世茂是否可以长舒一口气?

刚刚过去的这个十年,对这家闽系房企来说并不容易。2010年到2020年销售规模翻了十倍,从305亿元增长至逾3000亿元。

世茂真正重返规模之路是在2017年至2019年,对比2016年之前的扩张力度,这三年新增土储面积量均超过1000万平方米。

其中,2019年达到巅峰,该年新增土储3092万平方米,新增货值5000亿元。

数据来源:公司公告,观点指数整理

2020年上半年,世茂新增土储1232万平方米,总土储(权益前)达到8393万平方米,总货值1.45万亿元。

按照年初的计划,世茂2020年的购地计划与2019年差不多,并希望回款的一半用来进行土地投资。

土地一直以来都是最重要的筹码,在公开市场拿地愈发激烈下,房企转道收并购,以较低成本获取土储不失为一种手段。

对于收并购,世茂集团董事局副主席许世坛曾公开表示,还有很多项目在谈,“2019年70%以上的土储都会来自并购”。

2020年,世茂延续了收并购扩张思路,代表作是与福晟“达成战略合作”。

目前来看,世茂确确实实已经入主了福晟旗下不少优质项目。在2020年5月股东大会上,许世坛称,与福晟的合作能拿到超千亿的货值。

该年中期业绩会上,许世坛曾表示,2020年收并购有更大的机会,对收并购的标准会更严格、质量更好,并购不意味着要花很多钱或背很大的负债。

许世坛这一态度,或许可以解释,世茂在收购上更倾向于资产包收购,同时对项目精挑细选,把控风险,多轮尽调必不可少。

另一方面,在公开土地市场,世茂2020下半年显得较为沉寂。据不完全统计,仅拿下4宗土地,分别为南京、杭州、肇庆以及武汉,成交总价49.58亿元,与年初乐观的情绪有所不同。

据透露,世茂2020下半年在土地储备方面变得更为审慎,很多公开拍卖土地的毛利率无法符合公司投资要求,预测2020年土地支出较上一年度有所减少。

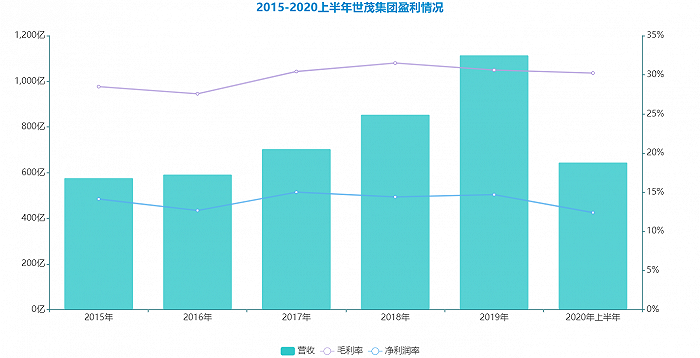

总体而言,近几年来除了规模和土储得到提升外,世茂的营收和盈利情况也有了一定转变。2014年至2016年该公司毛利和净利润出现下滑,直到2017年以后逐步改善,目前处于较稳定的水平。

2017至2019年,世茂集团营收从704亿提升至1115亿,税后年度利润从106亿上升至164亿。

数据来源:公司公告,观点指数整理

2020上半年,疫情影响项目结转进度背景下,世茂营收、利润仍录得小幅增长,但净利润率略有下滑,录得12.4%(2019年同期为13.38%)。

对比A股上市房企的利润率和毛利率情况,世茂仍具备一定优势,但与万科、中海相比存在一定差距。

值得注意的是,一家外资投行针对世茂盈利预期发布研报称,由于一二线城市的限价严厉,世茂毛利率将面临下行压力,预期2020财年毛利率介乎29至30%。世茂管理层亦承认,未来毛利率有可能受压。

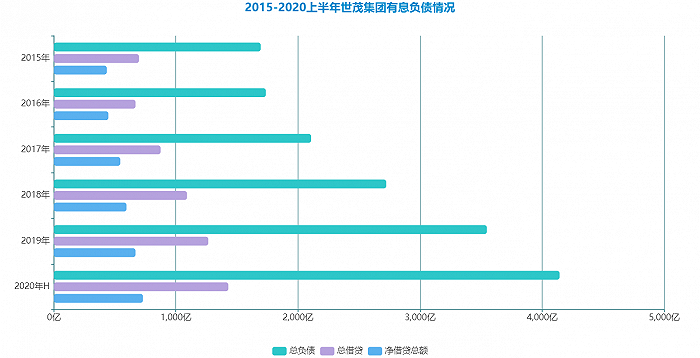

与此同时,世茂总负债和有息负债规模逐年上升,但有息负债增幅得到有效控制。规模扩张的2017年至2019年,有息负债增幅分别为31%、25%以及16%,2020上半年有息负债增幅不到13%。

数据来源:公司公告,观点指数整理

自“三道红线”发布后,房企依靠外部融资受到管控。即便“绿档”房企(均未踩线),对应有息负债规模增速需控制在15%以内。

2020年上半年数据显示,世茂仅一项指标超出阈值,因此有息负债年增速需控制在10%以内。

在规模迅速扩张时,世茂有息负债并没有出现“野蛮生长”,但“三道红线”正倒逼企业培养内部现金流的能力,更加考验存货质量和去库存能力。

回款与现金

房企下半场的游戏规则正在发生变化,踏入管理红利时代,世茂现金流情况仍具有一定的挑战。

此前,标普就“三道红线”发表一份信评报告指,略显矛盾的是,存货水平过低或过高的房企都有可能因为销售回款不足,而承受短期流动性风险上升的压力。

事实上,在被认为规模掉队、错失发展机会的那两年(2015至2016年),世茂选择先主动调整发展步伐,这艘大船的航向开始变换。

该时期,许世坛提出着重去库存,更加重视回款率和利润率,调整供货节奏和结构。具体措施为,三四线城市实行严格的“以销定产”来控制开工,同时采取果断措施处置三四线低效土储,并将供货和新增投资的重心放在一二线城市。

很快,上述举措使得世茂的报表数据有了很大变化。

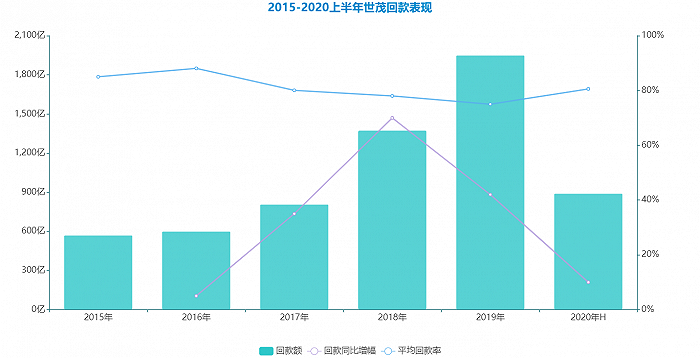

数据显示,世茂实现回款总额逐年提升,回款率在2016年录得最高值为88%,2017-2019年回款按年同比增幅保持在35%以上。

数据来源:公司公告,观点指数整理

值得一提的是,世茂2015至2019年回款率分别为85%、88%、80%、78%以及75%,呈现下滑态势。对比头部房企近三年回款率情况,表现上并不是很出色。

2020年半年报显示,世茂实现回款890.4亿元,较上年同期增幅为10%,平均回款率为80.59%——看起来,抓回款让然会是下半年重点工作之一。

有息负债无法大幅增长情况下,回款及内部造血能力在房企间出现两极分化。

一方面,房企去化受到区域调控政策或市场供需变化影响,仍存在一定风险;另一方面,销售回款若不足以覆盖短债、建安支出、土地投资等必要现金流出,会造成短期流动性风险上升。

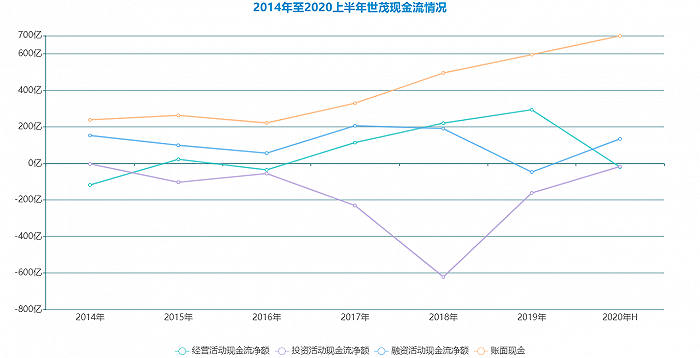

就世茂近几年现金流表现来看,仍有继续改善空间。投资活动现金流净额一直为负数,处于净流出状态,经营活动现金流净额则在2017年以后得到改善。

融资活动方面,世茂融资性现金流净额一直处于正增长。但在2019年,世茂大幅减少借贷(同比减少近200亿融资),且以47亿赎回永续资本工具等,使得该年融资活动现金流净额首次出现负值。

数据来源:公司公告,观点指数整理

2020上半年,世茂现金流情况有所转变,经营活动现金流净额为-19.48亿元,投资活动现金流净额为-16.49亿元,但融资活动现金流净额涨至135.25亿元。

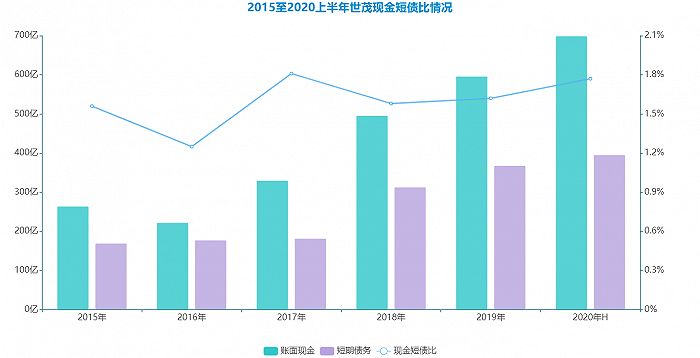

世茂的财务数据向来以稳健著称,账面现金较为充裕,2020上半年达到699.21亿元,完全覆盖短期债务。

随着越来越多项目投入建设,未来所需现金支出仍占很大比重,而世茂计划2020全年在建面积5900万平方米,竣工面积1250万平方米,上半年在建面积规模5160万平方米,竣工完成466万平方米,距离计划还差784万平方米。

降债与降速

在规模、利润和负债这个不可能的三角中,世茂也试图找到一种平衡。

就“三道红线”而言,世茂半年报显示,剔除预收款后的资产负债率为70.81%,净负债率为57.8%,现金短债比为1.46倍,“剔除预收款后的资产负债率不得大于70%”这条略微过线。

数据来源:公司公告,观点指数整理

杰富瑞12月发布的一份研报,引述世茂集团管理层指,三道红线对发展商的新借贷水平设置上限,限制了其土地储备能力。

“现时世茂更适合专注于高质量增长,而不是快速扩张。”可以得到印证的是,世茂开始主动降速。

2020年还没结束的时候,世茂提前打好预防针,表示2021年物业合约销售额的增幅超过10%以上。

这是自2017年规模大举扩张后,世茂首次提出较低增幅的销售指标。若以2020年3000亿目标计算,2021年销售额目标在3300亿左右。

2017年以来,世茂年销售额基本实现接近5成以上增幅,2017至2019年分别录得1008亿元、1762亿元以及2601亿元,同比增幅48%、75%以及48%,三年复合增长率达到60.63%。

最新数据显示,世茂2020年全年实现销售3003.1亿元,增幅为15%。

融资方面,资金监管趋严下,世茂集团通过港股上市平台融资较以往要少,相反两个内地主要发债平台上海世茂建设和世茂股份则有不少动作,利率也基本保持在行业低位。

据观点指数统计,世茂集团2020年通过港股上市平台仅发行一笔美元债,年限10年、利率仅为4.8%。而世茂股份和上海世茂建设的融资动作频频,方式也较为多元化,除了公司债、票据等,还包括CMBS、ABS等途径。

依靠A+H双上市平台优势,世茂在发债上更加游刃有余。这一年,通过世茂股份发行的债券规模为55亿元,而上海世茂建设发债规模达到111.4亿元,平均利率为3.65%,最高不超过4.7%。

除了减少拿地支出、主动降速、调整债务结构、创新发债方式等,世茂采取降负债的措施还包括分拆物业上市、配股融资等。2020上半年,世茂通过两度配股融资超过69.49亿港元,上一次世茂通过配股方式融资还是在2009年。

2020上半年,世茂融资活动现金流净额同比翻了将近4倍,增长376%,其中借贷所得款项增长24%,还通过可转换可赎回附属公司股份所得款项及配股募资新增79.89亿。

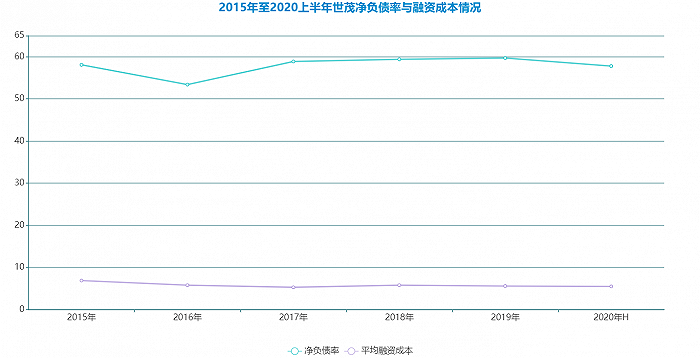

规模跨越3000亿,盈利水平逐渐趋向稳定,重回前十的世茂仍受到资本市场青睐,平均融资成本控制在6%以内。数据显示,2015-2019年世茂平均融资成本6.9%、5.8%、5.3%、5.8%及5.6%。

数据来源:公司公告,观点指数整理

此外,世茂2015至2019年的现金短债比一直大于1。截至2020上半年,总负债为5461亿元,有息负债(借贷总额)1429.81亿元,净借贷730.6亿元,长短期借贷比例维持在7:3,现金短债比为1.77,目前这一融资结构和负债水平对世茂来说尚属安全。

财务模型亦符合三大评级机构对房企的要求,从债券评级表现来看,2019年穆迪将世茂评级由“Ba2”提升至“Ba1”;2020上半年,穆迪、标普及惠誉分别维持世茂“Ba1”、“BB+”及“BBB-”评级,评级展望均是稳定。

布局的策略

世茂的发展重心不再仅仅围绕长三角,将大湾区打造为长三角之外的增长极,2019年通过收购泰禾、粤泰控股等项目,在大湾区新增了不少土储。

2020年初,许世坛曾表示,实际上世茂现在最大的土地储备已经在大湾区,接近4000亿货值,其次才是长三角,约3500亿货值,福建和环渤海2000亿左右。

区域货值分布上,世茂大湾区货值占比在2018年仍不到23%,2020上半年这一比例提升至33.1%。无疑,大湾区将成为世茂日后的发展重点区域。

这家成立于1989年的房企,初期业务主要集中在福建、北京和上海,2003年开启全国化布局,1989-2009年这二十年是其财富积累和打基础的阶段。

过去这十年,对世茂来说并不平淡,一直在寻找华南区域发展的机会。

2010年,世茂先是联手富力合作开发惠州项目进驻湾区,再参与富力、碧桂园、雅居乐、中信的广州亚运城项目(富力于2016年退出)首进广州市场。

三年后,世茂再次通过合作方式落子广州汇金中心,并在深圳以招拍挂方式拿下前海中心一宗商业综合地块。

2013至2014年,世茂成功问鼎前十,分别实现销售额671亿及702亿。2015年-2016年,该公司经历两年调整期,各项指标增幅放缓,利润负增长,排名也随之滑落至前20。

对于这段时光,许荣茂回忆起时称,世茂将失去的这两年定义为主动调整。

“我们前两年增速太快,负债太高,库存太多,利息也上去了,工程质量也没控制住。”许荣茂如此解释世茂走上“两年调整期”的原因所在。

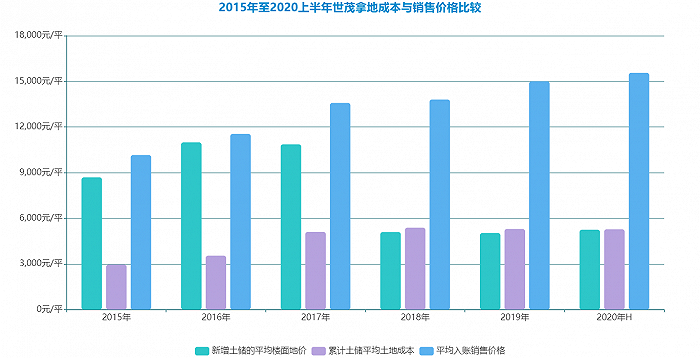

从拿地成本考量这家企业扩张轨迹时会发现,世茂2016年至2017年新增土储的平均楼面地价超过1万元/平方米。

数据来源:公司公告,观点指数整理

值得一提的是,2016年在较为宽松的政策支持下,土地市场热火朝天,房企拿地热情高涨,2017年房企整体拿地规模更是达到了一个历史新高。

随行就市,世茂在这两年扩张了一轮土地储备,在北京、上海、厦门、杭州、深圳以及香港等地接连落子,拿地成本也水涨船高。

2017年实现千亿后,世茂的销售规模逐渐回追。2018年迎来全面爆发期,销售增速达到75%,毛利率处于历史高位,为31.51%。

除世茂华南区域公司外,原为世茂福建区域公司世茂海峡获得集团授权,可实现跨区域拿地,这意味着两大区域公司都着力布局大湾区版图。

2017-2019上半年,世茂在大湾区的总投资金额超400亿,共获得16宗地块,进入城市包括广州、深圳、惠州、佛山、肇庆、茂名等。

用了三年时间,世茂集团销售规模完成从千亿到两千亿再到三千亿的跨越。截至2020上半年,已经在全国135座城市布局423个项目。

如果说2017-2019年这三年是世茂的规模之战,2020-2024年,世茂表示将打响利润之战。

规模之后、利润之前,如何打造一个坚不可摧的高塔,世茂依然任重道远。

简体中文

简体中文