7天3次熔断,美股ICU进进出出,不少投资人损失惨重,各种爆仓谣言四起。而今天,更是传言,全球最大的对冲基金——桥水基金爆仓了。

随后美国股指期货跳水,本来涨得好好的A股也翻绿。

对此,记者打电话问桥水基金中国区总裁王沿,他直言:假的,今天所有的传言都是假的。

随后,桥水的业绩也流出:最大跌幅21%。桥水表示,这次损失在可承受范围里。

桥水爆仓的传言四起

今天,相信所有的投资群都炸了,都在传一件事情:桥水爆仓了。

主要传的是一段对话:“知情人士”称亏损主要是股市多头仓位和国债空头仓位所致。

还有称爆仓的原因是来自于沙特的大额赎回;或者沙特持有大量的美股空单。

此外,也有分析称,主因在于疫情发酵导致黄金、股票、债券、商品的逻辑出现惊人逆转。

桥水回应:假的

对此,记者打电话问桥水基金中国区总裁王沿,他直言:假的,今天所有的传言都是假的。

此外,也有分析师对于桥水爆仓的真实性提出了质疑:

桥水业绩流出:最多跌了21%损失在可承受范围里

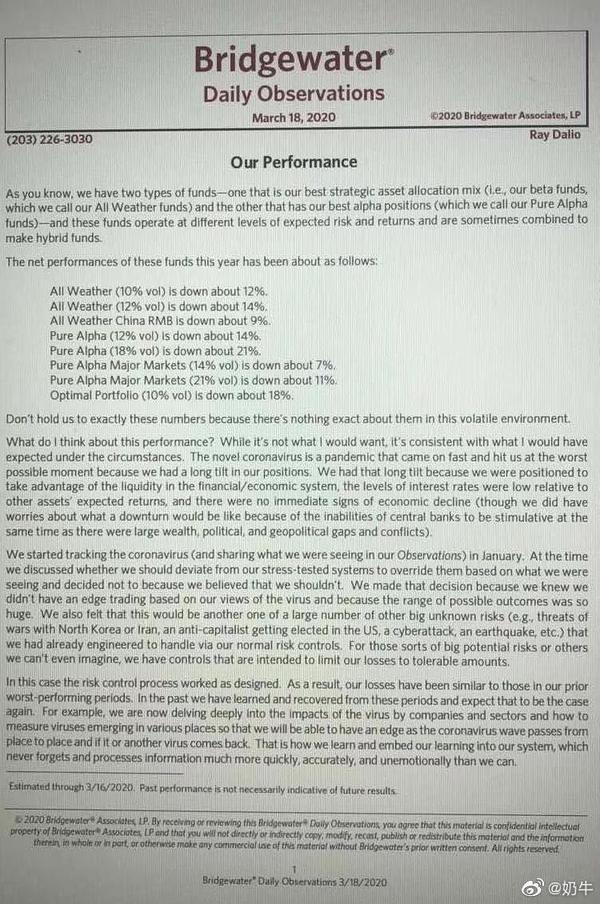

随后,一份桥水的3月18日的每日观察也外流,这份观察中,还披露了桥水期间基金今年截至3月18日的表现:

All Weather(10%波动率)下跌约12%。

All Weather(12%波动率)下降了约14%。

All Weather China RMB已经下跌了约9%。

Pure Alpha(12%的波动率)下跌了约14%。

Pure Alpha(18%波动率)下跌了约21%。

Pure Alpha Major Markets(14%的波动率)下跌了约7%。

Pure Alpha Major Markets(21%的波动率)下跌了约11%。

Optimal portfolio(10%的波动性)下跌了约18%。

采用风险平价策略的全天候基金跌了9%-14%不等,完全对冲的中性策略跌了7%-21%不等。

桥水解释道,“新型冠状病毒是一种迅速蔓延并在最糟糕的时刻袭击我们的流行病,因为我们仓位向长期倾斜,以便我们能够利用金融/经济体系的流动性,利率水平相比其它资产的预期回报率偏低,以及没有经济下滑的即刻迹象(虽然我们确实担心经济低迷会是什么样子,因为存在财富、政治和地缘政治差距和冲突,使得央行在此期间缺乏刺激经济的能力)。”

桥水表示,这种回撤程度以前也发生过,而且每次净值也都回来了。与过去一样,我们一直维持着流动性,这次损失在可承受范围里。而最差21%亏损的业绩,其实也跑赢了全球不少重要指数。

已建立150亿美元的空头

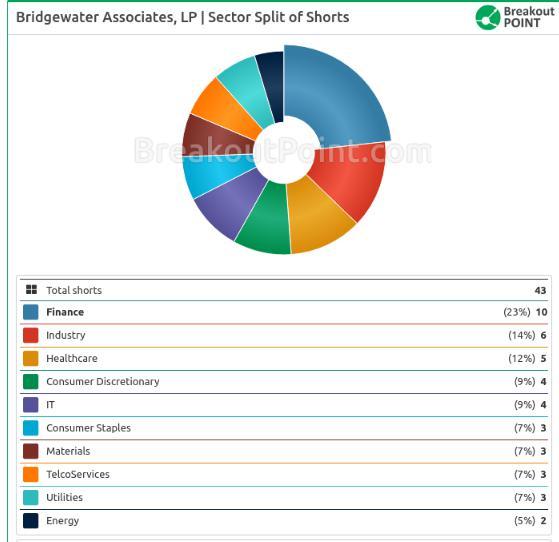

记者从breakoutpoint官网了解,3月14日,基金桥水已建立140亿欧元(约合美元150亿美元,1081亿元人民币)空头头寸,押注欧洲公司股票因疫情而持续暴跌。

据悉,桥水本周披露了43家欧洲公司的巨额空头,主要押注法国,德国,荷兰,西班牙和意大利的大型公司。

breakoutpoint估计,截至上周五收市价和现有数据为止,这些空头头寸已累积超过140亿欧元。媒体报道说,布里奇沃特的Pure Alpha Fund II今年下跌了约20%。

桥水做空公司中,法国最多有16家,持仓48亿欧元,其次是德国有12家,仓位44亿欧元,荷兰和西班牙各有5家,仓位分别为28亿美元和13亿欧元,意大利3家,仓位8亿欧元。

这些国家都是疫情较为严重的欧洲国家。

这些大空头中有7个的估计价值超过5亿欧元,其中最大的两个空头接近10亿欧元大关:

不过,近日在多国股市轮番熔断之后,全球各国纷纷发布股票卖空禁令,法国、意大利、西班牙和比利时四国也作出此宣布。

达里奥谈新冠肺炎:市场可能过多疫情对企业营收的暂时冲击

桥水投资公司董事长兼CEO瑞达利欧(Ray Dalio)于3月3日在Linkedin上发表文章《MY Thoughts About the Coronavirus》(《我对新冠病毒的思考》)。

他强调,他不喜欢在他觉得自己没有很大优势的事情上下注,不喜欢压重注在任何单一事件上,在面对巨大的不确定时,相对于押注,他宁愿寻求如何保持中立。这同样适用于冠状病毒。

文章中指出,降息和提高流动性不会导致任何实质性的购买和活动增加:在欧洲和日本,货币政策实际上已经耗尽,所以很难想象纯粹的货币政策将如何发挥作用。在所有国家,不要指望进一步的刺激来自于降息,这是因为降息的大部分空间已经在国债利率下行中消耗掉了。

文章中,达利欧通过病毒、经济影响和市场影响三个方面阐述了自己的观点。

在谈论病毒时,他指出,此次病毒极有可能导致一场无法控制的全球卫生危机。控制病毒蔓延,需要领导人们在病毒加速传播前迅速且有效地开启“社会距离”(social distancing)模式,并在疫情下滑时迅速撤回这一模式。

他认为,中国将会在这些方面做得很好,主要发达经济体将稍不足一些,而那些比上述国家在这些方面更弱的国家则会更危险。

在谈论经济影响时,达利欧的观点是,采取措施控制病毒传播可能会有短期冲击,但不会造成重大的持续影响。不过他也表示,仍需考虑当前政治和社会不稳定因素这一变量。

在谈论市场影响时,达利欧指出,那些杠杆企业受到的冲击可能是巨大的。此外,市场可能无法区分哪些企业能够承受暂时性的冲击,还有可能过多疫情对企业营收的暂时冲击,并低估信贷的影响。

桥水基金:全球最大的对冲基金此前成功预测2008年金融危机

作为全球最大的对冲基金,桥水基金成立于1975年,目前管理资金量超过了1600亿美元,被《福布斯》列为美国第五位的顶级私营公司。同时,桥水为其客户创造了巨大财富,远高于其他任何对冲基金。

在基金圈,达里奥(RayDalio)和他的桥水基金(Bridgewater)堪称典范,被不少投资人所推崇。近几十年来,达里奥多次奇迹般地成功预测出全球经济和市场的巨大变动,最著名的一次,就是成功预测了2008年的金融危机。

在近年来,桥水积极做多中国资产。

根据最新披露的2019年四季度持仓报告,桥水对安硕中国大盘ETF的持仓市值从去年三季度末的3420.8万美元增加至4103.9万美元,持仓增加8.11万份;对安硕MSCI中国ETF的持仓市值从3380万美元增至4222.2万美元;持仓增加5.61万份。

而从去年开始,达里奥便直言对世界经济并不看好。2019年4月,桥水对美股发出最新警告:上市公司无法维持盈利水平,股价可能因此大跌。

2019年10月,在IMF年度会议上,达里奥再次对全球经济大萧条提出了预警,并强调央行现在行动已为时过晚。

2019年11月达里奥在领英上发表了名为《全世界变得疯狂,体系遭到破坏》(The World Has Gone Mad and the System Is Broken)的文章,主要说到了三点:一是央行想要刺激经济,投资者却拿着大量资金去投资,不消费:为了刺激经济活动和提高通胀,央行大量购买金融资产,投资者手中的可用资金因此增多。但他们却并没有如央行所愿用这些钱去消费,而是拿去投资。这样一来,金融资产的价格节节攀升,但未来的预期回报却不断下滑,因为经济增长和通胀依旧疲软。这样的情况不仅在债市出现,在股市、私募股权和风险投资者中也是这样的。

二是政府巨额且必定还会不断增加的财政赤字也在拉响警报:这意味着政府需要卖出更多的债券,多到根本无法被吸收,除非压低利率。这样一来,一旦利率再度上升,那市场和经济将遭受致命打击。而购买国债和填补赤字的钱基本都是从央行那里来的,它们会用新印出来的前购买债券,在这种风气下,健全的金融被抛在一边,而且这种情况还会继续,尤其会在美国,欧洲和日本等储备货币国家蔓延。

三是财富差距加剧:对于既有钱又有信誉的人来说,资金唾手可得,而那些没钱没信誉的人要融资则极其艰难,这更加剧了财富、机会和政治差距。此外,科技发展也会进一步加剧这种差距。

达里奥表示,这种情况不可持续,肯定不能再像2008年以来那样被忽略或者拖延,这就是为什么他认为世界将迎来一场重大范式转变。

以下为《MY Thoughts About the Coronavirus》文章翻译(翻译:梅译丽の喵)

我会重复我的整体观点,那就是我不喜欢在我觉得自己没有很大优势的事情上下注,我不喜欢压重注在任何单一事件上,在面对巨大的不确定时,相对于押注,我宁愿寻求如何保持中立。这同样适用于冠状病毒。尽管如此,我们还是不得不弄清楚这种情况可能意味着什么,以及我们应该如何应对它。我还是想分享下我的一些看法,你们可以采纳或者不采纳。在阅读时请意识到,尽管我的确与一些世界一流专家进行了三方对话,当涉及到病毒时我依然是一个“愚蠢的狗屎”。以下是我的一些看法,虽然它们的价值也许并不大。

在我看来,有三件不同的事情正在发生,它们是相关的,但又非常不同,不应该混淆:

1)病毒。

2)因应对病毒造成的经济影响。

3)资本市场的行为。

他们都将受到高度情绪化反应的影响。这三点或单独或一起都将造成巨大的错误定价,甚至会触发我一直担心的因巨大的财富/政治差距和庞大债务周期的结束(债务高企,央行无力刺激时)而带来的经济衰退。

病毒

病毒本身有两个特点a)爆发,然后消失,b)对所有人的情绪有巨大影响,从而产生巨大冲击。这极有可能造成一场会带来高昂的人力和经济成本的无法控制的全球健康危机,尽管它的处理方式和后果会因地区而异(这也会影响他们的市场走势)。拥有以下几点要素的国家和地区能最有效控制病毒传播:

1)有能力且能够很好、很快做出执行决定的领导者。

2)国民能听从指令。

3)有能力的政府机构来执行和管理计划。

4)有能力的卫生系统来迅速识别并治疗病毒。

这将要求领导人在病毒加速蔓延前迅速有效地开启“社会隔离”,并在疫情结束时迅速取消。我相信中国将在这方面出类拔萃,主要发达经济体将做的不那么好但也还行,那些在这些方面比他们弱的国家将更加危险。出于这个原因,我得知,在其他国家,疫情很可能会迅速发展,与我刚才提到的这四个因素和天气具有较大相关性(此时南半球的炎热天气被认为可以抑制病毒)。

由于它正在迅速向许多国家蔓延,确诊病例和死亡人数可能迅速增加,这一消息可能迅速加剧人们的恐慌反应。此外,在未来几周内美国将进行更多的检测,这将大幅增加确诊感染者的数量,可能会导致更严重的反应和更大的社会隔离控制。据我所知医院的压力可能会变得非常大,处理所有病人的病例变得更加困难。简而言之就是我们应该预料到未来会出现更严重的问题。

经济影响

应对病毒的措施(例如“社会隔离”)可能会导致经济在短期内大幅下滑,然后出现反弹,这可能不会对经济造成巨大的持续影响。事实是,历史已经表明,即使是大量死亡病例,带来的更多是情绪影响而非持续的经济和资本市场影响。我研究过西班牙流感病例,我们最坏的情况就是发展成当时的西班牙,即使这样,也符合我上面的观点,如果发展成其他结局也是如此。

虽然我不认为疫情会对经济产生长期影响,但我不能肯定地说它不会,因为正如你们所知道的,历史告诉了我们当以下几项叠加时情况会变得更糟:

a)有巨大的财富/政治差距,激烈对抗的左右派民粹主义者。

b)经济下行期,可能产生更多和更激烈的无序争端从而削弱决策的有效性。

c)有巨额债务和无效的货币政策。

d)有新兴大国挑战现有的世界大国时。

上一次是在20世纪30年代,也就是第二次世界大战之前,再上一次是在第一次世界大战之前。当然,在这个超级星期二,贫富差距和可能导致政策变化的政治冲突,以及冠状病毒都将是人们最关心的问题。

资本市场影响

当下,全球杠杆化程度很高,但仍有大量在场外的资金(大多数投资者都是多股票和其他风险资产,而为支持这些头寸而进行的杠杆化的规模一直很大,因为相对于股票预期回报率的低利率,以及为了提高低回报率加的杠杆使得杠杆规模进一步扩大导致了这一结果)。限制商业活动的措施肯定会削减收入,直到疫情得到抑制及商业活动出现逆转,从而导致收入反弹。对于大多数公司来说,这应该(但不一定会)导致V型或U型财务数据走势。

然而,在股市下跌期间,受影响最严重的经济体中,市场对杠杆较高公司的影响可能是非常严重的。我们很快就会向你展示它是什么样子的。我的猜测是,市场可能无法准确区分哪些公司能承受短期冲击,而过多疫情对收入的暂时冲击,并低估信贷冲击(一个拥有大量现金并受到暂时重大经济打击的公司,相对于那些经济打击较轻但有大量短期债务的公司,可能会被夸大受打击的程度)。

此外,在我看来,这是百年一遇的灾难性事件,这些灾难性事件摧毁了那些为此提供保险的公司和那些没有买保险的人,因为他们认为这是他们可以承受的风险(因为这几乎从未发生过)。这部分群体涉及多种主体,比如保险公司为我们即将经历的后果承保,那些出售深度虚值期权,计划在市价接近执行价时通过动态对冲风险敞口来赚取期权费的人等等。

市场正在受到这些市场参与者的影响,并将持续受到因为挤兑和逼仓而被迫做出买卖决策的参与者影响,这些决策更多是出于现金流压力而不是经过深思熟虑的基本面分析。我们从很多不同寻常且从根本上说毫无根据的市场行为中看到了这一点。此外,有趣的是,一些拥有良好现金收益率的公司变得非常有吸引力,尤其是在许多市场参与者被淘汰之际。

就央行政策而言,降息和增加流动性不会实际性提升那些不想出去消费的人的消费活动,尽管它们可以以利率接近零点的代价去一定程度上推高风险资产价格。在美国是如此。在欧洲和日本,货币政策实际上已经耗尽,因此很难想象纯货币政策将如何发挥作用。

在欧洲,在这种政治环境下,财政政策刺激是否能奏效将是一件有趣的事情。此外,在所有国家,都不要期待降息会带来更多刺激,因为大部分降息早已通过债券和票据收益率的下降而体现了,股票和众多资产也已经为此定价。

因此,在我看来,遏制经济损失需要协调一致的货币和财政政策,更多地针对债务/流动性受限的实体的具体情况,而不是更多地全面降息和广泛增加流动性。

你需要照顾的最重要的资产是你和你的家人。至于投资,我希望你能预想到最坏的情况,并保护自己不受影响。

简体中文

简体中文