见习记者 | 王鑫

上市潮涌,股价疯涨,PB高企……疫情当下,证券公司奔赴资本市场的步伐未曾减缓。2020年内,共有4家券商A股IPO冲刺成功,

中银证券、中泰证券、国联证券与中金公司先后挂牌上市。

中银证券是鼠年首家

IPO的券商,也是

A股第

37家上市券商。中银证券共计发行

2.78亿股新股,发行价为

5.47元,扣除各项费用后实际募资

14.78亿元。

2月

26日,中银证券在上交所

“云敲钟”,正式登陆资本市场。

而作为山东省首家上市券商,中泰证券也在三度冲击

IPO后终过关。今年

5月,中泰证券首发申请获得证监会核准,合计发行

6.79亿股新股,实际募资

29.24亿元。

而在王东明、葛小波等多位中信“老将”领衔坐镇之下,国联证券“闪电”过会。

2019年底,国联证券重启

IPO,于

2020年

5月

8日拿到证监会批文,

7月

31日挂牌成功。国联证券发行的股票数量为

4.76亿股,定价

4.25元,实际募资

19.38亿元。

11

月的首个交易日,

“投行贵族”中金公司昂首迈进A股。至此,国内前十大券商在A股齐聚首。

中金此次发行的股票数量为

4.59亿股,发行价为

28.78元,实际募资

130.32亿元。中金公司曾修改

A股发行数量,拟大幅提高至

14.38亿股,一步到位充实资本金,但从结果来看并未如愿。

上市后,四家券商的股价均有不俗表现,涨幅大幅跑赢整个板块。截至

12月

30日收盘,中金公司股价为

70.20元,

是券商板块中股价最高的公司,较

IPO发行价大涨

144%。

中银证券与国联证券股票现价为

25.16元和

20.16元,较发行价均涨

350%左右

,

中泰证券的股价自

IPO以来涨300

%。

以

12月

30日收盘价计算

,

中金公司、中泰证券、中银证券、国联证券的A股市值分别为

2358亿元、

1226亿元、

699亿元和

404亿元。若以A+H总市值来计,中金公司位列上市券商第二位,仅排在中信证券之后。

从估值方面来看,

4家券商的市净率

(PB)

均处在行业高位。目前,券商板块整体市净率集中在

1.0-2.5倍PB之间,部分券商处于

“破净”的边缘。截至12月

30日,中金公司、中泰证券、中银证券、国联证券的市净率分别为

5.2、

3.7、

4.7、

4.6。某投资机构投资总监对界面新闻记者表示,券商股的击球区在1.0-1.2倍PB,高估区在1.8到2.0倍PB。

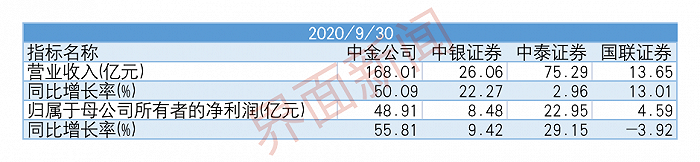

财务数据方面,受益于政策红利,行业整体向好,四家券商业绩均有较大幅度增长。

截至三季度末,中金公司、中泰证券、中银证券、国联证券的营收分别为

168.0亿、

75.29亿、

26.06亿和

13.65亿,分别同比增长

50.09%、

75.29%、

22.27%和

13.65%;

归母净利润同期分别为

48.89亿、

22.95亿、

8.48亿和

4.59亿、较

2019年同期分别增长

55.81%、

29.15%、

9.42%和

-2.92%。

得益于自营业务及投行业务的复苏,中金公司再露峥嵘。

得益于自营业务及投行业务的复苏,中金公司再露峥嵘。

2020

年

前三季度,中金公司实现投资业务收入达

97.25亿元,同比增长

61.71%,

占收入的比重为

58%;

投行业务收入

33.70 亿元,同比增长

49.66%

。报告期内公司首发募集资金总额为人民币

460.75

亿元,市场份额

为

12.18%;

IPO

数量为

27

家,市场份额为

7.83%

,排名行业第一

。

与中金相反,中泰证券的营业收入则受到自营业务与投行业务的拖累。

截至三季度末,中泰证券营收同比微增

2.96%,与上半年相比,营收增速转正,但仍大幅低于行业平均水平。

2020年前三季

度

,中泰证券

实现投行收入

7.68 亿元,同比

降低

6%;

自营收入

13.15亿元,同比下降

31%,

成为业绩增速

放缓

的主要原因

。

中银证券业绩则稳中有升。三季度,经纪业务与投行业务收入同比增加

48.17%、

61.02%,

受此提振,营收增速从上半年的

9.85%攀升至

22.27%。

从业务结构来看,中银证券各项业务较为平衡,经纪、利息、自营、投行、资管占营业收入的比重分别为

28%、

2

5%、

1

0%、

8%、

24%。

国联证券增收不增利。实际上,在上市前(

2015年

-2018年),国联证券的利润就一直在走下坡路,直到

2019年末业绩才有明显改善。

2015-2018年,国联证券的净利润分别为

14.71亿元、

6.10亿元、

3.6

2亿元、

0.51亿元,净利润同比增幅分别为

105.81%

、

-58.54%

、

-40.75%

、

-86.01%

。

2019年的营收和净利润分别为

16.19亿元、

5.21亿元,分别同比增长

63.62%和

930.57%。

界面记者通过查阅国联证券利润表发现,业务及管理费大幅攀升是造成其净利润下滑的主要原因。三季报显示,国联证券今年前三季度业务及管理费增幅达

25.07%,远远高于同期营收增速。

值得一提的是,

在

7月底登陆

A

股后,国联证券又火速于

9

月

21

日发布公告筹划吸收合并国金证券。

不过,

该合并计划最终

并未成行,

国联证券称,是由于交易相关方未能就本次重大资产重组方案的部分核心条款达成一致意见。

“牵手”国金计划落空一月有余,证监会对国联证券的处罚也轰然落地。

11月20日晚间,证监会发布公告称,经查发现国联证券在筹划重大资产重组过程中存在以下问题:一是未有效评估监管政策,对重组备选方案准备不足;二是未审慎评估对证券市场的影响。

除了上述四家上市券商“新兵”外,财达证券已通过发审会审核,有望成为A股第41家券商,信达、东莞、万联等券商正在排队中。

简体中文

简体中文