记者丨马晓甜

1月20日晚间,国元证券发布业绩预告,2020年预盈13.26亿元-14.17亿元,同比增长45%-55%,

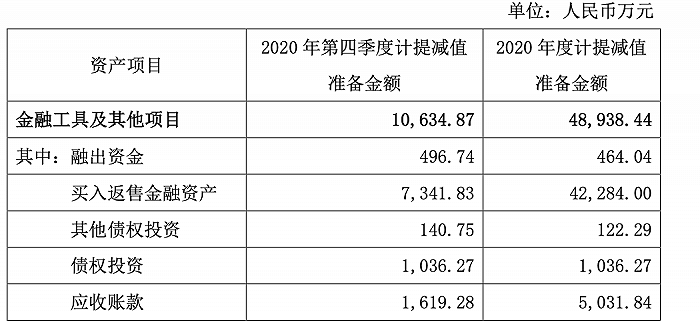

同时,公司去年全年计提各项资产减值准备合计约4.92亿元,其中一季度、二三季度以及四季度的计提金额分别为1.55亿元、2.3亿元和1.06亿元。全年计提将减少公司利润总额4.92亿元,减少公司净利润 3.69亿元。

具体来看,买入返售金融资产是计提最多的资产项目。根据国元证券披露的信息,主要为“华业资本”和“黄河旋风”股票质押项目计提的违约资产减值准备。融出资金和债权投资减值准备,则主要是为子公司国元国际计提的孖展业务减值准备,以及国元国际对持有的债券计提的预期信用减值损失。

界面记者梳理后发现,2016年至2019年,国元证券资产减值损失可谓“一年更比一年多”,分别为2103.98万元、1.3亿元元、1.61亿元、3.61亿元,2020年的计提金额相比前一年又增加了36.25%。

国元证券2020年半年报显示,公司还身陷至少9起股票质押业务纠纷案件,涉及的公司包括华业发展、天津物产、拉萨热风、乐源盛世、振发能源,以及多位个人客户,部分案件涉及金额过亿元。

例如公司与振发能源的股质押纠纷,去年5月25日,国元证券曾发布公告称,公司与振发能源、振发控股、查正发、陆蓉、中启能的质押式证券回购纠纷案,已于5月20日收到江苏省无锡市中级人民法院送达的受理通知书。国元证券请求判决振发能源归还融资本金4.4亿元、利息4777.44万元、罚息1245.62万元、违约金1.22亿元及律师费442.54万元,合计6.26亿元。

不过,尽管股票质押“雷声不断”,国元证券却仍然有意对信用业务继续“重金加持”。

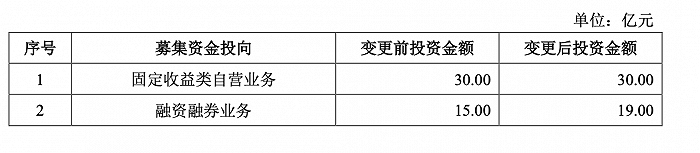

2020年11月16日晚间,公司发布《关于变更部分配股公开发行募集资金用途的公告》,表示拟变更部分募集资金用途,将原4亿元(占募集资金净额的比例为7.41%)“对子公司增资”的用途变更为“融资融券业务”。

据悉,截至2020年9月末,国元证券融资融券业务规模140.84亿元,较年初增长25.74%。对于对该业务追加资金的原因,国元证券称,信用交易业务尤其是融资融券业务近年来已成为各大券商重要的收入来源之一,随着科创板的推出、创业板的注册制改革、证券市场的进一步对外开放及专业投资者比重增加,融资融券业务需求预计将会保持稳定增长。融资融券业务 对于提高证券公司的盈利水平,完善证券公司的金融服务,整合证券公司的客户资源,改善证券公司的盈利模式具有重大的意义。

从半年报披露的数据来看,公司信用业务在去年上半年实现收入3.81亿元,同比减少11.45%,营业利润率为41.00%,占总收入比重约为18.01%。

值得注意的是,除了上述提及的配股,2020年以来,国元证券还相继完成了高管“换血”,并对部门设置进行了大刀阔斧的更名改革。

去年3月,国元证券宣布,对部分机构设置进行调整,包括零售与渠道营销总部更名为私人财富部;证券信用总部更名为证券金融部;投资管理总部更名为权益投资部,场外市场业务总部更名为场外业务部,设立机构客户部;办公室更名为总裁办公室;机构管理部更名为股权管理部;合规管理部更名为合规法务部等。另外在原零售与渠道营销总部综合管理部的基础上设立公司分支机构服务部,在原研究所财富管理顾问部的基础上设立公司金融产品部(又名投资顾问部)。

人事方面,在去年1月初分管公司投行、债券业务的副总裁沈和付离任后,公司在当月13日发布公告称,董事会选举俞仕新为董事长,同意聘任陈新为公司总裁,刘锦峰女士为董事会秘书,唐亚湖为首席风险官,周立军为首席信息官,另外,陈东杰、陈益民、廖圣柱、陈平、刘锦峰被聘为公司副总裁,范圣兵被聘为公司副总裁、合规总监,高民和被聘为公司总会计师。

但令人纳罕的是,仅仅五个多月后,陈益民、陈平先后就先后辞去公司副总裁职务,辞职后也不再担任公司任何职务。

简体中文

简体中文