多数机构认为,市场重现3月行情的可能性较小。但国内需求持续回暖、汇率升值的背景下,市场仍存在超跌后反弹机会。

黄金周后将A股市场将迎来10月行情,多数机构认为,始于欧洲的疫情二次蔓延,将会拖累全球经济复苏进程,市场重现3月行情的可能性较小。美国大选、贸易摩擦的持续等都为后市增添了不确定性,压制市场风险偏好,但国内需求持续回暖、汇率升值的背景下,市场仍存在超跌后反弹机会。

以下为各大券商10月最新策略:

光大证券:内需回暖是布局主线

9月全球风险资产价格多数下跌,A股市场也同步调整,市场情绪降温明显。就4季度来看,我们认为如下因素仍压制风险偏好:第一,始于欧洲的疫情二次蔓延,将拖慢经济复苏进程;第二,美国大选的不确定性;第三,国内货币政策继续回归常态化。

但在需求尚未恢复至疫情发生之前水平的情况下,货币政策不具备过度收紧的条件。虽存在一些风险事件,但顺周期行业估值仍在历史低位,国内需求延续回暖、信用相对宽松、汇率升值的环境下, 市场有望维持震荡,超跌后有反弹机会 。

中信建投:经济复苏仍然是主线,金融周期仍持续占优

8月中旬以来的市场回调结束,市场将进入震荡之中阶段性回升的过程。这个过程在经济基本面和流动性两个方面都得到了支持,这个阶段的上行是具备持续性的。经济复苏仍然是主线,所以金融周期仍然是持续占优的。沿着这条主线,寻找震荡市下的配置思路。

天风证券:重点看好Q3业绩兑现且能延续到明年的板块

国庆回来即将进入三季报窗口。在信用周期斜率放缓,估值扩张空间受限的情况下, 三季报业绩兑现情况或成为市场相对收益的分水岭 。今年新的财报披露规则取消了创业板10月15日之前的强制业绩预告,因此短期一方面关注已披露个股的情况,另一方面 重视中报业绩趋势较好的板块 ,比如 【军工、新能源车、光伏、消费电子】 等。

太平洋证券:中期布局时机将现

市场仍处于震荡蓄力,破局曙光渐行渐近。欧洲二次疫情升温引发美元流动趋紧,情绪和资金博弈影响放大,致使大宗商品、新兴货币回调共振,但二次疫情经济冲击范围可控,无需过度担忧。

9月以来外资的持续流出和A股“抱团”股的明显回调或已反应流动性边际偏紧的悲观预期。虽然目前中美关系仍未明朗,但短期资金扰动过后,人民币升值空间打开将重新吸引外资回流A股。

三季报验证经济稳步复苏,当下货币拐点未至,中长期向好格局未变。 目前市场已回调至区间震荡下沿 ,高估值品种估值水位也有所消化,市场中期布局时机将现。

配置建议:顺周期持续修复

1)低估值但业绩有持续改善空间:券商、保险;

2)低估值且边际需求良好:建材、化工、煤炭、有色、机械、地产;

3)“科技+制造内循环”:光伏、新能源汽车、5G基建、云计算、;

4)“消费内循环”:可选消费中的汽车、消费电子、家电、影视影院、旅游。

东吴证券:市场仍将维持弱势震荡格局

展望四季度,一方面十年期国债收益率从5月的2.4%上行到目前的3.1%;另一方面由于美国大选的不确定性,全球避险情绪上升,使得全球市场的风险溢价都在提升,进而对北上资金流动性也产生了一定的冲击市场整体仍然将以弱势震荡行情为主,市场更加侧重于结构性行情。

川财证券:从内需角度出发挖掘四季度有稳定业绩支撑的板块

截至9月25日,9月新成立基金总份额为1596.58亿份,较八月有所下滑,但仍处于历史高位,增量资金充裕。北向资金方面,截至9月25日收盘,9月北向资金净流出286.97亿元,总体来看外资偏谨慎,大盘近期下跌也与北上资金流出有关。

同时进入10月,金龙鱼、蚂蚁金服也将先后登陆创业板、科创板,届时可能会在流动性方面对市场形成扰动,建议控制整体仓位,注重流动性风险,但不必过度担忧。

配置方面,我们主要还是从“内循环”和十四五规划预期角度着手,从内需角度出发挖掘基本面改善、行业复苏,四季度有稳定业绩支撑的板块个股。

开源证券:调整结构,周期无咎

当下好消息都来自于经济复苏带来的盈利修复,不好的消息都来自于流动性与风险偏好带来的估值压力。同时临近美国大选,不支持市场风险偏好的提升。 市场的希望在于盈利增长 ,而不在于估值抬升。

下一阶段盈利修复将成为周期股重要的收益来源。在经济复苏下, 周期价值股理应修复其因为经济周期的下行而被压缩的估值 ,同时股价将一定程度反映盈利的改善。

平安证券:估值驱动逐步向业绩驱动转向,整体投资偏好更偏稳健

我们认为A股市场从年初以来的估值驱动逐步向业绩驱动转向,整体投资偏好更偏稳健。

相较来看,资本市场再现“三月”行情的可能性不大,虽然市场对外部不确定性扰动及内部流动性压力仍有担忧,但企业盈利仍予以市场底部支撑。

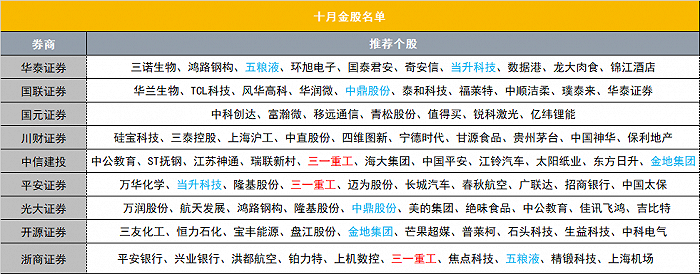

此外,财联社为各位投资者整理了 各大券商的10月金股名单 ,供各位投资者参考:

简体中文

简体中文