记者| 苗艺伟 邹璐徽

继今年2月中原消费金融推出“7天贷款冷静期”之后,这一概念便成为消费信贷行业开年热议的重要话题。

近日,蚂蚁集团旗下消费信贷产品“借呗”也发起了用户对首次贷款7天内可反悔的调查。截至发稿,已经有超过100万人参与了投票,近90%的用户选择支持。

对于几乎呈现一边倒的投票结果,蚂蚁集团回复界面新闻记者表示,借呗正在评估这类功能的可行方案,希望进一步倡导理性借贷,如有进展,会第一时间向大家公布。

“这跟买东西一样,7天可以无理由退换货,给人一个适应期,挺好的”、“可以通过7天尝试体验产品,是不错的选择,也可以避免冲动产生不良后果”。有选择支持的用户如此表示。

而反对用户则表示,“要就不借,借了就不应该反悔;只有必要的时候才借钱,有什么好后悔的? ”

冷静期并非全新概念

事实上,借款冷静期并非新鲜事。早在2017年,持牌消费金融公司捷信为鼓励理性消费,便开始为客户提供了15天“犹豫期”服务。

捷信规定,自申请之日起,15日内提出且在15日内偿还全部本金,可以享受免费提前还款(不收取任何费用),目前该权益仍然生效。

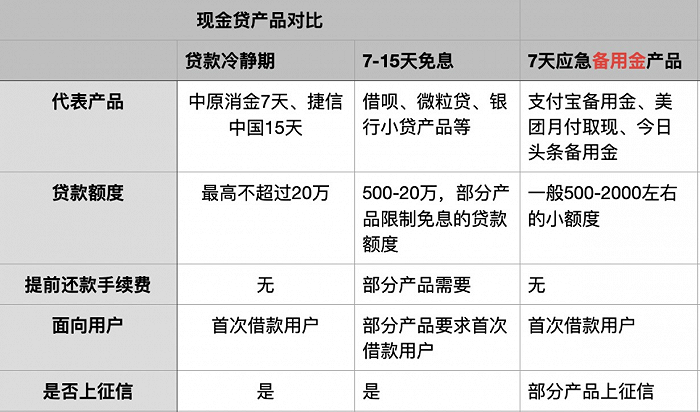

同时,消费信贷领域也有类似于冷静期的概念,例如,“短期免息期”、“应急备用金”等。

但经界面新闻记者对比发现,从产品规则来看,免息概念背后存在不少附加条件,这些条件包括用户贷款额度、提前还款手续费、以及用户门槛等需求。以目前最为流行的7-15天免息活动而言,在免息的需求下,部分产品会限制贷款额度。在蚂蚁借呗曾推出的10天免息活动中,曾存在3000的贷款额度限制。“备用金”概念下,信贷额度则普遍偏小,约在500元左右。

整理:界面新闻

苏宁金融研究院研究员黄大智认为,“按照中原消金的产品描述,两者的确存在借贷合同是否为消费者单方面终止合同的细微差别。他将贷款冷静期比作商品在线购物的7天无理由退换服务。并表示,目前市面的现金贷产品中所谓7天、15天不等的免息期,仅意味着贷款的前7、15天是不计利息的,在无息期结束之后的借款合同仍然有效,仍然要按照日利率来计算,如果提前还款,借贷机构是有理由收取提前还款的手续费的。但对于贷款冷静期而言,无需利息也无需提前还款手续费的理由在于,消费者可以在7天内单方面终止合同,提前还款并不属于违约行为。

噱头营销还是真实回馈?

中原消费金融推出“7天贷款冷静期”引发不小热度,业内人士对此意见不一。

中原消费金融CEO周文龙对界面新闻记者表示:“免息是一种运营活动,今天送明天可能就没有了;我们的冷静期是一种权利,希望首次借款没有经验的用户能有无成本的反悔权利,不是可以取消的。”

“‘7天无理由还款’说到底,也是一种让利权益,在企业发展进阶的同时,也将真正的实惠给予消费者,反馈用户。”中原消费金融副总经理邵航表示。

小花科技研究院高级研究员苏筱芮却指出,该营销策略并非如某公司所称的“牺牲经济效益”,如果以1万本金,按照民间借贷司法保护利率上限15.4%来计算,7天的利息也不超过50块钱,如果只借1千元,平台让利非常有限,但对比消金业态中各类机构,包括一些信用卡产品在内动辄三位数的获客单价,消金公司此次的“借势营销”可谓是相当划算。

同样,对于贷款冷静期的实际意义,苏宁金融研究院研究员黄大智认为,一方面,冷静期确实是消费者消费权益的增加,响应监管对于理性消费的倡导,另一方面也是消费金融公司存在品牌宣传推广效应。但“冷静期”的做法实际意义并不高,冲动借款用户可能是存在的,但在用户中占比可能仅有1%~ 2%,甚至更少。

“负责任金融”任重道远

在中原消金掀起“冷静期”之际,3月11日,作为中国最大的消费信贷平台之一,蚂蚁集团发布一份颇为全面的数字金融平台自律准则。

在消费金融领域,蚂蚁集团提出这些准则包括: 不得片面强调日息低、免息期、还款优惠等信息 ,应当同时呈现产品的用户成本、风险信息;平台应遵循“适当性原则”进行额度授信,做负责任的借贷;消费信贷平台应在产品页面显著位置展示服务的提供机构,并对信贷产品信息的全面告知;根据用户信用消费、还款能力等谨慎、克制授信,不对未成年人放贷,不对低偿付能力群体、年轻群体发放超出基本生活所需的额度。

此外,消费信贷平台应当做到充分的理性借贷提示,应在显著位置进行理性借贷、金融反欺诈提醒,并允许用户主动调整额度、关闭服务;平台应重视金融伦理,主动承担起金融教育的责任等。

相较之下,此次,蚂蚁集团在用户准入门槛、授信额度、用户教育方面,加入了多重限制条件,强调对消费者的风险承受能力开展尽职调查,而不是盲目扩张金融服务,同时,蚂蚁集团还强调了不以“免息”、“优惠”等字眼进行片面营销。

今年2月,央行金融消费权益保护局课题组的重要研究文章指出,大型互联网平台亟须树立“负责任金融”的理念,在营销方面,央行已经明确指出,基于数据挖掘下的“精准营销”,容易诱导更多资信脆弱人群掉进超前负债消费的陷阱,应规范金融营销宣传行为,不得做出劝诱低净值人群超前消费、过度消费等存在严重价值观导向问题的金融营销宣传。

简体中文

简体中文