券商分类监管规定再度迎来修订。

5月22日下午,证监会就《关于修改

的决定》公开征求意见,自2009年5月证监会出台《证券公司分类监管规定》以来,这一分类评价指标体系已先后于2010年5月、2017年7月进行了两次修改。

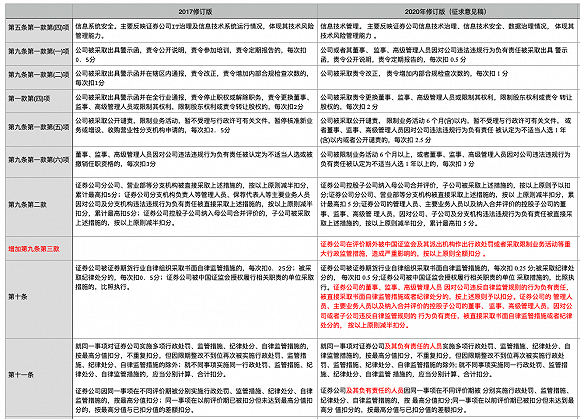

据证监会介绍,《规定》共35条,分为总则、评价指标、评价方法、 类别划分、组织实施、分类结果使用、附则等七章,本次对其中12条进行了修改,同时也对《证券公司风险管理能力评价指标与标准》进行了修改,。

具体来看,本次修改主要涉及四个方面,包括:

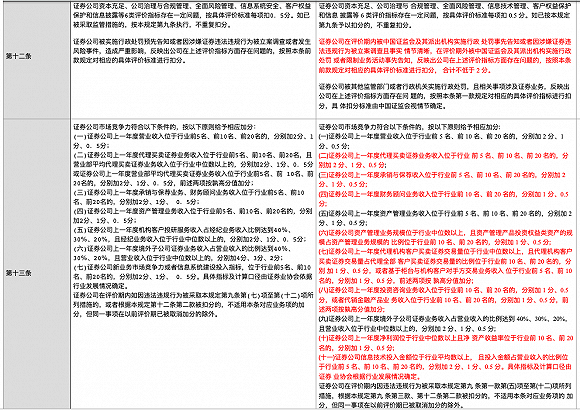

一是优化市场竞争力评价指标。将营业收入计算口径由合并报表口径调整为专项合并口径,调整了证券经纪业务、投行业务、资管业务等的评价方式,新设机构客户服务及交易评价指标和财富管理业务相关指标,改进和优化盈利能力评价指标和信息技术投入评价方式。

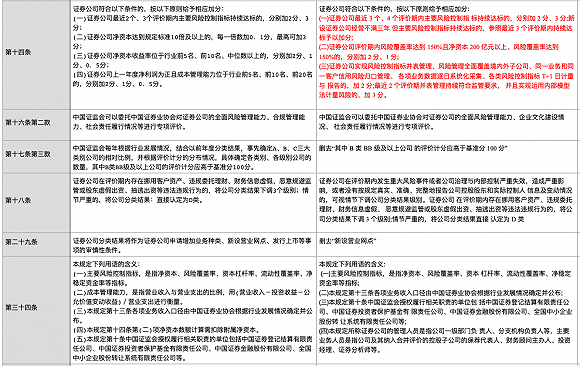

二是优化资本充足与风险管理能力加分指标。提高了主要风控指标持续达标的加分门槛,将“证券公司 最近2个、3个评价期内主要风控指标持续达标,分别加2分、3分”,提高为“最近3个、4个评价期内主要风控指标持续达标的,分别加2分、3分”。此外还规定“评价期内风险覆盖率达到150%且净资本200亿元以上、风险覆盖率达到150%的, 分别加2分、1分”。

三是完善持续合规状况的扣分标准及调降级别依据。明确证券公司董事、监事、高级管理人员被采取公开谴责、出具警示函等监管措施的扣分标准,以及证券公司相关人员被实施书面自律监管措施、纪律处分的扣分标准;进一步明确对证券公司投资银行子公司、 资产管理子公司相关行政处罚和行政监管措施的扣分标准;进一步明确证券公司被实施行政处罚或重大行政监管措施事先告知事项的扣分标准。此外还明确证券公司发生重大风险事件或公司治理与内部控 制严重失效,或者没有如实报告控股股东和实际控制人信息 及变动情况的,可视情节下调公司分类结果级别。

四是完善风险管理能力评价指标与标准。《证券公司风险管理能力评价指标与标准》明确了风险管理能力评价指标与标准,包括资本充足、公司治理与 合规管理、全面风险管理、客户权益保护、信息技术管理、 信息披露等6个方面。

证监会表示,本次重点对公司治理与合规管理、全面风险管理评价指标与标准进行细化和完善。公司治理与合规管理方面,补充完善证券公司股权管理、从业人员管理、 廉洁从业管理、企业文化建设工作机制、投资银行业务内部 控制等评价指标与标准。全面风险管理方面,补充完善自营投资、股票质押、资产管理、投资银行等重点业务风险管控, 以及境外子公司风险管控、债券回购经纪业务结算风险管控、 声誉风险管理等的评价指标与标准。

华西证券分析师魏涛认为,本次修订体现了鼓励券商差异化发展的思路,中小券商在多项指标上的劣势地位有所缓解。例如取消总营业收入指标、取消净资本绝对值指标。2017年券商分类评价指标的修订中,体现了不鼓励价格战,鼓励提升专业能力的思路。

本次分类评价指标修订体现了轻规模,重业务专业能力, 重风控、IT、合规等运营管理能力的思路,体现了以大为美到以强为美的转变。

附:《证券公司分类监管规定》修改对比

简体中文

简体中文