3月20日,万亿资管巨头贝莱德和先锋领航集团提升部分债券ETF的赎回费率。

近年来,ETF市场降费为主旋律,提费为罕见动作。

市场人士认为,这可能传递了一个信号:美国债基的流动性到了非常紧张的时刻。

万亿资管巨头提费

据彭博报道,贝莱德在3月20日提升了一只短久期的债券ETF赎回费率, 另一资管巨头先锋领航Vanguard也提升了旗下两只产品的赎回费率。

提升赎回费率是基金流动性管理的一种方法。一般来说,当投资者赎回了ETF,基金公司要卖掉一部分底层券去支付投资者。

问题在于,有时候底层券并不能及时卖出。如果基金公司遇到投资者大额赎回,底层券却卖不出去,基金公司便不能及时兑付投资者。而一旦基金公司不能及时兑付,这容易引起投资者恐慌,恐慌引发更多的人选择赎回ETF,基金公司必须抛售更多的底层券,底层券的流动性进一步恶化,从而形成恶性循环。

所以,在特殊时期,基金公司如果遇到或者预期会遇到类似问题,便会通过设置一定的赎回障碍来缓解赎回压力,提升赎回费率便是设置赎回障碍的一种。

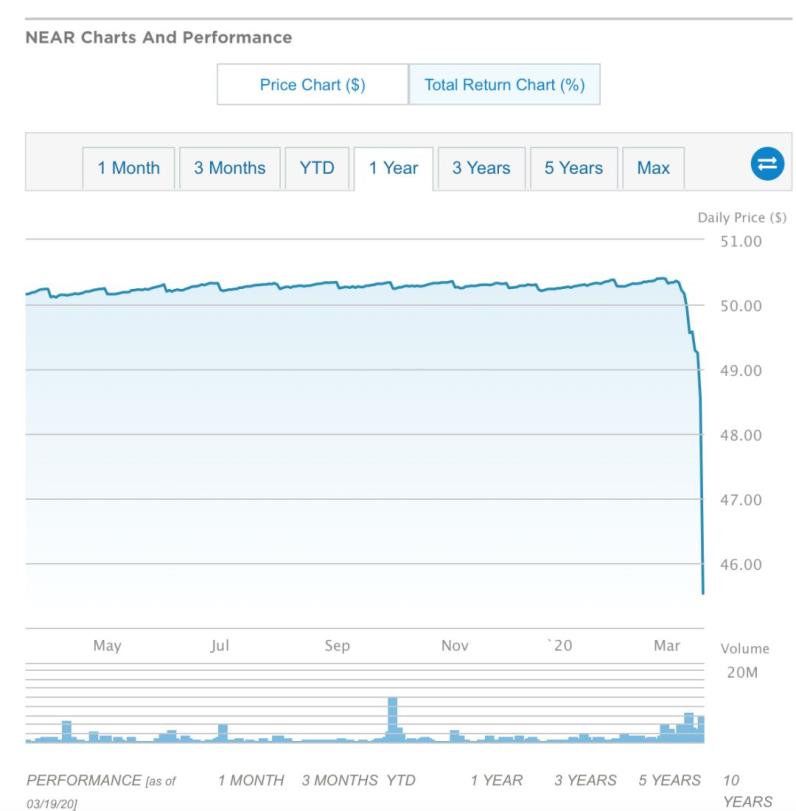

贝莱德提费的这只ETF名为“安硕短久期债券ETF(代码:NEAR)”。目前管理规模为64亿美元,是同类产品中规模最大的。3月19日,NEAR价格盘中狂跌8.9%,为2019年最大日内跌幅的34倍。收盘时,NEAR跌幅有所收窄,收盘时跌6.2%。不过对于债券基金来说,6.2%的跌幅足以引起重视。这只ETF近期交易量也为平时的3-4倍。

3月19日NEAR 大跌6.2%

彭博援引贝莱德发言人说,这只ETF3月19日当天以现金形式向投资者兑付了1.5亿美元的赎回。

另据华尔街日报报道,贝莱德周五将NEAR赎回费率从前一天的0.5%提高到了2%,新的费率针对银行中间人、中介机构和其他大型投资者。中证君查询NEAR最新的基金材料发现,这一ETF尚未在网站更新这一费率信息,或许表明并非所有投资者的赎回费都需要提升。

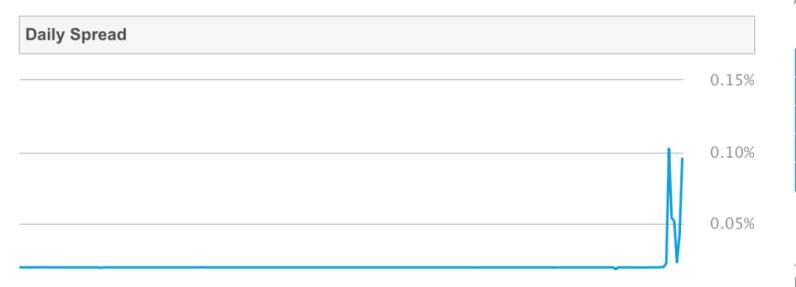

另一指标也可见NEAR近期的流动性压力。3月19日这只ETF的“Daily Spread”飙升至平时的5倍。

Daily Spread(日均价差)是衡量ETF二级市场流动性的一个指标。它指的是,ETF买卖双方出价的差值的平均值。

简单来说,这个值越小越好。一般来说,ETF规模越大,它越小。对于同一只ETF来说,什么时候这个值会飙升呢?中证君向专业人士请教得知,如果当日出现大的抛单,日均价差有可能会飙升。

NEAR的 Daily Spread

据ETF.com数据,NEAR的平均DS为0.02%,近期则达到接近0.1%,为平时的5倍。可见无论是二级市场交易,还是一级市场的申购赎回,压力都不小。

贝莱德之外, Vanguard近期也提升了旗下部分债券ETF的赎回费率。华尔街日报报道,Vanguard近期将Vanguard抵押贷款支持证券ETF(VMBS)和Vanguard Total International Bond ETF(BNDX)现金赎回费率从零提升至0.5%。这两只ETF规模总和为400亿美元。

美国一家资产管理机构ETF相关人士介绍,债券ETF流动性堪忧的原因在于,近期受疫情影响,很多企业停摆,企业短期现金流堪忧,因此投资者对部分短久期的公司债券偿付能力感到担忧。中证君发现上述贝莱德的那只产品底层券便以短久期公司债券为主。

事实上,不只是短久期债券,美国公司债券整体面临压力。这是因为,美国公司经营面临压力。一则长期的低利率环境下,相当一部分公司已经累积了很高的杠杆率,二则疫情下,公司的现金流受重创。全球头号对冲基金桥水基金创始人达里奥就表示,新冠疫情可能导致美国公司损失4万亿美元。

债基大失血 投资者纷纷换现金

3月20日,EPFR发布的每周资金跟踪报告称,投资者纷纷赎回投资级债券基金换成现金。

专门跟踪全球基金资金流情况的机构EPFR数据显示,截至3月18日的七天内,全球债券基金的净赎回量共计1080亿美元,是前一周的四倍,创单周净赎回量纪录。

这表明,并不是只有流动性差的债基遭遇赎回,部分风险较低的投资级债券基金也遭遇了显著的净赎回。目前情况下,投资者着急赎回基金,换成现金。

疫情重创美国公司盈利

3月19日周四,达里奥对CNBC表示,新冠疫情可能导致美国公司损失4万亿美元,“很多人会破产……现在发生的是我一生中从未经历过的事情,我们正在经历一场危机。”他认为,政府应该加大投入。

4万亿美元什么概念呢?截至2019年底美国的GDP 约21万亿美元。达里奥认为,全球来看,新冠疫情导致的损失可能高达12万亿美元。

达里奥认为美国至少需要1.5万亿美元到2万亿美元财政刺激才能奏效。

针对美国公司的处境,3月18日,两位前美联储主席伯南克(Ben Bernanke)和耶伦(Janet Yellen)在英国《金融时报》发表文章,提出美联储必须减少疫情造成的长期损害,可启动公司债购买计划。两位联储前主席在文章中指出,“美联储可以请求国会授权购买有限数量的投资级公司债券。大多数央行已经拥有这种权力,欧洲央行和英国央行经常使用这种权力。美联储的干预可能有助于重启这部分面临巨大压力的企业债券市场。这样的计划必须谨慎地进行校准,以使美联储承担的信贷风险最小化,同时仍保持向这一重要市场提供必要的流动性。”

简体中文

简体中文