继百信银行之后,时隔三年后业内迎来第二家获批的独立法人直销银行。

12月11日,招商银行公告,与京东数科旗下网银在线获批共同筹建拓扑银行。

界面新闻记者从业内获悉,预计接下来还会有直销银行获批筹建,大概率“花落”某国有大行。

但另一个不容忽视的趋势是,近一年多以来,多家银行对直销银行业务与手机银行合并整合。

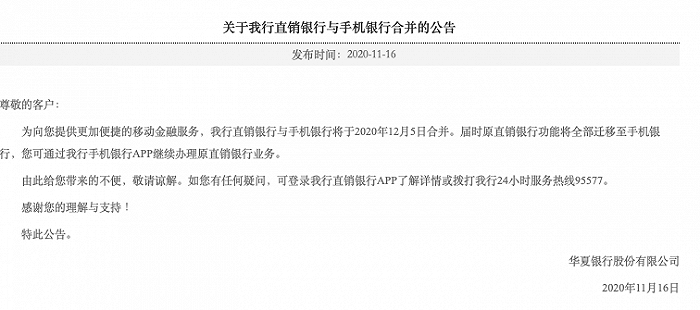

比如12月5日,华夏银行将直销银行和手机银行合并,直销银行的功能将全部迁移至手机银行。

“随着手机银行移动客户端的普及,直销银行原有的优势相对来讲就不复存在了。直销银行和手机银行有一些同质化,没有明显的独特竞争力,使得很多银行作出一些调整。”某城商行电子银行部负责人告诉界面新闻记者。

那么,招商拓扑银行会如何“破局”?

直销银行“退潮”

直销银行在国内并不是新鲜事物。

2014年2月底,民生银行上线“民生直销银行”APP。此后,有上百家银行陆续开设直销银行业务。

直销银行,是指不设线下网点,由银行搭建的纯互联网平台,主要依托Ⅱ、Ⅲ类电子账户开展业务,打破地域限制。

彼时从监管角度看,也十分鼓励商业银行成立直销银行。2016年2月,银保监会办公厅颁布的《商业银行转型发展指导意见》指出,条件成熟的商业银行,可以在现行法律框架下,探索开展建立直销银行专业子公司试点。

但是经过多年实践之后,直销银行也存在一些问题,比如产品同质化严重、功能单一、获客难。而手机银行这些年来发展迅速,两者重合度较高,使得直销银行逐渐被整合。

据界面新闻记者不完全统计,已有华夏银行、浦发银行,平安银行、南京银行、广发银行等多家股份行和城商行都调整了直销银行渠道。

光大银行金融市场部分析师周茂华告诉界面新闻,手机银行本质上借助智能手机与其他移动终端设备连接客户与银行,随着信息技术发展进步,手机能完成的银行业务不断丰富完善,使得手机银行与直销银行业务同质化问题突出,从资源配置效率与成本等角度看,二者整合有其合理性。

“直销银行相对于传统银行来说,主要就是减少中间环节,效率提升,这是一个核心差异,此前传统银行在直销银行方面都比较积极,有一定的拓展。但是随着手机银行移动客户端的普及,使得直销银行原有的优势不复存在。”上述电子银行部负责人说道。

牌照价值被看好

拓扑银行在这个时候“入局”,让市场多了一分期待。

需要指出的是,拓扑银行是独立法人银行,与银行内设部门或子公司形式存在的直销银行有较大区别。

周茂华分析说,独立法人直销银行的经营组织结构更加独立,在产品创新、内部团队和经营成本管理、业务技术创新等方面具备更大自由度与独立性,同时,独立法人结构相当于与集团建立风险“防火墙”。

在股权结构上,拓扑银行基本延续了百信银行的配置,招商银行占据70%的股份,参与合建的科技公司持有剩余的30%股份。

北京看懂研究院研究员卜振兴告诉界面新闻,对于拓扑银行的成立,市场是充满期待的。线上业务是目前的趋势之一,它具有低成本、广覆盖等优势,但是由于缺乏线下网点,客户的体验感相对较差,拓扑银行需要充分发挥自己的优势,拓展广大的年轻客户。

中信证券发布研报称,看好直销银行的牌照价值、模式优势和业务空间。对于招商银行而言,核心在于拓宽零售获客渠道;对于京东数科而言,核心在于夯实“联结”模式。

招行有较好的零售业务基础。半年报显示,该行App累计用户数已达1.29亿户,报告期内人均月登录次数达11.31次。

招商银行回复界面新闻记者称,招商银行和京东数科将充分发挥各自资源禀赋,全力支持拓扑银行发展,拓扑银行将运用数字科技创新服务模式,为实体经济提供更高效的普惠金融服务。

但也有受访的银行业资深人士表示,以观望为主,对于发展空间来说,不知道是否有革命性的模式和技术,走出一条新的路。“从这张牌照来讲,增长速度不会太快,因为监管对于新型金融机构会谨慎监管。”

作为首家直销银行,从百信银行这些年发展情况看,其业绩波动较大。

2017年、2018年百信银行均现亏损;2019年,百信银行首次实现盈利,当年营收23.73亿元,同比增长83.2%,实现净利润0.2亿元;2020年上半年,百信银行实现营收8.04亿元,净利润0.07亿元。

简体中文

简体中文