【亞太日報訊】在經歷了去年的高速增長之后,2016年上半年中國并購市場交易放緩,交易數量與規模均有大幅回落。根據CVSource投中數據終端顯示,2016年上半年中國并購市場交易完成案例數量僅為1802起,環比下降38.01%,同比下降9.67 %;披露金額為1046.6億美元,環比下降36.19%,同比下降39.92%;披露金額案例數量為1406例,平均單筆完成交易為0.74億美元。從行業分布來看,制造業、IT以及互聯網行業交易數量分別為282起、227起和205起,分別占比15.65%、12.60%和11.38%位居前三位;能源及礦業、互聯網和金融行業并購規模分別以194.67億美元、146.82億美元、140.60億美元,占比18.60%、14.03%、13.43%位列前三甲。

上半年并購交易市場放緩,宣布案例數量規模大幅回落

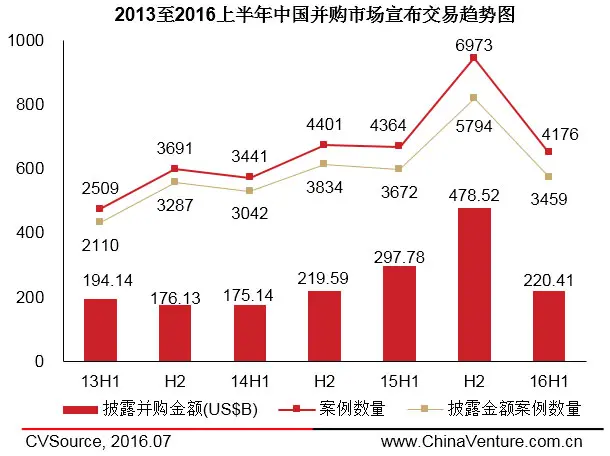

根據CVSource投中數據終端顯示,今年上半年中國并購市場宣布交易案例數量大幅回落,整體節奏放緩。上半年并購宣布交易案例4176起,環比下降40.11%,同比下降4.31%;宣布交易規模為2204.1億美元,環比下降53.94%,同比下降25.98%;披露金額案例數量為3459起,平均單筆交易規模為0.64億美元(見圖1)。

圖1 2013至2016上半年中國并購市場宣布交易趨勢圖

就上半年并購趨勢來看,從2015年底到一季度末,針對定增市場的監督指導持續不斷,包括鼓勵一年期定增以發行期首日作為基準日;三年期定增定價增加不低于發行期首日前20個交易日股票交易均價70%的限定,再加上對發行價格的調整做嚴格限制,導致多家上市公司修改定增方案,延緩了原先的并購重組進程。

從一季度末直至二季度期間,監管力度可謂是格外緊控。5月初,證監會例會表明,由于對境內外市場的明顯價差、殼資源炒作的關注,中概股通過IPO、并購重組回歸A股市場的影響已被納入其分析研究范圍;6月17日,證監會就修改《上市公司重大資產重組管理辦法》公開征求意見,并明確此次修改《重組辦法》的重點就是進一步規范借殼上市行為。在這期間,并購重組市場再遭遇“叫停互聯網金融、游戲、影視、VR行業跨界定增”傳言引發的巨震。整體來看,監管政策的風云變幻是影響并購市場整體回落的一個不容忽視的因素(見圖2)。

圖2 2014Q2至2016Q2中國并購市場宣布交易趨勢圖

從具體案例來看,規模最大的具體宣布交易案例是萬科擬456.13億元收購前海國際100%股權。2016年6月17日,萬科企業股份有限公司(000002.SZ)擬以向深圳市地鐵集團有限公司發行2,872,355,163股股份,每股15.88元,共計4,561,300萬元人民幣的對價收購其全資附屬子公司深圳地鐵前海國際發展有限公司100%股權,交易完成后,前海國際將成為萬科全資子公司。但就現階段萬科內部的激烈斗爭,這一方案獲得萬科現兩大股東華潤和寶能系的公開反對,后續還要看相關態勢的發展。

另外,順豐控股擬433億元借殼上市作為上半年交易金額排名第二的案例也備受關注。5月23日,馬鞍山鼎泰稀土新材料股份有限公司(002353.SZ)擬以全部資產及負債與順豐控股(集團)股份有限公司全體股東持有的順豐控股100%股權的等值部分進行置換。6月15日,本次交易中擬置出資產評估值為81,153.03萬元,最終作價79,600.00萬元,擬置入順豐控股100%股權評估值為4,483,000.00萬元,最終作價為4,330,000.00萬元。

快遞物流市場的競爭激烈,造就順豐是繼圓通、申通后,又一家快遞民企借殼上市。2015年3月,大楊創世發布公告宣布擬通過非公開發行175億元購買圓通速遞100%股權。交易完成后,圓通速遞將完成借殼上市;同年4月,申通宣布169億元借殼艾迪西上市。其中申通董事長兼總經理陳德軍、常務副總經理陳小英(陳德軍妹妹)將成為上市公司實際控制人。與此同時,快遞行業暴利時代結束,2005年到2015年快遞件平均收入已從27.7元滑落至13元左右,行業毛利率由30%降至目前的5%左右。順豐控股未來只有持續保持物流時效以及良好的服務品質等優勢,繼而通過資本運營才能擴大其所在業內的領先地位(見表1)。

表1 2016上半年中國并購市場重大進行中交易

從實際完成的并購交易來看,2016年上半年中國并購市場交易完成情況與宣布案例走勢相同,案例數量與規模均大幅回落。根據CVSource投中數據終端顯示,2016年上半年中國并購市場交易完成案例數量僅為1802起,環比下降38.01%,同比下降9.67 %;披露金額為1046.6億美元,環比下降36.19%,同比下降39.92%;披露金額案例數量為1406例,平均單筆完成交易為0.74億美元。(見圖3、圖4)。

圖3 2013至2016上半年中國并購市場完成交易趨勢圖

圖4 2014Q2至2016Q2中國并購市場完成交易趨勢圖

從實際完成的并購案例來看,2016年上半年,長江電力收購川云水電100%股權成為上半年完成交易規模最大案例。2015年11月6日,中國長江電力股份有限公司(600900.SH)擬以12.08元/股的價格,向中國長江三峽集團公司發行17.4億股并支付現金347.74億元,向四川能源投資集團有限責任公司發行8.8億股并支付現金13.25億元,向云南省能源投資集團公司發行8.8億股并支付現金13.25億元收購其持有的三峽金沙江川云水電開發有限公司100%股權。交易總價7,973,515.89萬元,交易完成后,長江電力將持有川云水電100%股權。2016年4月1日,長江電力收購川云水電100%股權完成資產過戶,收購完成,自此旗下囊括葛洲壩、三峽、溪洛渡、向家壩4座大型水電站,自有裝機從2527.7萬千瓦猛增至4553.7萬千瓦,穩居國內首位(見表2)。

表2 2016上半年中國并購市場重大完成交易

制造業位居活躍榜首位 能源及礦業并購規模第一

就行業分布來看,2016年上半年制造業、IT和互聯網成為并購數量熱門行業。根據CVSource投中數據終端顯示,在上半年中國并購市場交易完成案例中,制造業、IT以及互聯網行業交易數量分別為282起、227起和205起,分別占比15.65%、12.60%和11.38%位居前三位(見圖5)。

圖5 2016上半年中國并購市場交易數量完成按行業分布

交易規模上,能源及礦業、互聯網和金融行業并購規模分別以194.67億美元、146.82億美元、140.60億美元,占比18.60%、14.03%、13.43%位列前三甲(見圖6)。

圖6 2016上半年中國并購市場交易完成金額按行業分布

2016上半年互聯網行業也發生幾起引人關注的重大并購案例: 4月6日,紐交所上市公司合一集團(即優酷土豆)宣布完成私有化,正式成為阿里巴巴集團全資子公司。伴隨優酷土豆的加入,算上借殼分拆的阿里影業、仍在體系內運轉的阿里游戲、阿里音樂、阿里文學和阿里體育,阿里巴巴集團的文娛板塊布局可謂是創造一個完整的生態環境。另外一起案例則是完美環球120億元收購完美世界網絡100%股權。

上半年跨境并購整體創新高

公開市場數據顯示,2016年上半年涉及中國企業的并購交易總額達3758億美元,較去年同期上漲2.8%,創下上半年期間的并購交易額最高的紀錄。同時,這也是歷史第二高的中國半年并購交易總額,最高是2015年下半年創下的4764億美元的歷史紀錄。

從具體案例來看,北京控股14.38億歐元收購德國EEW 公司是上半年中企跨境并購重大案例之一,也是中企在德國所發生的一起最大并購項目。2015年11月17日,北京首都創業集團有限公司、中國光大國際有限公司(00257.HK)與北控水務集團有限公司(00371.HK)擬參與競購殷拓集團持有的Energy from Waste股權,首創集團、光大國際、北控水務已向EEW 提交了初步收購要約。2016年2月4日,北京控股有限公司(00392.HK)擬收購殷拓集團持有的Energy from Waste股權,交易金額約18億歐元(20億美元)。3月2日,北京控股正式完成對EEW100%股權的收購,對價為14.38億歐元。此次北控集團成功并購EEW 公司將大幅提升其在固廢環保領域的業務規模和行業地位,未來通過學習和引進歐洲先進的固廢及環保理念、技術和管理經驗,將有力地提升國內的固廢及環保行業整體水平。

單從股權完成交易來看,根據CVSource投中數據終端顯示,2016年上半年,中國并購市場已完成交易1802起,交易規模為1046.6億美元,其中境內交易1702起,占比94.45%,交易規模956.74億美元,占比91.42%;出境并購85起,占比4.72%,交易規模83.92億美元,占比8.02%;入境并購15起,占比0.83%,交易規模5.92億美元,占比0.57%(見圖7)。

圖7 2016上半年中國并購市場完成交易占比圖(按是否跨境)

在眾多跨境并購交易完成的同時也有兩起失敗案例引人格外關注:一是安邦保險140億美元競購喜達屋失敗,另一個是中聯重科放棄對特雷克斯(Terex)34億美元競購。兩起并購案例的共同點均想通過提高收購價格而獲取到對方企業,但隨著競價失敗而退出難免會讓人對并購雙方相互誠意起疑,此舉不僅會影響企業的對外公信力,而且會降低同期其它并購交易雙方的談判信心。值得一起的是,針對中聯重科收購特雷克斯(Terex)失敗的原因,中國國家外匯管理局在官網表示并不存在政策障礙,并同時申明,其積極推進簡政放權,支持有條件、有能力的企業“走出去”,增強企業國際化經營能力,并將不斷完善事中事后監測和管理,打擊虛假對外直接投資行為,促進對外直接投資健康有序發展。因此來看,跨境并購的成功除了需要國家政策的良好支持以外,更需要企業自身在雙方談判過程中的誠信互利,這樣才能夠讓企業未來有更好的發展。

简体中文

简体中文