记者丨刘晨光

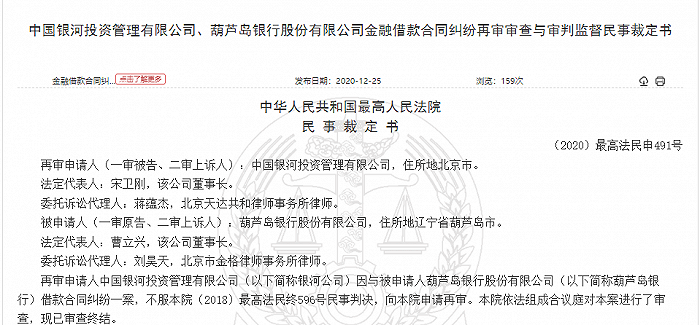

近日,中国银河投资管理有限公司(简称银河公司)因与葫芦岛银行借款合同纠纷一案,不服最高人民法院判决申请再审,现已审查终结,这场纠纷牵出一起6.1亿国债投资诈骗案。

界面新闻记者在裁判文书网上查询发现,庄某川为实现个人炒股等目的,2002年7月至2004年5月26日期间,联系葫芦岛银行到银河证券(重组后已更名为银河公司)厦门虎园路营业部黄某勤购买国债,商议利率约为8.4%,其以”骗取全权委托书”的形式骗取葫芦岛银行下属7家信用社国债资金达6.1亿元,截至2006年10月19日案发,给葫芦岛银行造成经济损失2.89381亿元。

于是,银河公司与葫芦岛银行也因该案件陷入纠纷。

法院一审判决认定该案涉交易性质构成以委托理财为表现形式的借贷关系。不过,银河公司提起上诉,并认为原判决认定的基本事实错误,本案事实不涉及任何体现“借贷关系”的法律特征,并认为原判决适用法律错误。

根据最新判决,法院驳回中国银河投资管理有限公司的再审申请。

判决书显示,葫芦岛银行与银河公司之间形成了委托理财的表现形式。再有,国债交易并非葫芦岛银行(案涉七家信用社)追求的经济目的,葫芦岛银行(案涉七家信用社)作为专业金融机构在明知国债收益不能达到8%左右的情况下,仍然积极实现并获得与国债收益不符的高额回报的行为足以说明国债交易并非其真实经济目的。另一方面,双方在诉讼中的行为也说明国债交易并非双方真实目的。

判决显示,《中华人民共和国合同法》第一百九十六条规定“借款合同是借款人向贷款人借款,到期返还借款并支付利息的合同。”本案中,葫芦岛银行(案涉七家信用社)向虎园路营业部共计拨付资金6.1亿元,虎园路营业部共向案涉七家信用社返还购国债款本金2.4亿元,虎园路营业部在案涉七家信用社的资金汇入之后,向葫芦岛银行(案涉七家信用社)支付相对固定的资金回报。

根据上述事实和法律规定,案涉交易符合《中华人民共和国合同法》第一百九十六条,在实质上构成借贷关系。

此外,界面新闻记者从阿里司法拍卖平台获悉,一笔涉及葫芦岛银行1.56亿股股权的拍卖将于1月20日10时起开拍,每股2.16元,起拍价为33773.22万元,保证金为8000万元。

竞拍资料显示,股权持有方为该行第二大股东沈阳大君瓷业有限公司(简称大君瓷业),目前该公司已进入破产清算流程。葫芦岛银行2019年报显示,该公司持股比例即为7.78%,竞拍即为所有股份。

记者观察发现,截止到1月14日下午,有400人围观,但并没有一个人报名。

事实上,大君瓷业此番并非第一次进行股权拍卖,早在2018年就有过相关动作。

阿里司法拍卖显示,早在2018年1月和4月,大君瓷业持有葫芦岛银行的3960万股、3560万股被分别挂出拍卖,起拍价分别为7472万元人民币以及5340万元人民币,均流拍。其中一笔第二次拍卖折价8成后仍以流拍告终。

此外,除了大君瓷业,另一个股东也赫然在列,阿里司法拍卖平台显示,沈阳亚欧工贸集团有限公司(简称沈阳工贸)所持有的葫芦岛银行股权也经历多次拍卖,该公司为葫芦岛银行的第十大股东,2019年报显示,该公司持股3.89%。

2020年7月30日和9月5日,沈阳工贸的葫芦岛银行6500股权两次被拍,均因无人接盘而流拍。而后该笔6500万股股权被拆分成了13笔,但依然无人问津。

事实上,葫芦岛银行近年来业绩处于下滑态势。

2019年报显示,该行实现净利润为2.72亿元,同比下滑59.4%。2020年以来,根据葫芦岛银行公开发布的2020年第二季度信息披露报告,上半年该行实现净利润2841.33万元,比上年同期减少近1.78亿元,同比下滑86.22%。截至去年6月30日,该行资本充足率12.04%,核心一级资本充足率9.57%,一级资本充足率9.57%。

一位资本市场资深人士告诉界面新闻,葫芦岛银行股权拍卖无人问津,一方面是这类银行内部可能包含着较多未知风险,另一方面拍卖的是少数股权,没有太多话语权,如果短期内不能上市,基本上投资资金就沉寂了,“除非是和大股东股比相差不多,然后又规定可以指派几位董事。”该人士分析道。

公开资料显示,葫芦岛银行原名葫芦岛市商业银行,成立于2001年9月,其前身为城市信用社中心社,筹建于1995年,成立于1996年,2009年12月,经银监会批准更名为葫芦岛银行。

截至2019年末,该行共设有76家分支机构,其中沈阳、营口和鞍山地区分行各1家;控股子公司3家。

简体中文

简体中文