酒是春节期间必不可少的饮品之一,酒文化的盛行自然为春节增添了几分热闹。

餐桌上除了白酒之外,啤酒自然也逃不了爱酒朋友们的“魔爪”,各大商超也开启了春节啤酒狂欢,百威、雪花、青岛啤酒不断映入眼帘。

最热闹的当属啤酒界的“王者”百威。百威在今年新春推出了“聚红运”礼盒和新年专属瓶身设计,并请了当红明星肖战、陈奕迅、雎晓雯、薛兆丰代言,更是打出了“新年大众聚会喝百威”的宣传语。

因冠状病毒疫情的突然来袭,中国多地取消了大规模的聚会活动,一些地区的小型超市关门歇业,只剩大型商超毅然坚守,消费者寥寥无几。种种不利因素困扰着百威,而这势必会直接影响其销量。但是,困扰百威的不仅是今年突发的疫情。

2019年,百威顶着“亚洲最大啤酒公司”的头衔成功在港股上市,在啤酒界呼风唤雨的百威,接触资本市场仅半年,却接连受挫。

在不得不下调发行价、削减募资额登陆港股后,百威亚太的市值高峰很快过去,股价在2019年最后一天跌破发行价。股价跌得最狠时,总市值较最高点跌去千亿港元,接近青岛啤酒、燕京啤酒、珠江啤酒3家的市值总和。

千亿市值蒸发的背后,是百威啤酒的高端困境:提价难,业绩难以看见增长空间;引以为豪的高端市场,又面临华润啤酒、青岛啤酒、嘉士伯等诸多友商的冲击。

百威危机四伏。

1、高估值难续

百威亚太的上市路可谓一波三折。

2019年5月,百威亚太向港交所递交招股申请,并于7月5日启动全球发售,发行价40-47港元。

曾有分析称,百威亚太上市一个重要原因是为了给母公司、全球最大的啤酒商百威英博偿债。

百威亚太亦在招股书中直言,募资所得将全部用于偿还应付百威集团附属公司的贷款以完成重组。具体而言,一方面用于全数偿还韩国债务应收贷款项下,百威亚太对Mexbrew Investment SARL的债务;另一方面,用于偿还股东贷款项下百威亚太对AB InBev Investment Holding Company Limited的部分债务。

而据媒体报道,韩国债务是上市前母公司通过业务转移转给百威亚太的。

吊诡的是,在启动全球发售9天后(2019年7月14日),百威亚太突然宣布不再推进全球发售及港股主板上市计划。

招商证券研报指出,百威亚太与母公司债务联系存在不确定性是其暂停港股IPO的原因之一。

媒体援引知情人士消息称,百威取消上市的主要原因是因为在定价问题上,其与投行没能达成一致意见。

投行机构建议百威亚太下调股价至38港元/股,吸引更多的机构投资者,以便顺利上市。但百威亚太不愿意降低股票市值(融资金额),便拒绝了投行机构的建议,并最终导致7月份的首次赴港IPO上市安排被取消。

百威亚太最终选择了妥协。

2019年9月18日,百威亚太重启全球发售,最终募资约392亿港元,较第一次发售缩水约一半,但依然是2019年截止当时亚洲最大、全球第二大的IPO。上市后,百威亚太股价节节走高,到10月9日达到最高点32.65港元,总市值4323.84亿港元。

此后,百威亚太股价便踏上了漫漫阴跌路,且一直没能迎来像样的反弹。2019年最后一天,百威亚太跌破发行价,至26.3港元。

到1月13日,百威亚太股价跌至上市后最低点24.4港元,总市值3231.29亿港元,较最高点蒸发1092.55亿港元。百威亚太期间蒸发的市值一度接近青岛啤酒、燕京啤酒、珠江啤酒3家市值总和。

如今,百威亚太股价仍然在破发状态挣扎。截止1月24日,百威亚太收盘价为24.7港元。

啤酒巨无霸的高估值梦,在挣扎许久后还是破灭了。

2、需求疲软提价难

此时,距离百威亚太上市已3个多月,但其在股票上的表现却并不乐观。

上市后首份不太亮眼的财报更是冲击了投资者的信心。有投资者对其大失所望,但投资者的失望不无道理。

2019年10月25日,百威亚太发布上市以来的首份财报,第三季度收入18.22亿美元,同比下滑4.71%,内生增长-3.5%(注释见文末);净利润(股权持有人应占溢利)2.51亿美元,同比下滑23.48%;总销量27.53亿公升,同比下滑6.58%。

如果我们认真地端详这份财报,会发现百威亚太的表现仍然不佳。

据财报显示,2019年1-9月 ,百威亚太实现收入53.44亿美元,同比下降1.46%,内生增长3.1%;但净利润同比下滑5.12%,为8.53亿美元;总销量同比下滑2.53%,为77.75亿公升。

投资者的失望情绪反映在股价上,发布财报当天开盘后,百威亚太股价一路走低,盘中一度跌逾5%。

而百威亚太将自身将业绩下滑原因归咎于中国夜生活表现疲软、韩国市场行业竞争环境严峻。

中国食品产业分析师朱丹蓬对「子弹财经」分析道,“百威亚太的发行价偏高。另外,它在高端市场、精酿业务的布局速度也比较慢。”

朱丹蓬认为,从投资者角度来说,还没看到它新的增长点、利润点以及整个运营中特别靓丽的业绩回报,这是导致投资者不那么青睐百威亚太股票的核心原因。另外,百威亚太业绩下滑跟整个宏观经济有一定关系。

近几年,啤酒行业成本上涨,酒企压力加大,纷纷选择涨价以冲抵销量下滑对收入的负面影响。但对于在高端市场占据优势地位的百威亚太而言,可能已经没有太大提价空间。

“百威如果再去提价会很危险。以前只有百威做高端,它一家独大,但现在喜力、嘉士伯都加大了高端投入力度,如果它一味盲目地、单独去提价的话,肯定会失去很多市场份额和粉丝。”朱丹蓬对「子弹财经」分析道。

朱丹蓬认为,百威价格相对偏高,相较于中低端啤酒,受到的影响会更多一点。“这属于阶段性波动,不能当成常态的短板去看。”

欧睿数据显示,2003-2018年,中国啤酒销量呈先升后降的趋势,在2013年达到505.77亿顶峰后,呈波动下降趋势,2018年下降至456.73亿升。

2018年3月,百威啤酒已将批价由57元/件提至85元/件,涨幅近50%。而燕京啤酒、华润啤酒、青岛啤酒等国内啤酒厂商,涨幅都在5%-15%之间。

中国市场情况不容乐观。从整体趋势来看,国内市场对啤酒的需求在减弱。

不仅是国内市场,百威亚太在韩国市场也踢到了铁板。

2019年4月,百威亚太涨价,导致其与主要竞争对手出现较大价格差距,品牌处于不利竞争状态。作为韩国国内核心分布的领先品牌,凯狮销量受到负面影响。10月,百威亚太无奈撤回4月实施的涨价,以重振形势紧张的啤酒行业。

据悉,百威亚太在韩国的主要竞争对手海特真露集团推出的新品牌,正在抢夺百威的市场份额。

未来,百威亚太要继续提价会比较困难:第一,如在高端领域继续提价很有可能会碰到一些价格较低的精酿啤酒价格区间,百威亚太的产品与之相比不占优势;第二,在中低端领域,消费者普遍对价格敏感,品牌忠诚度不高,百威亚太中低端市占率不如友商,价格也不占优势。

3、高端追逐战

这让身处夹缝中的百威进退两难。

早年间,国内啤酒厂商主要在中低端价格区间竞争市场份额,对高端啤酒发展不够重视,因此造成高端市场基本被百威亚太所掌控。

目前,百威亚太品牌按价格分为高端及超高端、核心及核心+、实惠品牌三大类,囊括百威、时代、科罗娜、福佳、贝克、范佳乐、莱福、凯狮、哈尔滨等50个品牌(自有或获许可使用)。其中,高端及超高端品牌贡献了百威亚太绝大部分收入。

(图 / 百威亚太公告)

这使得百威亚太在整个中国高端啤酒市场中占据优势。

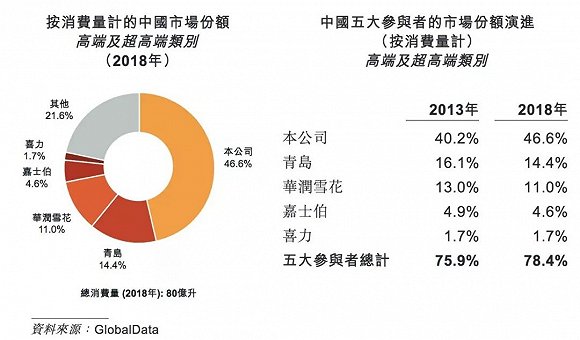

据GlobalData数据显示,2013-2018年,中国啤酒市场高端及超高端类别中,百威亚太市场份额(按消费量计)排在第一位,占比从40.2%上升至46.6%,比排在其后的青岛、华润雪花、嘉士伯、喜力市场份额总和还高。

(图 / 百威亚太公告)

当前,在消费升级大背景下,国内啤酒行业产品结构开始升级,经济型啤酒销量占比逐渐下降,而中高档啤酒销量占比逐渐上升。

据欧睿数据显示,2013年,中国经济型啤酒销量占比为83.22%,中高端啤酒销量占比不到两成;至2018年,经济型啤酒销量占比下降至68.86%,中高端啤酒销量占比则上升至31.14%。

这组数据对于百威亚太而言,显然是一件好事。但同时,也意味着其在中国高端啤酒市场将有硬仗要打。

百威亚太的竞争者们虎视眈眈地看着它,在高端啤酒市场面前谁都不想轻易地放开嘴里的肉。

“未来三到五年,华润雪花希望在高端市场达到比较接近百威的份额。” 华润啤酒CEO侯孝海坚定地说道。

侯孝海认为,“中国啤酒市场目前的发展竞争逻辑已经转变为高端决战逻辑、质量发展逻辑、利润提升逻辑,行业未来的发展核心是在高端上谁胜谁败,谁多谁少,谁强谁弱。”

据悉,华润啤酒先后推出“勇闯天涯SuperX”“匠心营造”“马尔斯绿”“脸谱”,以形成其在高端啤酒市场的四大王牌。并收购喜力中国业务,意图打破现有高端啤酒市场竞争格局。

不仅是华润啤酒,百威的老对手青岛啤酒也明确“青岛”主品牌的中高端定位,并推出“奥古特”“鸿运当头”等产品加码高端市场,而嘉士伯则投资过亿元建精酿啤酒工厂。

对于这三家“局部战争”的持续升级,朱丹蓬认为,未来中国高端啤酒市场会形成三“虎”相争的局面,百威、嘉士伯、华润的喜力将打响“高端三国战”。

除了啤酒业巨头,餐饮业巨子也要来高端啤酒领域走一遭。海底捞、味千拉面等先后宣布在自家门店提供精酿啤酒。据了解,海底捞2019年啤酒销售额或达4.32亿元,其规模和小型啤酒公司几乎相当。

除了大众耳熟能详的品牌外,还有许多小品牌相继冲入高端啤酒赛道。和君咨询高级合伙人、酒水事业部主任李振江发文指出,作为国内啤酒高端化转型的前驱,精酿啤酒目前已有近5000个品牌杀入战场。

从古至今,中国酒文化亘古不变,它深远地影响着每一个中国人,毕竟这是渗透了中华五千年的文明史。但在今天,以百威啤酒为首的高端化品牌啤酒在整个啤酒史中开创了先河,引领了潮流。当潮流盛行引起华润、嘉士伯等跟风者时,百威的高端啤酒王位该如何保住?

或许,只有常喝啤酒的人才能解开这个答案。

*注:内生增长,指完全通过公司现有资产和业务,而非通过兼并收购方式实现的销售收入和利润的增长。

简体中文

简体中文