见习记者 |邹璐徽

中国信达出清幸福人寿50.995%股权的交易终于获批!

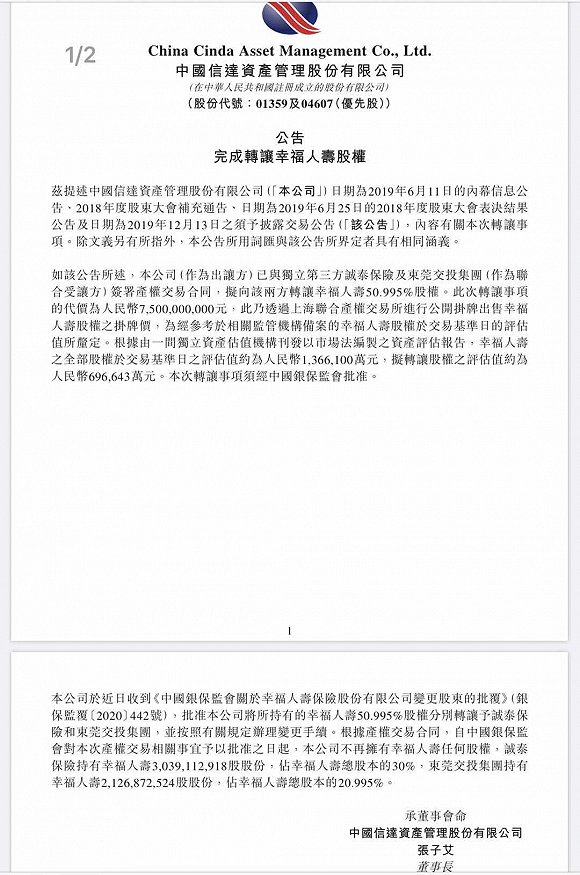

7月17日,中国信达资产管理股份有限公司(中国信达,01359.HK)发布公告称,于近日收到银保监会批复,批准中国信达将所持有的幸福人寿50.995%股权分别转让予诚泰财产保险股份有限公司(下称“诚泰保险”)和东莞市交通投资集团有限公司(下称“东莞交投集团”),并按照有关规定办理变更手续。

自2019年6月中国信达公告拟挂牌转让所持幸福人寿全部股权以来,该笔股权交易经历了一年时间,如今终于敲定,受该消息影响,截至下午3点半,中国信达涨幅达6%。

转让完成后,中国信达将不再拥有幸福人寿任何权益,诚泰保险持有幸福人寿30%股本,成为第一大股东;东莞交投集团持有幸福人寿20.995%股本,成为第二大股东。

据悉,幸福人寿于2007年11月成立,注册资本101.3亿元,2019年末总资产631亿、净资产51.38亿元,中国信达正是其创始股东之一。

2019年,中国信达以75亿元的底价公开挂牌转让其持有的50.995%股权。彼时,中国信达公告称是为了有助于公司优化整合子公司资源,改善集团资产结构,提高资本运营效率,进一步提升不良资产主业的核心竞争能力。

该公告在业内看来更普遍的理解是:作为香港上市公司,中国信达对盈利和价值成长的要求较高,但幸福人寿对其业绩已有拖累。

自2007年11月成立以来,幸福人寿在2009年至2014年连亏6年,合计亏损近34亿元,虽在2015年实现3.35亿的净利润,但此后连年下滑,2018年更是亏损高达68.28亿元,成为年度险企“亏损王”,好在2019年,以2700万的盈利暂时摘掉了这顶帽子;但受今年疫情影响,2020年一季度又亏损3500万。

其最大股东中国信达受影响不小。2018年,中国信达净利润同比下滑33.6%,盈利警告指出,主要原因是本集团子公司幸福人寿产生了较大亏损。

不过,幸福人寿对于中国信达虽然是块“烫手山芋”,在当前牌照审批严格的背景下,其所持有的寿险牌照和其覆盖面较广的分支机构,仍使其在交易市场上有着相当大的吸引力。

新入主股东之一诚泰财险,对于收购幸福人寿的原因,就在公告中曾提及:“本次交易有利于诚泰保险基于客户视野提供一体化的保险保障服务,有利于利用投资标的22家省级分支机构的网络资源推进机构建设和交叉销售”。

据悉,诚泰财险成立于2011年,注册资本59.7亿元,公司注册地为云南昆明,经营区域仅包括云南、四川、河南、山西、湖南。

此外,诚泰财险背后的最大股东紫光集团对于寿险牌照也觊觎已久。据公开信息,紫光集团2017年初曾想发起设立新的寿险公司中青人寿,不过迟迟未见获得筹建批复。

对于紫光集团来说,原先通过诚泰财险已经具备产险销售资格;此次收购幸福人寿,则意味着将另一块寿险牌照纳入囊中,有望实现保险版图上的“产寿联动”。

2020年5月,据北京商报报道,在幸福人寿的股权转让正式获批之前,“重组”工作已悄然进行,在2019年12月,诚泰财险就已有工作组进驻,其中包括诚泰财险董事长王慧轩。

另一大股东东莞交投集团则为地方国资系企业,东莞市人民政府国有资产监督管理委员会持股100%。其功能定位为全市交通一体化建设运营及交通运输等相关产业投资的综合性集团,截止2018年3月底,集团现有员工近8000人,总资产规模约550亿元。

简体中文

简体中文