见习记者 | 王鑫

2021

年首家券商完成定增,引来

4家同行跟投。

1月18日,西部证券发布公告称,已非公开发行9.68亿股新股,发行价格为7.75元,总共募资75亿元,扣除相关费用后净募资74.63亿元。新股上市时间为1月19日。

西部证券定增价格为7.75元/股,相当于定价基准日(2020年12月14日)前20个交易日股票交易均价9.68元/股的80.06%。

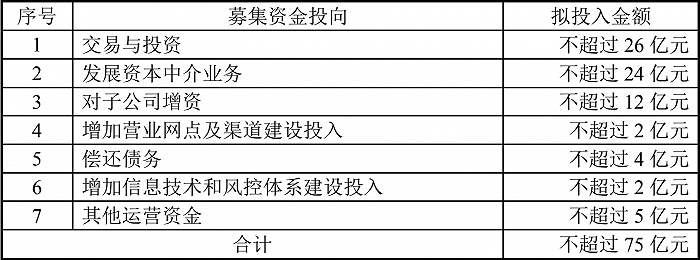

根据西部证券的定增预案,本次募集资金在扣除相关发行费用后,全部用于补充公司资本金、营运资金及偿还债务。预案显示,西部证券将在交易与投资业务、资本中介业务上投入近50亿元。

截至2020年三季度末,西部证券实现营业收入36.6亿元,其中自营业务收入为12.8亿元,占总营收的比例为35%,成为公司主要的收入、利润贡献点。

资金到位后,在权益类投资方面,西部证券表示将重点投资于医药、农畜牧业、机械等行业;在固定收益类投资方面,将加大对可转债的投资力度;在金融衍生品做市商业务方面,西部证券在2019年内新增4项做市商业务资格,成为深交所首批12家沪深300ETF期权主做市商之一。

截至2020年9月底,西部证券的利息净收入为2.28亿元,仅占营收的6.2%。西部证券称,公司资本中介业务面临的最大短板是自有资金规模较小,资金成本较高,需要证券公司持续地加大资金配置。

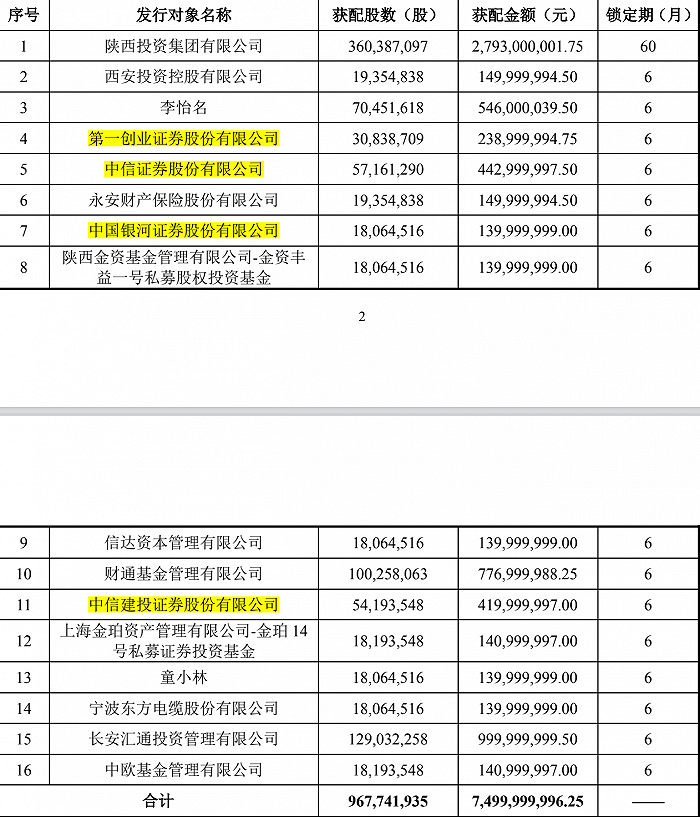

西部证券此次定增共获得16名投资者认购,除大股东陕投集团外,其他投资者类型包括保险、券商、公募、私募和个人。

值得一提的是,西部证券本次定增共有4家券商同行跟投,其中第一创业、中信证券、银河证券和中信建投分别获配2.39亿元、4.43亿元、1.4亿元和4.2亿元。本次定增实施完成后,中信证券和中信建投跻身西部证券前10大股东,分列第8、9位,分别持股1.28%和1.21%。

根据新增股份限售安排,陕投集团认购的本次非公开发行股份的限售期为自本次发行股份上市之日起60个月,其他投资者的限售期为6个月。

自2020年初至今,已有9家券商实施定向增发,累计募资770亿元,其中中信证券、海通证券和国信证券的募资额均超百亿元。

同行跟投成为证券行业内的普遍现象。

除西南证券外,已实施增发的券商均有同行跟投,其中比较活跃的机构包括中金公司、中信证券、中信建投证券,均为行业头部券商。

中信建投参与了中原证券、南京证券、第一创业、国信证券和西部证券等5家券商的定增,分别获配1.2亿元、1亿元、2亿元、2.8亿元和4.2亿元。

中信证券参与了中原证券、南京证券、第一创业和西部证券等4家券商定增,分别获配1.6亿元、5.5亿元、2.7亿元和4.43亿元。

中金公司参与了4家券商的定增,分别为中原证券、中信建投、第一创业和国信证券的定增,分别获配4.3亿元、1.7亿元、2亿元和4亿元。

目前,天风证券和浙商证券仍在等待定增落地。

2020年12月2日,浙商证券定增预案获得证监会批准,本次定增募集资金不超过100亿元。

2020年12月29日,天风证券的定增预案已经获得股东大会通过,拟募资不超过128亿元。

简体中文

简体中文