(新華社記者章苒、張遙)過去十五年,阿里巴巴集團總部所在地杭州,幾乎所有樓盤都被溫州“炒房團光顧過,但是他們唯獨錯過了市盈率最高的投資阿里巴巴集團的機會。

2005年杭州商品房剛突破萬元,而到了阿里巴巴美國上市路演的今天,杭州樓盤均價已達到2萬元左右,翻了一番。

但2005年雅虎以10億美金入股阿里巴巴,目前剩餘的20%股權約300億美元,是當年的60倍。

另一個股東日本軟銀在更早的時候投入了8000萬美元,按照這次路演公佈的定價區間計算,回報率為當年的600倍。

幾乎就在同一時期,號稱總數超過8000億元的浙江遊資,在尋找投資出路時的轟動讓人印象深刻。從炒房、炒礦一直炒到綠豆、大蒜、大豆、生薑……甚至連澳大利亞、美國等地遭遇“溫州炒房團。

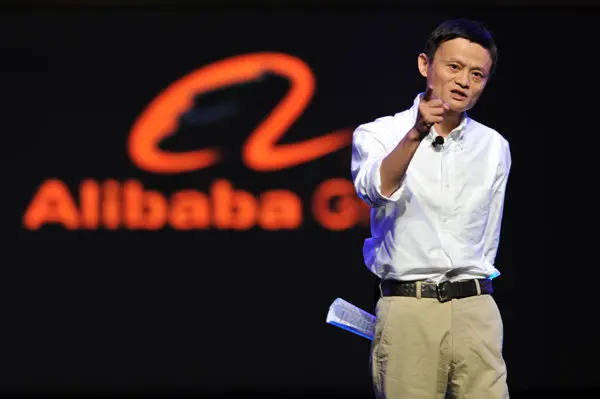

讓人唏噓的是,在資本東奔西突急於尋找目標的同時,馬雲也一直在為融資四處奔走,焦頭爛額。在紐約路演當天,馬雲回憶說:“十五年前我曾經來紐約,想融資200萬美元失敗而歸,我這次來,想比上次要得更多點。

中國本土資本的投資之路並不順利。最典型的是涉及地下金融和集資詐騙的眾多案件,數億民資資本蒸發,許多人血本無歸。徘徊於民間擔保和地下金融的灰色地帶,一直是民間資本的巨大傷痛。

當年曾一心打造電子商務的馬雲同樣困難重重求助無門。在創辦中國黃頁的時候,曾經為了給網頁拉廣告,騎自行車把杭州當地老闆的門都敲了一個遍。等他1999年創辦阿里巴巴時,除了18位朋友湊起來的50萬元以外,再也不能從當地銀行獲得貸款。因為銀行相信抵押物,而不是團隊和夢想。

在生意從來都不好做的中國,很少有人相信馬雲要“讓天下沒有難做的生意的理想,在人們還在懷疑馬雲是“瘋子和“騙子時,馬雲讓海外風險資本聽懂了他的故事,完成了首輪融資:1999年由高盛公司牽頭,富達等美國、亞洲、歐洲多家基金公司參與,阿里巴巴引入了第一筆500萬美元的風險投資。

此後馬雲完成的四輪融資,全部來自外資。

十五年來,在民間資本捲入瘋狂炒房和地下金融不能自拔時,同在一片土地上,創新的小微企業卻要為幾百萬美元遠涉重洋求援,無論是阿里巴巴,還是騰訊、百度,或者是其他眾多創新企業,他們很少能發生交集,最終擦肩而過。

有分析認為,這是因為中國本土資本追求“賺快錢,所以最終賺不了大錢。

博客中國創始人方興東說,中國很有錢了,但是,中國具有創新意識的資金又太少了。統計顯示,中國每年真正投入風險投資的資金是200億元,大概相當於中國房地產年投入的萬分之一。所以無論是馬雲、騰訊,還是百度,網際網路財富基本與中國本土的資金無關。

不過,資本的本質其實都是一樣的,本土資本難道真的就比海外風險投資短視?事實上,並非民間資本天生短視,而是中國整個資本市場存在短板。

中國國際經濟交流中心常務副理事長鄭新立說,美國的風險投資機制是,你只要有創意,一大批風險投資家,就把你包圍起來,找出產業化和贏利點在哪兒,最終包裝起來上市。

但是在國內,相關配套的市場機制並沒有建立起來。早些年,如果沒有註冊資金,成立一家公司都不可能。直到現在,對於沒有原始積累和抵押物的創業者來說,無論銀行還是個人都不可能借錢給你。

另外,從法律上看,中國資本市場還不能接受協議控投和合夥人制度,這些障礙迫使“阿里巴巴們最終只能在海外上市。

經緯中國副總裁茹海波說,風險投資需要6-8年完整的投資週期。從現在看,國內資金的思想意識,運作規律還沒到那個程度,要等待中國的風投、資本市場,有限合夥人群體的成熟,才能有真正的“中國合夥人亮相的那一天。

方興東在接受採訪時說,資本假如過於現實和功利,是不可能真正參與需要遠見和理想的財富創造過程,不可能真正參與改變世界的偉大創新。而只有真正意義的創新,才能帶來超出想像的財富,那絕非暴利。

简体中文

简体中文