2020年3月23日,正是东京湾樱花盛开的季节,孙正义或许无心观赏。

软银当天公告宣布,董事会决定“出售或资本化”4.5万亿日元(约410亿美元)的公司资产。这个数字,相当于软银前一交易日(3月19日)5.6万亿日元总市值的80%。

软银认为,相比公司资产价值,公司市值被“低估了73%”( 73%もの過小評価)。

4.5万亿中不超过2万亿用于回购股票,剩余资金用于偿还债务、购入公司债券、补充公司现金。

该计划分四个季度执行,核心在于给软银股价注入信心。

公告中,孙正义说:“这是我们有史以来最大的股票回购,也是至今最大的现金加额,这基于我们对业务坚定的信心。”

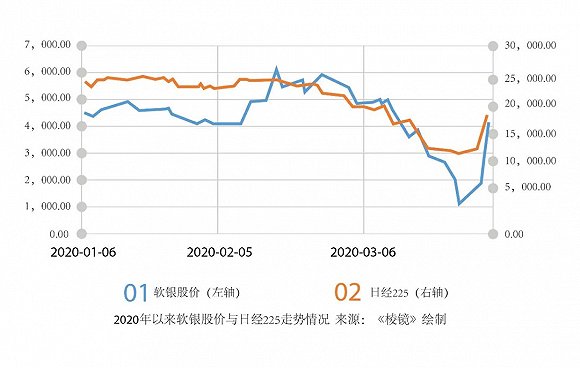

对于普遍存在流动性恐慌的全球市场而言,现金是兴奋剂。公告当天,软银股价一度上涨21%,创下上市以来最大单日涨幅。3月24日,野村证券将软银目标股价从5670日元升至7060日元。

此前的3月13日,软银已公告了5000亿日元(约47.7亿美元)的回购计划,股价当天小幅翻红,又迎来数日大跌,5000亿日元能量有限。

10天后追加这4.5万亿日元,让软银救市规模10倍翻番,合计5万亿日元。

2014年,阿里巴巴前CEO卫哲在接受路透社采访时,将孙正义称为“10倍先生”:“每次我解释任何商业计划或模型时,孙正义的第一反应就是说,‘大卫(卫哲英文名),可以扩大十倍吗?’……在我设法回答的情况下,他会接着问,‘再十倍呢?’”

看准就押上10倍筹码,这非常孙正义。但在全球疫情黑天鹅之下,他一样难断胜负。

孙正义的“运气”

股价起伏只是表象。

而今软银最大的困境在于,先前快速、激进的投资与后续投资标的估值崩塌。简言之,软银的投资项目少人接盘,疫情爆发将这一问题放大。

从产业起步,靠资本起飞,自己再变成资本秩序制定者。这个模型可以概括世纪之交这几十年来的大部分世界级企业家。孙正义并不例外。

他创立的“软件银行”(SoftBank)简称软银,乘着信息技术大发展浪潮,几乎卡位每一次风口。

1980年代,软银用“软件代理+PC媒体”的商业模式,成为日本最大的软件商。

软银出版的杂志《Oh!PC》1982年创刊号 来源:tengyu-syoten.co.jp

1990年代,日本经济泡沫破灭,软银逆势发展。

1996年,孙正义与刚创业一年多的杨致远合作,推出雅虎日本。时至今日,雅虎荣光不在,雅虎日本依然位列日本信息产业第一梯队。

1998年软银在东京上市,全面进军资本市场。

2000年,孙正义与马云在北京会面6分钟,让软银乘上中国电子商务的高速列车。

彼时,软银在日本开始成为信息时代的基础设施,同年推出宽带上网业务,2004年收购日本电信,进入电信固网行业。

2006年,软银收购沃达丰KK,随后两年,借助低资费的“白色计划”和iPhone 3G日本代理权,冲进移动通信赛道。智能手机和移动互联网的时代随即来临。

2014年,阿里巴巴在纽交所上市,孙正义14年前投给马云的2000万美元,变成价值500亿美元的阿里股票。

孙正义在投资界一战封神。

正是这样一份几乎完美的履历,让一只1000亿美金的软银愿景基金照进现实。

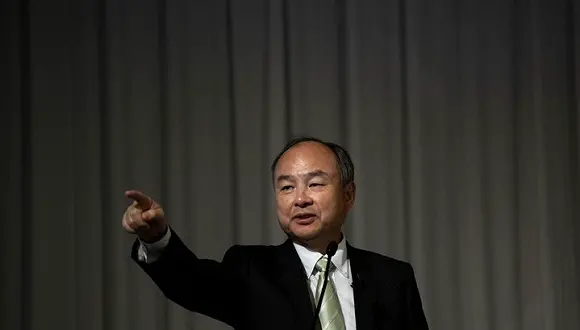

孙正义在宣讲软银愿景基金 来源:ecommerceiq.asia

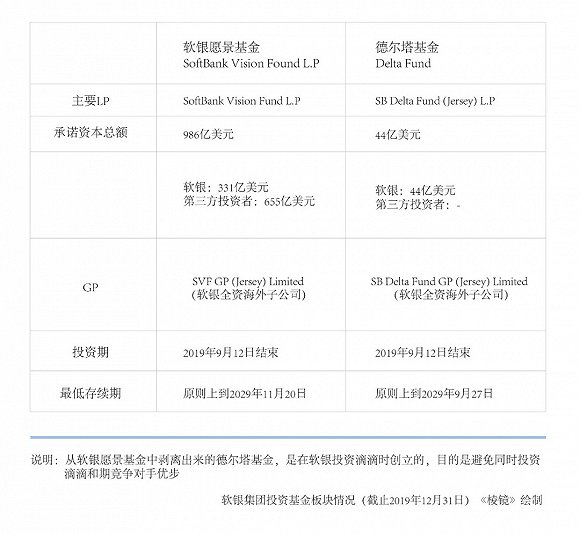

2017年5月,软银愿景基金成立,成为世界上最大的风险投资基金。

PitchBook数据显示,此前的2016年,美国200多支基金全年一共筹集的风险投资资金总额,不过539亿美元。

公开数据显示,沙特阿拉伯的公共投资基金(PIF)出资450亿美元,占据软银愿景基金最大份额,第二大投资者是软银自己,出资331亿美元。

其他LP(有限合伙人)同样闪耀:苹果10亿美元、富士康10亿美元、夏普10亿美元、甲骨文创始人拉里·埃里森家族办公室10亿美元……

随着软银愿景基金横空出世,孙正义成为创业公司定价者:软银投资之后,被投公司估值暴涨,其他投资机构要么高价追随,要么就此出局。

2017年7月,软银愿景基金首次投资优步不久,橡树资本创始人霍华德·马克斯发表了一份备忘录,公开质疑孙正义,“软银18年的历史,创造了44%的年回报率。这是技术还是运气?”

在马克斯看来,软银的成功很大程度上取决于一项投资(阿里巴巴),他怀疑软银愿景基金驾驭1000亿美元的能力。

投资损失7278亿日元

孙正义将软银的经营理念定义为:“在信息革命中让人得到幸福”(情報革命で人々を幸せに)。

2017年10月,孙正义在沙特阿拉伯利雅得召开的未来投资计划峰会(Future Investment Initiative)上发表演讲,称软银愿景基金投资的主要方向是人工智能。

2017年孙正义出席在利雅得举办的未来投资计划峰会 来源:alarabiya.net

他将人工智能的浪潮类比为美国西部的“淘金热”——人们蜂拥而至,西部开启繁荣。

“淘金热只是钱的事情。这并不重要,更重要的是人类幸福。我们如何帮助自己,让人类变得更幸福?” 孙正义接着说道:“我是一个超级乐观主义者……总有解决方案。”

这段话是理解孙正义行为的关键:愿景关乎人类,也关乎他自己,他希望在人类文明的进程中扮演更重要的角色。

在软银官网上,这家公司的“愿景”无关“钱的事情”—— 而是成为“世界人民最需要的企业集团”(「世界の人々から最も必要とされる企業グループ」を目指して)。

其他人可能并不能理解这个伟大愿景。

2019年10月,孙正义第二次参加沙特未来投资计划峰会。彭博社对此报道的标题是:“在沙特峰会上,孙正义对着几乎空旷的房间讲话”。

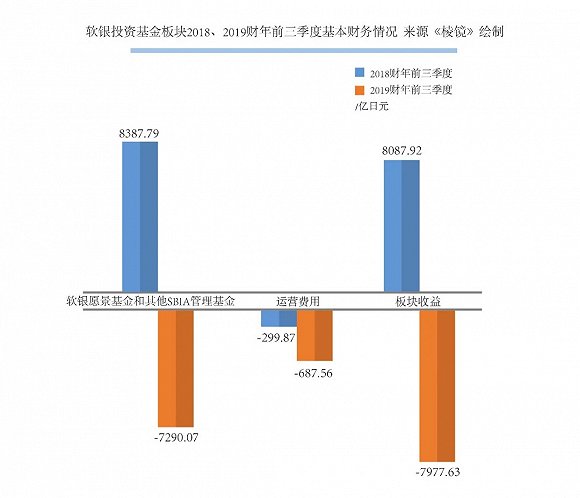

两年来的变化,或许可以从软银最新一期财务数据中找到答案。

2020年2月12日,软银发布截至2019财年前三季度财报,截至2019年12月31日,软银基金部门投资估值损失7278亿日元(约65.6亿美元)。

在财报中,软银称上述损失来自优步、WeWork和其他投资项目的估值减少。

财报披露,截至2019年12月31日,软银愿景基金共持有88笔投资,总成本为746亿美元,公允估值798亿美元(不包括退出投资)。

目前来看,虽然2019财年前三季度亏损约65.6亿美元。从整体基金存续来看,由于其他投资标的带来的增值收益,这期财报软银愿景基金账面尚未亏损。但这种状况要维持下去,最重要的是保护88家被投企业的估值。

尤其是2019年7月宣布成立的软银愿景基金第二期,募资已经箭在弦上。

根据彭博社2020年3月报道,“沙特阿拉伯和阿拉伯联合酋长国,仍未决定是否投资软银愿景基金第二期”。

愿景基金等待“最好年景”

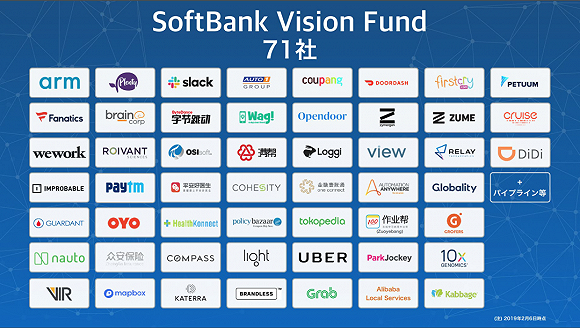

孙正义给软银愿景基金赋予的核心概念是人工智能,但这支基金航母的投资赛道非常广阔:通信、机器人、共享经济、自动驾驶、生物医学、金融、保险、农业。

软银愿景基金的每次投资,几乎都能登上头条。

软银愿景基金部分被投企业(截止2019年2月6日) 来源:softbank.jp

很多赛道和被投企业,看上去与人工智能关系不大,但孙正义依然将这些项目定位为“人工智能群战略”(AI群戦略),意指人工智能将成为这些企业的中枢和大脑,并互相协同。

软银愿景基金嘴上谈着人工智能,身体却拥抱了共享经济——无论是投资逾百亿美元的共享办公WeWork,还是优步、滴滴、Grab、Ola。

对于一支千亿美元规模的基金而言,在市场高增长领域和技术高增长领域并行投资,这种分散或者对冲,在策略上毋需置疑。只是,一切关于“钱的事情”都要经过市场检验。

2019年5月,共享经济标杆企业优步上市,首日破发收跌7.64%,一二级市场估值倒挂。共享经济赛道估值普遍回撤。

真正釜底抽薪的,是WeWork 2019年的冲击IPO失败。

公开报道显示,此次IPO前,软银(这轮投资主体非软银愿景基金)最后一次追加20亿美元投资时,WeWork估值高达470亿美元。

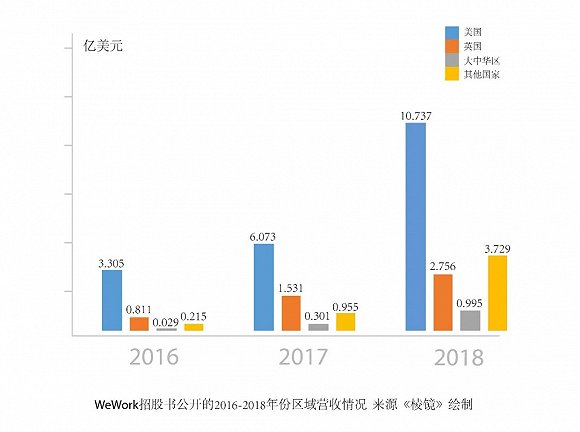

2019年8月,WeWork提交招股说明书,开始冲击IPO。

招股说明书显示:2016年到2018年,WeWork净亏损从4.3亿美元攀升到19.3亿美元,其中最大的支出是空间运营(Location operating expenses,房租为主),从2016年的4.3亿美元上升到2018年的15.2亿美元。

CNN援引里昂证券和伯恩斯坦研究公司的数据显示,IPO之前,软银和软银愿景基金已向WeWork注资近110亿美元,至少持股27%。

WeWork的IPO招股书公布后,巨额的亏损、高昂的估值,以及创始人亚当 诺依曼随意而又集权公司治理,让投资者怀疑其商业模式,市场对WeWork的IPO估值也不断下挫到100-150亿美元。

2019年10月,WeWork撤回IPO申请。

WeWork中国融资过程,也可以反射出市场情绪的过山车。WeWork母公司拥有WeWork中国59%的股份。

WeWork中国官网显示,2017年7月,弘毅投资和软银投资5亿美元;2018年7月,WeWork中国再融5亿美元,投后估值50亿美元,投资者来自挚信资本、淡马锡控股、软银集团、软银愿景基金、弘毅投资。

2020年1月17日,路透社援引三名知情人士的消息,先前参与B轮融资的主要投资方,挚信资本和淡马锡控股,正在与“陷入困境”的WeWork谈判,希望购买WeWork中国的多数股权。

这次,WeWork中国的估值从50亿美元缩水到10亿美元。

孙正义与weWork创始人亚当·诺依曼(右一) 来源:business-standard.com

2019年10月,孙正义拿出一个包含撤换创始人亚当 诺依曼在内的拯救WeWork计划,该计划价值95亿美元,从股东手中购买约30亿美元的股份,并提供65亿美元的债务与股权融资。如果全部履约兑现,加上之前的持股,软银将获得WeWork 90%的股份。

10月底,首批15亿美元资金到位,软银股价缓慢爬升。

据彭博社报道,2020年3月2日,孙正义在乐天纽约皇宫酒店,面向华尔街举办了一场非公开内部路演。他将压缩软银愿景基金二期的规模,但认为2020年和2021年将是愿景基金获得回报的“最好年景”(best vintage)。

孙正义给出一个数字——大约15%的被投企业将破产,但头部15%的被投企业,将贡献90%的利润。

孙正义还在这次路演中反思了之前买下整个赛道的彪悍风格。他说,软银将停止投资同一市场中相互竞争的企业,就像过去在交通、送餐行业所做的那样。

优步送餐服务UBER EATS 来源:wikimedia.org

对于市场最关心的WeWork,孙正义依然自信十足,他让大家在一到三年内“期待伟大的事情发生”。

但疫情的黑天鹅,似乎打乱了节奏。

2020年3月18日,路透社援引知情人士消息称,软银正在考虑撤回2019年10月提出30亿美元购买WeWork的更多股份的要约。

WeWork的估值目前滑落至78亿美元。

被投明星公司宣布破产

2020年3月10日,孙正义时隔三年更新Twitter,称将免费提供100万次新冠肺炎检测。

日本网民嘘声一片。最大的质疑是,过多检测可能给日本的医疗设施和医护人员带来过重负担。不得已,孙正义改为捐赠100万个口罩。

孙正义此后回到抗“疫”主战场——共享经济和软银股价,先后孙正义抛出共计5万亿日元的救市计划,缓解市场在疫情冲击下,投资者对共享经济不断积累的质疑。

1970年代,在美国读大学的孙正义敏锐地嗅到了信息革命的气息。几十年来,孙正义参与了从互联网到物联网,从连接信息终端到连接人,再到连接一切的历史进程。

历史的脚步中,“连接资源”的共享经济,或许只是伴随着全球银根宽松和移动通信大潮中的一朵浪花。

孙正义能够再掀起巨浪吗?救市资金又从何来?

孙正义在美国的大学时代 来源:group.softbank

3月24日,彭博社报道称,作为4.5万亿日元(约410亿美元)资金的一部分,软银计划出售140亿美元的阿里巴巴股票。

一个好消息是,3月26日, WeWork去信债券投资者称,截止2019年底,WeWork拥有44亿美元现金类资产,“足以执行其五年计划,并应对冠状病毒危机带来的挑战”。

坏消息则是,因无法继续从软银获得资金支持,软银愿景基金投资超过20亿美元的OneWeb于3月27日宣布破产。OneWeb与埃隆·马斯克的SpaceX星链(Starlink)相似,核心业务是通过发射低轨卫星网络,提供全球覆盖的宽带网络。

孙正义不得不放弃一些充满理想精神的项目,但他的牌还没出完。

在日本市场,2019年12月,LINE(日本流行的即时通信APP)与雅虎日本签订合并协议,软银参与搭建从通信网络到即时通讯的移动时代基础设施。

LINE与雅虎日本合并经营后的股权构架 来源:group.softbank

在中国市场,2020年3月,《棱镜》获悉,软银按照66亿美元的估值向自如公寓投资10亿美元;按照高于140亿美元的估值向贝壳找房投资10亿美元。

华尔街日报称,投资贝壳的10亿美元,“来自软银旗下一个全新投资主体,软银希望这个实体能成为愿景基金第二期”。

孙正义的新故事开始了。

简体中文

简体中文