近日据相关媒体报道称,蚂蚁集团计划在接下来的几周内与南洋商业银行、北大千方科技、宁德时代组建一家消费金融公司,该公司将在重庆注册成立,注册资本为80亿元人民币。

近年来,随着消费金融的发展,不少银行、金融科技公司等纷纷再度挺进消费金融行业,并取得相关牌照。8月19日,中国银行业协会发布《中国消费金融公司发展报告(2020)》。报告显示,从消费金融的整体趋势来看,行业整体出现增速放缓的局面,但仍保持在相对较高的水平;客群不断扩大,年轻消费者增加,且不断向3、4线城市下城;同时市场竞争加剧,消费金融由蓝海市场逐渐转入红海市场。

行业整体增速放缓 体量仍维持高位

2019年的消费金融行业从整体上看,增速有所放缓,但仍保持在相对较高的增速,消费金融公司所面临的行业背景既充满机遇。

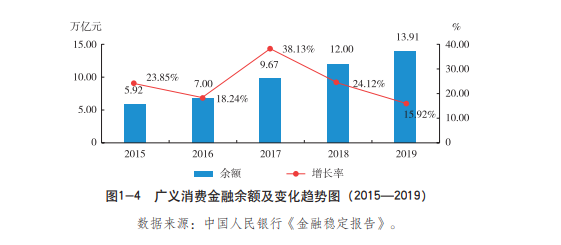

近三年来的数据显示,广义消费金融余额增速持续下滑,其中,2019年增速为15.92%,较2018年继续下滑超过8个百分点,但仍高于个人贷款等其他类型贷款的平均增速。

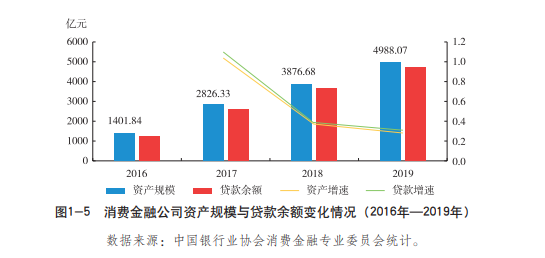

2019年,消费金融公司整体增速有所放缓,但仍保持在相对较高的水平。截至2019年末,消费金融公司资产规模达4988.07亿元,较上年增长28.67%;贷款余额4722.93亿元,较上年增长30.5%。

另外,消费金融公司在不断加大资产的管理与处置力度,截至报告发布前,已有近半数的机构将资产划入不良的标准从逾期90天调整至60天,行业平均拨备覆盖率提升至186.34%。从风险成本的直接反应指标不良率数据来看,2019年消费金融公司平均不良贷款率为2.63%,略高于信用卡的平均不良水平,较2018年有小幅下降(下降0.11个百分点)。

**客群向90后倾斜 不断向3、4线城市下沉 **

从消费金融公司服务客群来看,规模不断扩大的同时,客群结构年轻化趋势显著,90后占比约505,同时还在不断得向3、4线城市下沉。

报告显示,截至2019年底,消费金融公司客户数为12727.92万人,较去年同期增长52.29%,客户增长显著。

据统计,部分消费金融公司80后、90后客户占比达到90%以上。其中,90后客户占比普遍在50%左右,有9家消费金融公司的占比达50%~75%,其面向90后客户提供专门产品和服务的特色更加突出。

此外,消费金融公司出现不断向三四线城市下沉的趋势。据统计,23家可统计数据的消费金融公司中,17家在一二线城市的客户占比不足25%,且这一比例在不断下降;三线及以下城市可统计数据的21家消费金融公司中,14家公司客户占比在25%~75%之间,且占比不断上升;县域及以下区域可统计数据的19家消费金融公司中,8家客户占比在25%~50%之间,且这一比例不断上升。

中国银行业协会表示,这些粗略的统计推测,消费金融公司正在向三四线城市,甚至县城区域不断下沉。一方面,北上广深等一线城市,金融服务接近饱和,竞争激烈.另一方面,中小城镇、农村地区消费金融服务长期缺位,欠发达地区的金融服务还有很大的市场空间。消费金融业务从大城市迈向小城镇,将逐步填补商业银行传统金融服务的空白。

互联网科技公司不断入局 持牌消费金融公司增至27家

据相关媒体近日报道称,蚂蚁集团计划在接下来的几周内与南洋商业银行、北大千方科技、宁德时代组建一家消费金融公司。该公司将在重庆注册成立,注册资本为80亿元人民币。同时,据一位知情人士表示,在小米消金拿到筹建批复后不久,蚂蚁集团准备设立的这一消费金融公司已经在通过猎头低调招募人才。

不止是蚂蚁集团,近年来不断传出有新资本入股或新设消费金融公司。一方面,互联网公司积极参与消费金融公司,比如,新浪微博通过旗下独立注册公司入股包银消费金融、百度通过旗下度小满科技公司入股哈银消费金融、玖富通过旗下科技子公司入股湖北消费金融、小米参与新设小米消费金融(已于2020年5月开业)。

另一方面,大型传统金融机构新设消费金融公司,比如,平安集团新设平安消费金融(已于2020年4月开业),光大集团筹建阳光消费金融公司,建设银行计划投资百亿筹建消费金融公司等新闻也层出不穷。

此前8月10日,光大银行发布公告称,控股子公司北京阳光消费金融正式开业。截至目前,全国共有27家持牌消费金融公司开业。

图|数据来源:wind

市场转入红海 科技成未来转型必须

报告认为,在消费金融需求潜力逐渐下降和供给规模逐渐扩大的长期趋势下,消费金融市场从供给不足的卖方市场逐步转向供求平衡,甚至出现供给过剩的买方市场,由蓝海市场逐渐转入红海市场。

对于消费金融未来的转型,报告认为在于深耕消费场景、深化科技应用、精细内部管理和多元拓展业务四个方面。2019年以来,消费金融公司紧紧把握科技引领发展理念,持续加大5G、人工智能、大数据、云计算、区块链等前沿技术的研究,并将之运用于精准识别客户、强化流程追踪、智能化营销、产品流程改造等日常经营管理之中。

据不完全统计,行业多数机构2019全年研发投入占比均达到了5%以上,几乎全数机构实现了智能化营销和贷后管理以及大数据化的风险控制,部分机构实现了基于区块链的互联网法院催收等“尖端”应用,少数机构更是实现了金融科技的对外输出、赋能消费信贷全行业。

简体中文

简体中文