记者 | 王鑫

中基协首次发布代销机构公募基金销售保有规模。

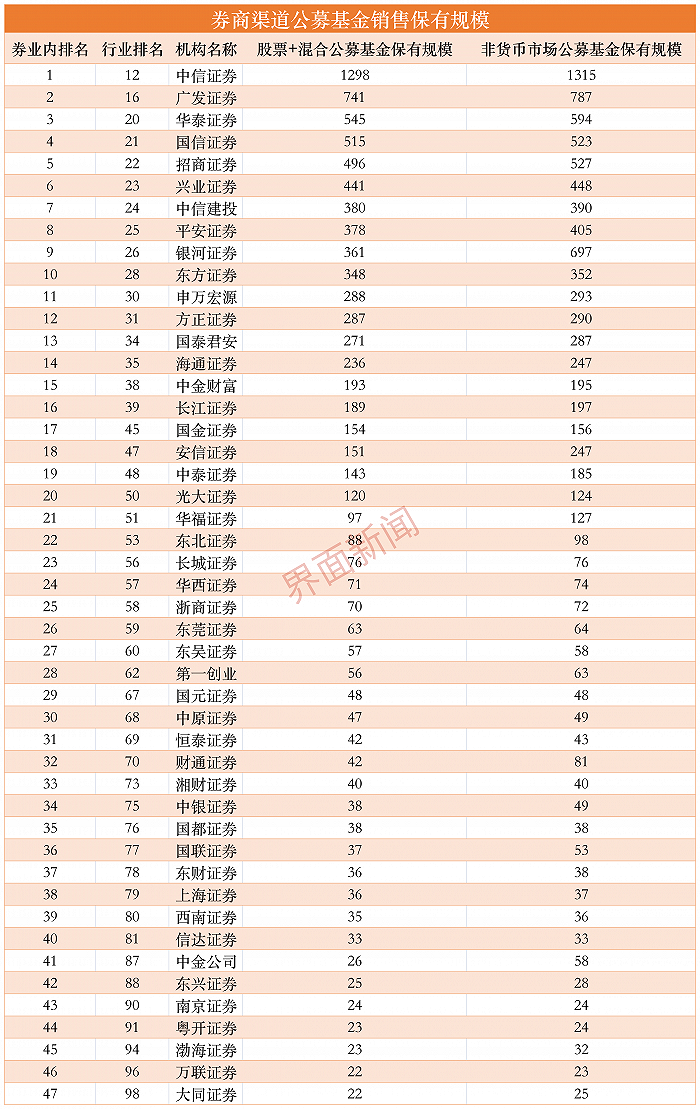

5月13日,中国证券投资基金业协会发布2021年第一季度基金代销机构的公募基金销售保有量规模排名,共有47家券商跻身前100名,数量超越银行类机构,但保有规模不敌银行和第三方代销机构。

上述榜单分为股票+混合型公募基金保有规模、非货币市场公募基金保有规模两类,单位均为亿元。销售保有规模是存量数据,是投资者在银行、券商或第三方代销机构等渠道购买公募基金后尚未赎回的部分。

上榜券商数量超越银行令业内人士颇为诧异,从全行业来看,前100名中,一共有47家券商、31家银行、21家第三方销售机构和1家保险公司。

“在佣金率持续下滑的背景下,券商竞相转型财富管理,无论大小券商,面临的困境都是相似的,转型路径也相似,先从代销业务入手。”北京地区一位非银分析师向界面新闻记者指出。

券商前10名的股票+混合公募基金和非货币公募基金销售保有规模均在300亿以上,前20名的保有规模均在100亿之上,其中“老大哥”中信证券以逾千亿保有规模独占鳌头,广发证券、华泰证券、国信证券和招商证券分列第2至第5位。

与银行业不同,券商机构公募基金销售保有规模集中度较低,券商前5名股票+混合型公募基金和非货币基金公募基金保有规模的市占率(占券商总计保有规模)分别为41%和39%,而银行上述数据均为63%。

前述非银分析师对界面新闻记者表示,券商行业内部的代销格局,除头部几家机构外,其他券商占比相差不大,这与公司的客户储备、业务发力程度、一线人员配置情况等有很大关系。

虽然券商数量超越银行,但销售保有规模和银行及第三方销售机构不在一个数量级。

数据显示,在股票+混合型公募基金销售保有规模中,31家银行合计保有规模达3.32万亿元,21家第三方销售机构合计保有规模为1.21万亿元,47家券商合计保有规模为0.87万亿元。

非货币基金销售保有规模方面,银行系合计保有规模3.78万亿元,第三方销售机构合计保有规模1.79万亿元,券商合计保有规模仅有0.92万亿元。

整体而言,券商销售的公募基金保有规模占比持续提升,中基协披露的数据显示,2019年,券商公募基金销售保有规模占比为7.59%,较2018年提升1.18个百分点。

2020年,一二级市场一派火热,券商基金代销业务再结硕果,中国证券业协会官网数据显示,2020年券商实现代销金融产品净收入134.38亿元,同比增长148.76%,券商销售保有规模或将继续上涨。

值得一提的是,这是监管机构第一次披露各基金代销渠道销售保有规模数据,此前这一数据一直处于“黑箱”之中。

“保有数据披露利于跟踪龙头公司的盈利情况和成长性,行业数据透明度提升。”一位中小券商非银分析师表示,基金代销机构的收入,除了认购费和申购费外,主要以保有贡献的尾随佣金(即客户维护费占基金管理费比例)为主,保有量有望成为未来竞争核心,利于财富管理行业做大做强。

中金公司则指出,基于保有量的排名有助于规范基金销售、抑制“赎旧买新”、优化销售机构考核机制,强化引导居民长期理性投资,在带来资本市场长期资金供给的同时、提升居民投资回报的“获得感”。

受这一数据催化,5月14日,券商板块收涨6.71%,位列行业第一,板块内11家券商涨停,浙商证券、中金公司、光大证券和中信建投等领涨。

简体中文

简体中文