核心要点

蛋壳成功上市,首日资本市场反应谨慎乐观;

整体来说,长租公寓是个高前期投入,需要有耐心看长期收益的业务;

在产业数字化转型的背景下,长租公寓业务上的智能化,也是一个值得长期关注的方向。

长租公寓的上市冲刺又多了一名撞线的选手。

美国东部时间2020年1月17日,蛋壳公寓正式在纽交所挂牌,股票代码为“DNK”。按照发行价,承销商行使超额配售权后,蛋壳公寓总计募集资金超1.49亿美元,市值可达27.4亿美元。

蛋壳公寓首日开盘价为13.5美元,盘中一度下跌至13美元,最终收平于13.5美元。

从第一天的表现来看,相比起去年一众新经济公司频频上市破发的情况,作为2020年第一支中概股,蛋壳公寓首日在二级市场获得的初步反应还算乐观。

那么,长租公寓究竟是不是一门值得长期押注的生意?从蛋壳公寓的招股书中,可以找到一些答案。

高前期投入,拼长期能力

长租公寓在国内整体发展时间不到十年,真正爆发式增长的时间点还是在2015年之后,蛋壳也属于2015年后崛起的重要玩家之一。

相较于传统模式,长租公寓的优势毋庸多言:房东与租客双方均与运营商签约,房源客源都更为稳定,同时在运营商的统一管理下,可以通过标准化流程、提高运营效率降低运营成本,并通过品牌效应降低获客成本,在优化用户体验的同时逐步提升运营商的收入结构及利润空间,可以说是一门典型的长期生意。

因此,对于真正想做好这门长期生意的运营商而言,拿房、装修、获客的大量前期投入都必不可少,要扛得住这一关才能走到整体数据优化的阶段。

从蛋壳公寓的数据上来看,也正是如此。

在此前深响对蛋壳招股书的拆解中,我们提到过,蛋壳公寓主要营收的租金和服务费目前持快速增长的状态:2017年营收6.56亿元,2018年营收26.75亿元。最新数据显示,2019年前10个月的总营收为57.13亿元人民币,较去年同期的19.92亿元增长187%。

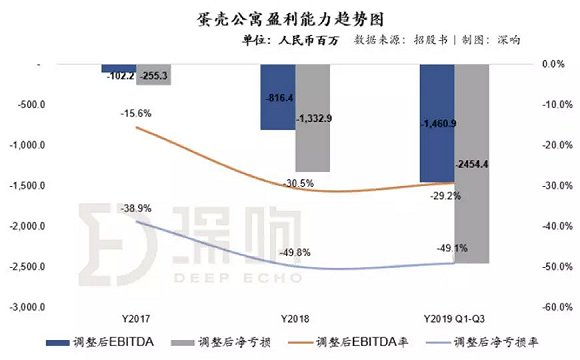

但与此同时,蛋壳2017年净亏损2.72亿元,2018年净亏损13.69亿元;2019年前9个月净亏损25.16亿元,上年同期净亏损8.13亿元,非通用准则下(Non-GAAP)调整后净亏损24.54亿元人民币,调整后EBITDA为负的14.61亿元人民币。

数据表现来看,蛋壳整体尚未盈利的原因之一正是由于其过去两年持续高增长,大量的资源投入到了新城市及新公寓的开发中。截至2019年11月30日,蛋壳公寓管理的公寓数量为432,690间。

过去两年,蛋壳在大规模向新一线城市扩张。截至2019年9月30日,蛋壳公寓已进入北京、深圳、上海、杭州、天津、武汉、南京、广州、成都、苏州、无锡、西安、重庆13地市场,与成立的第一年(截至2015年12月31日,其运营的房间数为2,434间,且全部位于北京)相比,房间数增长了166倍,2015年底至2018年底三年年复合增长率高达360%。

从城市分布来看,在2017年末,蛋壳在北京、上海和深圳的公寓数量占比仍接近90%,而这一比例在过去一年多的时间里持续下降,截止19年9月底,北京、上海和深圳公寓比例仅为50%出头,与其他新一线及二线城市呈现齐头并进态势。

理论上来说,在这样的经营模式下,随着前期配置好的新公寓逐渐投入市场及品牌逐步树立起来,运营商就能逐步看到经营成本的下降。

蛋壳的数据表现目前与这样的趋势也是吻合的:2019年蛋壳整体营收较18年大幅提升,经调整亏损率及经调整EBITDA率均较2018年有所下降。也就是说公司未来在规模效应达到一定程度后,成本费用控制能力实现提升,其盈利能力将逐步改善。

在经营费用方面,公司在2019年前9个月经营费用率为26.7%,相比较2018年呈现下降趋势,这也进一步体现蛋壳在保证扩张速度的基础上,持续提升内部经营效率。

一些更为具体的业务数据也能形成佐证:招股书显示,蛋壳公寓与房东的租约为4-6年,截至2019年6月30日,蛋壳公寓房东续签率为80%,为行业最高水平。结合单间装修投入回本周期12到20个月的数据来看,在正常运转的前提下,一次签约,蛋壳公寓在回本期过后,有1-5年的时间是可以处于盈利期,考虑到房东续签率为80%,因此仅从招股书提供的信息来看,蛋壳公寓的商业模式处于相对健康可控的状态。

下一步增长:持续扩大规模,提升运营效率

上市是一家企业的里程碑,但并不是终点。上市之后,企业更需要关注业务成长性的问题。

对于蛋壳公寓来说,首先就是要继续扩大规模,实现业务的规模效应。

蛋壳公寓四年多的时间,进入全国13城,超43万房间。持续扩张的业务范围提升了蛋壳公寓的品牌效应与行业影响力,让蛋壳公寓得以吸引更多优质的房源,进而能够为租户提供更优质的居住体验,以此构建出业务壁垒,吸引到更多的租户。同时,在业务中积累的经验与数据,又将反哺业务的优化提升,进一步提升蛋壳的竞争优势。

但与此同时,由于前期重投入的模式,在过去几年中长租公寓暴雷的社会新闻也时有出现。所以,在细分市场整体发展潜力充足的情况下,其次就是要修炼内功。

正如「深响」此前在招股书拆解中提到的,蛋壳公寓在提升运营效率上,接下来需要长期关注的有两个方面:首先是如何将租约时间、房东续约率的漂亮数据维持下去,这将极度考验蛋壳公寓团队的运营、管理和服务能力。其次,是要看蛋壳如何基于长租公寓业务拓展多元收入,才是长租公寓未来成长性的最大考验。

从招股书中,也可以看到目前蛋壳在这两方面的战略。

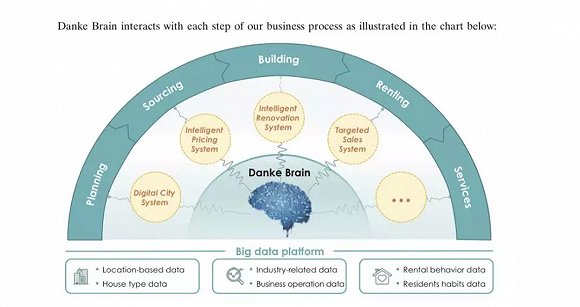

招股书显示,此次IPO所融得的资金主要用途之一就是加强技术实力,发挥蛋壳大脑的作用。蛋壳大脑是蛋壳公寓技术平台的地基。在这套系统中,蛋壳将一个城市划分为多个500*500米的区块,并依据商圈、交通、租金等100多个租房相关维度评估每个区块。而在获取规划数据后,通过定量分析房间的各项维度数据,智能定价系统则会预估最终应向租客收取的租金,并反向推算应向业主支付的租金成本。

除了定价以外,根据介绍,在收房团队与业主沟通交涉前,这套系统还会生成多套交易条款,以提高谈判效率。蛋壳所采用的这套系统每日可做出数万个决定,并在每笔交易中变得越来越智能,降低对个人中介本地知识的依赖,提高业务流程中的自动化、标准化程度。

这与瑞幸通过提高业务流程的自动化程度,进而降低对门店一线人员能力素质的要求,以实现快速扩张的逻辑有一定的相似之处——在通过智能化手段提高业务效率之后,招人、培训、营运等方面的速度都可以加快,同时结合更有效率的收房、获客策略,则能让蛋壳在新一线城市的业务加速运转起来,从而缩短前期投入的阶段,更快进入之后的创收周期。

而在收入多元化上,可以看到基于目前的用户流量入口,蛋壳也开始了对增值服务的探索。包括物联网智能家居、搬家服务、新零售及其他本地服务等,给出的方向则是要“努力成为用户首选的一站式生活方式平台”。这部分收入的增长潜力也值得市场期待。

所以,综上所述,蛋壳公寓想要实现下一步增长,一方面要持续扩大规模,另一方面则要通过好的技术、好的产品、服务、团队执行力,来提高运营效率。在完善的“内功”基础上,再加上增值服务,丰富收入来源,也将加速走向盈利。

美股市场对长租公寓的模式并不陌生,像AVB这样的企业在美股市场上也有不错的股价走势,近期市值已经达到了一个历史高位,市值超过300亿美元。不过,蛋壳还需要回答海外投资者这个模式在国内增长预期的问题,长期教育市场的工作任重道远。

今天国内市场的用户,对于更有质量的居住水平的要求必然是节节攀升的。长租公寓无论是从社会价值、经济效益来说,都是不可或缺的。因此,可以说今天的长租公寓缺的不是未来, 缺的是时间,缺的是耐心。

而对长租公寓参与者自身来讲,打铁还需自身硬。未来长租公寓要实现进一步的增长,还是要在规模扩张的同时做好运营效率的提升,多元化收入来源,在实现盈利的基础上,达成可持续发展的正向循环。

简体中文

简体中文