券商三季报已披露完毕,这一季财季的数据变化比过往更为鲜明。

A股市场三季度成交异常火爆,创业板注册制的推进及资本市场多项重大改革均在三季度开花结果,由此带来证券行业的变化也呈几何级放大。

具体来看,券商三季报五大看点值得重点关注:

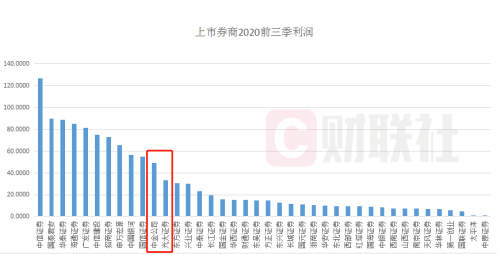

第一,排名前十券商已与非前十券商在盈利能力上拉开距离,从三季报来看,头部券商门槛抬升至“净利润50亿元”,盈利数据来看,头部与非头部距离正在拉开,这也意味着,非头部券商凭内涵式增长,已难追赶头部,超越之路仅有外延式并购一条路可言。

第二,此前合并戛然而止的国联证券与国金证券,三季报力量依然相差悬殊,在经纪、投行、资管、自营等多项业务及整体业绩对比中,国金证券均数倍于国联证券。

第三,投行业务失利的广发证券资管业务异军突起,广发资管业务同比增超六成,收入位居行业第二,仅次于中信证券,净利润高居上市券商第五名。

第四,“投行贵族”中金公司业绩差强人意,净利润排名未进A股上市券商前十,投行收入排名亦非头名,排名为上市券商第四名。

第五,多次被传合并绯闻的主角之一中信建投业绩全面爆发,净利润翻倍,营收增超五成,经纪等各主要业务收入大增,自营收入同比增超一倍。

看点一:排名前十券商与其他券商悬殊巨大,中信证券现“航母”之势

今年前三季,净利润排名前十的上市券商净利润均超过50亿元,前十券商占40家上市券商净利总额的66%,换句话说,前四分之一券商创造了上市券商近七成利润,中信证券净利润是排名倒数17家上市券商总和。

第十一名之后的券商净利润出现断崖式差距,即中金公司与光大证券净利润相差15.81亿元,差值相当于后者净利润的47.77%。而这一情形在半年报披露时并不明显,半年报净利润第十一名的国信证券与第十二名的光大证券相差7.94亿元,差值是后者的36.88%。

作为头部券商的典型代表,中信证券现航母券商轮廓。

自去年监管层提出打造航母级券商以来,“航母级券商”概念被反复提及。究竟什么级别券商可称得上航母级?市场多拿国内券商与国际券商对比,但实际上,从国内券商行业内的对比,亦可“窥一斑而知全豹”。

中信证券总资产迈上万亿门槛。2020年三季度末总资产和总负债分别达1.04万亿元和8603.49亿元,同比分别增长43.15%和52.09%,增速较上半年进一步攀升8.45和11.16个百分点,扩表加快。

净利润方面,中信证券前三季净利润126.61亿元,高居40家上市券商之首,超过第二名国泰君安37.09亿元,相当于后者1.41倍(89.52亿元)。

营收方面,中信证券前三季营收419.95亿元,同样居首,该营收水平相当于第二名海通证券的1.49倍(282.54亿元)。

中信证券的强大在各条业务条线均有体现,经纪、投行、资管、自营四大主营业务中均排名第一名。

经纪业务方面,中信证券今年前三季收入85.35亿元,是第二名国泰君安的1.32倍,国泰君安经纪业务当期收入64.96亿元。

投行业务方面,中信证券收入44.93亿元,超过第二名中信建投13.88%,中信建投投行业务当期收入39.45亿元。

资管业务方面,中信证券收入53.94亿元,超过第二名广发证券14.65%,广发证券资管业务当期收入47.05亿元。

自营业务方面,中信证券收入158.76亿元,是上市券商中唯一一家该项收入过百亿的券商,超过第二名中金公司63.25%,中金公司当期自营业务收入97.25亿元。

与中信证券业绩全面领先同业相比,今年前三季巨额计提减值同样令市场惊讶。

根据公告,中信证券及下属子公司对截至2020年9月30日的各项需要计提减值的资产进行了预期信用损失评估,本期计提各项资产减值准备合计人民币50.27亿元,超过中信证券2019年度经审计净利润的10%。

10月30日晚,中信证券披露了公司信用减值的具体项目,涉及返售金融资产减值准备人民币35.18亿元,计提金额同比增加344.75%,约占今年全部计提总额的七成。

通过对头部上市券商与排名靠后券商对比发现,排名靠后的券商无论通过内生增长或者外延并购,均难以跨越头部与其他券商之间的巨大鸿沟。

看点二:国联与国金业绩相差悬殊,后者各项业务规模是前者数倍

国联证券合并国金证券的进程,一度为市场所热议,“蛇吞象”中“蛇”与“象”今年前三季业绩的对比颇令人吃惊。

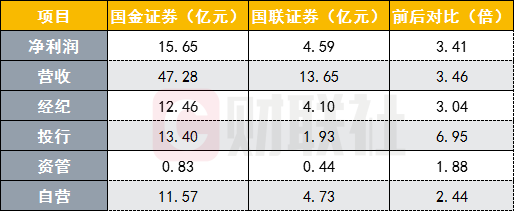

先看两家券商在40家上市券商各项业务中的排名,净利润方面,国金证券第17名,国联证券第38名;营收方面,国金证券第23名,国联证券第38名;经纪业务方面,国金证券第19名,国联证券第36名;投行业务方面,国金证券排名第10名,国联证券第34名;国金证券第31名,国联证券第35名;自营业务,国联证券第26名,国金证券第34名。

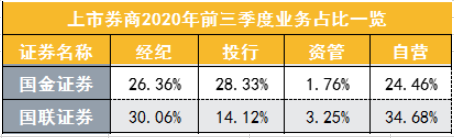

具体来看各项业务对比,今年前三季度,国金证券净利润15.65亿元,是国联证券3.41倍;国金证券营收47.28亿元,是国联证券3.46倍;国金证券经纪收入12.46亿元,是国联证券3.04倍;国金证券投行收入13.40亿元,是国联证券6.95倍;国金证券资管收入0.83亿元,是国联证券1.88倍;国金证券自营收入11.57亿元,是国联证券2.44倍。

各项业务增速方面,今年前三季度,国金证券净利润同比增速78.41%,营收同比增速62.82%;国联证券净利润同比增速下滑3.92%,营收同比增13.01%;经纪业务方面,国金证券同比增42.75%,国联证券增43.22%;投行业务方面,国金证券同比增172.08%,国联证券同比增41.53%;资管业务方面,国金证券同比增17.54%,国联证券同比增23.85%;自营业务方面,国金证券同比增44.90%,国联证券同比增44.56%。

国联证券与国金证券还能否合并?两家券商10月12日公告重组终止,坊间普遍猜测这次重组流产,可能和市场对内幕交易的质疑以及舆论和监管的高压有关。两家券商在当时公告称“公告披露之日起1个月内不再筹划重大资产重组”,今天10月12日,距离上述公告所述内容时间点还有十天,相关事项的进展值得后续关注。

看点三:广发证券投行业务萎缩VS资管业务爆发

令人赞叹的是广发证券,净利润排名第五仍处于强势排名,投行业务被禁致收入萎缩,资管业务表现强势。

今年7月中下旬,广发证券遭到监管层处罚,其中处罚重点之一是暂停半年保荐机构资格,同时暂停1年债券承销业务资格。

受此影响,今年前三季度,广发证券投行业务收入5.94亿元,同比下降33.25%,在40家上市券商中,排名第20名,去年同期排名第10名。

单独看第三季度,广发证券投行业务今年第三季度实现收入1.73亿元,同比下降53.07%。

收入占比方面,投行收入仅仅占2.77%,经纪、资管、自营收入占比均在两成以上,分别占比23.42%、21.97%、29.30%。

广发证券资管业务在今年前三季持续爆发,相关收入47.05亿元,同比增速高达65.23%,上市券商排名由半年报时的行业第5名攀升至第2名,仅位于中信证券之后。

看点四:刚回A的中金净利润排名未进前十,投行排名第四

投行业务名声在外的中金公司,11月2日A股上市,在与已上市的券商业绩较量中,表现并不出众。

净利润方面,中金公司今年前三季度实现净利润48.91亿元,上市券商中排名第11名;营收168.01亿元,排名第9名。

具体来看四大业务情况,中金公司今年前三季实现经纪业务收入34.57亿元,排名第11名;投行收入33.7亿元,排名第4名,位于中信证券、中信建投、海通证券之后;资管收入5.74亿元,排名第14名;自营收入97.25亿元,排名第二。

从业务收入占比来看,中金公司今年前三季度第一收入贡献为自营业务,占比高达57.88%,经纪、投行、资管收入占比分别为20.57%、20.06%、3.42%。

由此来看,为业内所熟知的中金公司投行业务差强人意。

看点五:一路狂飙中的中信建投,四大业务全面爆发

今年上半年,中信建投整体及各子项业务均有突飞猛进的进展。

净利润方面,中信建投今年前三季度实现净利润74.91亿元,同比增96.11%,排名第6名;营业收入158.59亿元,同比增63.55%,排名第12名。

经纪业务方面,中信建投今年实现收入35.30亿元,同比增61.11%,排名第10名;投行业务收入39.45亿元,同比增50.72%,行业排名第二,仅次于中信证券;资管业务收入6.58亿元,同比增20.39%,排名第11名;自营业务收入60.85亿元,同比增104.06%,排名第7名。

如何看券商三季报及当前萎靡不振的券商股股价?中航证券认为,从三季报表现看,券商板块业绩表现符合预期,2020全年业绩极大概率历史上仅次2015年,目前板块低迷主要是由于外在因素,而非基本面,国外疫情、美国大选以及流动性预期等不确定性导致当前市场风险偏好低落。

中航证券研报称,10月31日金融委会议提出,“增强资本市场枢纽功能,全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重”,表明资本市场后续改革力度还要持续加大,券商板块基本面将持续向好,把握改革红利带来板块长期投资机会,从估值业绩匹配看,三季报公布后部分券商由于本轮回撤出现交易性机会。

简体中文

简体中文