2019年,风电企业在抢装潮中奔忙。风电市场公开招标量升至历史最高点。

据界面新闻记者综合风电开发商电子商务平台,以及公开招标网站的信息不完全统计,2019年,中国风电市场公开招标量达6838.29万千瓦(不包含民营企业未公开招标数据),较2018年的3350万千瓦增长2倍,较2017年的2720万千瓦增长2.5倍。

其中,陆上风电市场公开招标量为5216.91万千瓦,是2018年的近2倍,占总招标量的76.29%;海上风电市场公开招标量为1621.38万千瓦,是2018年逾3倍,占总招标量的23.71%。

风电项目的完整建设周期包括核准、招标、吊装、并网四个流程。招标量是风电行业的先导指标,开发商多以公开招标的方式进行。

招标量攀升至历史高位,意味着风电市场正进入景气期。

平价上网将于2021年全面来临,2019-2020年成为风电抢装的窗口期。为在平价之前锁定高电价,风电开发商涌入抢装大潮,拉动风电招标量的攀升。

2019年5月,国家发改委下发《关于完善风电上网电价政策的通知》,对风电政策作出调整,将陆上和海上风电项目电价由标杆上网电价调整为指导价,作为企业申报上网电价的上限。

政策明确,2018年底之前核准的陆上风电项目,2020年底前仍未完成并网的,以及2019年1月1日-2020年底前核准的陆上风电项目,2021年底前仍未完成并网的,国家将不再补贴。

风机的交付周期一般为1-1.5年。对于陆上风电而言,2019年进行公开市场招标,才能在2020年赶上最后的抢装窗口;对于海上风电,尽早开发布局,则为了在平价政策靴子真正落地之前抢到高补贴电价。

除政策因素影响外,随着“三北”特高压输电外送通道的持续投运,以及弃风限电的改善,“三北”地区装机也在恢复性增长。此外,中东部风电建设节奏步入正轨,海上风电的规模化开发,也使风电开发空间扩大。

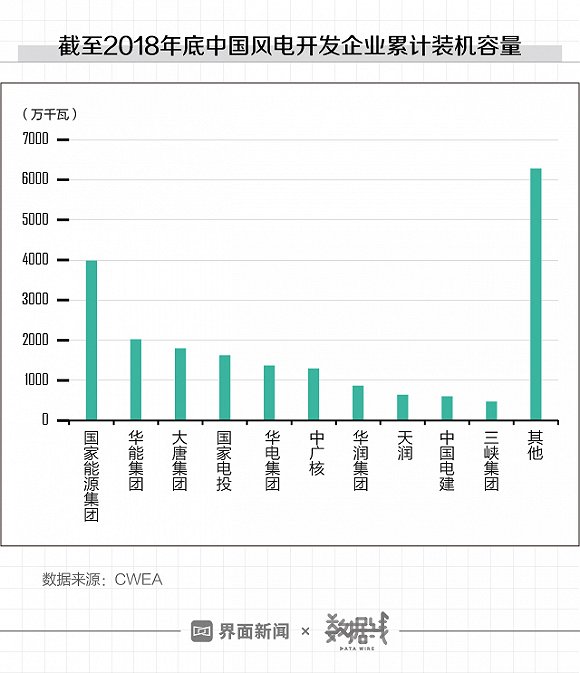

目前,国内风电开发商仍以“五大电力”及华润电力(00836.HK)、中国广核集团有限公司(下称中广核)和中国长江三峡集团有限公司等国企为主力。“五大电力”指的是国家能源投资集团有限责任公司(下称国家能源)、中国华能集团有限公司(下称华能集团)、国家电力投资集团有限责任公司(下称国家电投)、中国华电集团有限公司和大唐集团有限公司。

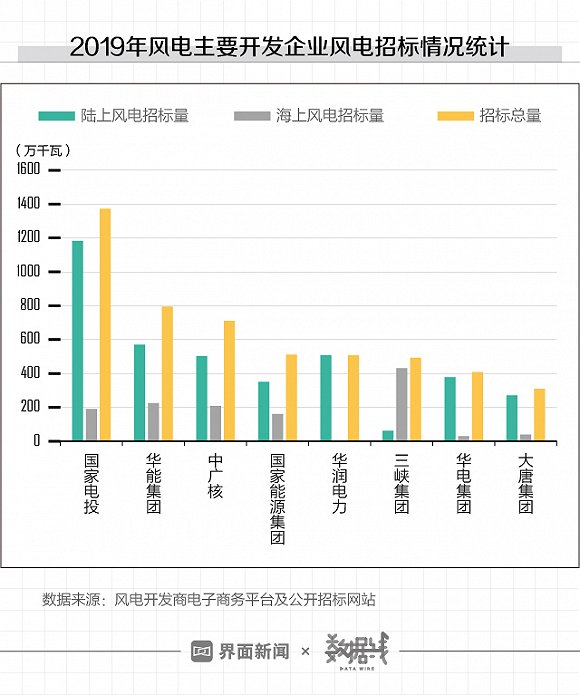

据界面新闻记者统计,在这八大风电开发商中,招标量排名前三的分别为国家电投、华能集团和中广核。

风电招标量可以折射出开发企业的风电开发力度,以及实力水平。

开发商凭借资质与风电投资能力、技术水平、设备先进性、实施方案以及上网电价优势等多项因素,通过竞争拿到风电开发项目,在获得风电核准后的约六个月内,办理开工手续,同时进行设备招标。

2019年,国家电投风电总招标量达1371.61万千瓦,较上年增长超过5倍,位列八大开发商之首。

其中,陆上风电招标量1181.61万千瓦,海上风电招标量190万千瓦。

2018年,国家电投的风电招标总量在这八大企业中排名第四。

国家电投是最早投入风电平价大基地的开发商之一,凭借全球规模最大的单一陆上风电基地——乌兰察布600万千瓦陆上平价项目,成为2019年陆上风电招标量最大的开发企业。

随着海上风电的规模化开发,国家电投对海上风电也保持了较高的投入。

受到乌兰察布风电大基地项目带动,以大基地建设为主要形式的北方风电市场正快速增长,“三北”各大风电基地开发的节奏加快。

据界面新闻记者梳理,2019年,内蒙古启动了12个风电大基地项目,装机量达2340万千瓦。

据金风科技(002202.SZ)统计数据显示,2019年,国内风电大基地项目预计总规模2500万千瓦,“三北”平价资源成为大型能源央企争相争夺的目标。

一位不愿具名的风电整机企业人士告诉界面新闻记者,2019年上半年,国家电投的风电招标仍是批量性的挂网招标,对招标项目进行集中审核,之后,为开发更多项目,二级公司只需报到集团就可进行招标。

招标量紧跟国家电投之后的,是华能集团。其由2018年的第五位跃升至2019的亚军。

2019年,华能集团风电招标量达795万千瓦,其中,陆上风电570万千瓦,海上风电225万千瓦。

上述风电整机企业人士告诉界面新闻记者,华能集团2019年的电力开发力度明显向风电倾斜。

华能集团提出2019年实现新能源三个“500万千瓦”的计划,并“保5争8”,即开工500万千瓦、建设500万千瓦、并网500万千瓦,力争全部达到800万千瓦。

据界面新闻记者了解,华能集团2019年的“保5争8”目标已基本完成,2020年的目标预期量或超过千万千瓦。

2019年年初,华能集团提出“两线”、“两化”战略。“两线”即北线和东线,分别指“三北”地区和东部沿海省份。华能集团计划,在“三北”地区以特高压送出通道起点为依托,布局风光煤电输用一体化大型清洁能源基地;在东部沿海省份,着力打造投资建设运维一体化的海上风电发展带。

相较于陆上风电,华能集团在海上风电的投入力度更大。2019年,华能集团的海上风电招标量仅低于三峡集团。

2019年5月,华能集团与江苏省政府签约,投入1600亿元打造华能江苏千万千瓦级海上风电基地,至今已落实115万千瓦海上风电资源。

上述风电整机企业人士表示,华能集团也是抢装潮中反应最迅速的风电开发企业。2019年上半年,华能集团的风电项目开工建设项目是上年的19.5倍。

据界面新闻记者梳理,2019年3月,华能集团进行了21次陆上风电集中挂网招标,招标总量为186.6万千瓦。

为锁定更多的高电价风电项目,华能集团还将风电招标权利下放给了二级省公司,省公司可以跨省开发风电项目。

为锁定产能,华能集团则提前对整机企业预付了部分货款。“风电机组出货前,整机企业就能拿到七成的货款。”多位风电整机企业人士告诉界面新闻记者。

2019年,中广核风电总招标量为710.02万千瓦,在各大风电开发商中排名第三。其中,陆上风电招标501.82万千瓦,海上风电招标208.2万千瓦。

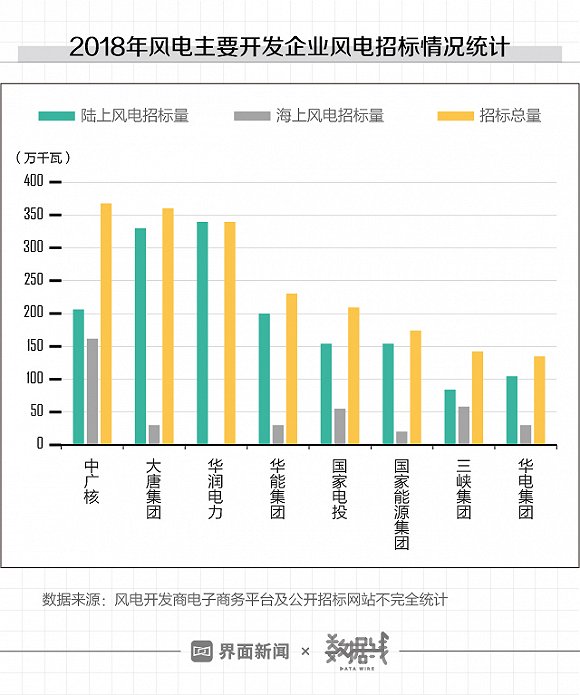

2018年,中广核的风电总招标量为各大开发商之首。

中广核在“三北”大基地的投入力度逼近国家电投集团,先中标了300万千瓦内蒙古乌兰浩特兴安盟平价风电项目,后斩获200万千瓦内蒙古乌兰察布化德县风电平价基地项目。

2019年,中广核的海上风电招标量有所增加,但位次下降至第三。2018年,其海上风电招标量达161.6万千瓦,是海上风电招标量最多的开发商。

风电招标量排名第四的是国家能源集团。

界面新闻记者统计数据显示,2019年,国家能源集团风电招标量为512.11万千瓦,为2018年的3倍。其中,陆上风电351.71万千瓦,海上风电160.4万千瓦。

华润电力2019年的风电招标总量为507.31万千瓦,全部为陆上风电招标。

2018年,华润电力的陆上风电招标量位列第一。2019年,其陆上仍保持较高的招标力度,但因海上风电并无增量,其招标总量排名从2018年的第三位跌落至今年的第五位。

三峡集团的海上风电储备量最大,因此成为2019年海上风电招标量最大的开发商。

2019年,三峡集团总招标量为492.2万千瓦,位居第六位。其中,海上风电招标量430.2万千瓦,占总招标量的87%。

2019年,华电集团风电总招标量为407.73万千瓦,位居第七位。其中,陆上风电招标377.73万千瓦,相较2018年有所攀升,海上风电招标30万千瓦,与2018年保持一致。

在这八大主要开发商中,只有大唐集团2019年的风电招标量不升反降。

2019年,大唐集团风电招标总量309.95万千瓦,同比减少近两成。其招标总量在这八家开发商中处于末位。

其中,大唐集团框架招标量为260万千瓦;公开挂网招标中,陆上风电招标量为9.95万千瓦,海上风电招标量为40万千瓦。

2018年,大唐集团的风电招标总量360万千瓦,在八大开发商排名第二,仅低于中广核。

据界面新闻记者获悉,大唐集团的招标方式与其他开发企业不同,对外进行的公开招标量较少,而以框架招标为主,即集团层面确定招标情况,2018年就锁定了2019年的招标容量、招标机型与机组价格。

“框架采购相当于进行一大批项目的集中采购,排名前三的整机企业进入框架招标,给开发商供货。整机企业在中标后还需进行二次优化,然后再定标。”一整机企业的产品经理告诉界面新闻记者。

“2019年风电机组价格走高,三季度,3兆瓦级别机组的投标均价达3900元/千瓦,甚至出现4500元/千瓦的高价,但大唐集团仍执行2018年不到3000元/千瓦的框架招标价格,整机企业不愿意给大唐集团供货。”据一位对接大唐集团的风电整机企业人士告诉界面新闻记者。

Wind资讯披露的电源工程投资数据显示,2019年前三季度,风电电源工程投资累计完成598亿元,同比增长73%。这意味着,风电行业进入赶工期、抢进度的开工建设加速期。

但据上述人士表示,因内部调整、开工批复停整,大唐集团2019年前八个月的新增并网装机速度明显趋缓。

2019年的风电招标量达到历史高点,那当年的风电新增装机情况会如何呢?

另一风电整机企业陆上风机销售部门的人士对界面新闻记者表示,从招标到并网存在约三个季度的时间周期,2019年的招标量不会在当年的装机量中快速凸显。

该人士介绍,2019年的风电新增装机,多为2018年及2019年上半年招标的项目。因此,2019年的风电招标量虽然攀高,但全年的新增装机量并不会同步大幅飙增。

国家发改委能源研究所可再生能源发展中心副主任陶冶,在全国大型风能设备行业年会上表示,2019年风电新增装机量同比增长约25%。

2018年,全国风电新增风电装机量2059万千瓦,据此测算,2019年风电新增装机量为2573.75万千瓦。

值得注意的是,招标项目只有在节点时间内顺利并网发电才能够兑现高电价,但并非所有的招标项目都能顺利转化为并网量。

一风电整机企业管理层人士告诉界面新闻记者,对于陆上风电而言,2020年难以建设完成的项目,开发商将根据项目开工的情况进行取舍,停止或将部分项目转为平价项目。

该人士称,对于海上风电而言,如若抢不到0.85元/千瓦的高电价,延长并网时间一年,电价将下调0.05元。目前,0.75元/千瓦是可以承受的较低电价。海上风电项目若能在2023年前实现并网,开发商仍能实现较为可观的收益。

但也有另一风电整机企业人士持不同的观点。该人士称,抢装潮对投资海上风电的开发商而言,风险较大。海上风电受供应链产能薄弱掣肘,施工装备不足、建设天气窗口期短,且并网手续繁冗及消纳有限。这将对海上风电抢装量较大的三峡集团和中广核等开发商形成并网压力。

简体中文

简体中文