记者 | 王鑫

凭借自营投资业务、投资银行业务和经纪业务在2020年的优异表现,中信建投证券2020年营业收入和归母净利润均大增逾7成。

3月31日晚发布的2020年财报显示,中信建投在报告期内实现营业收入233.51亿元,同比增长70.53%;归属于本公司股东的净利润为人民币95.09亿元,同比增长72.85%。

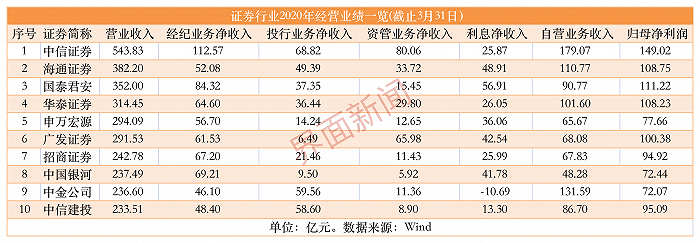

中信建投营业收入重返行业前10。截至3月末,已经有28家A股上市券商披露了2020年度报告或业绩快报,据界面新闻记者统计,中信建投的营业收入暂居行业第10,归母净利润排名第6,上述两项指标在2018年分列行业第9和第10位,在2019年分列第13和8位。

从主营业务板块来看,2020年,中信建投自营投资业务、投行业务和经纪业务“三驾马车”驱动业绩长虹。财报显示,上述三项业务2020年分别实现86.7亿元、58.6亿元和48.4亿元,占营收的比重分别为37.1%、25.1%和20.7%。累计贡献度超过8成。

投行业务方面,中信建投2020年度股权融资和债权融资均位居行业第二,其中,IPO业务加冕行业榜首。

Wind数据显示,中信建投全年完成股权融资项目68单,主承销金额人民币1618.78亿元,其中IPO发行项目家数和主承销金额均位居行业第1名,在2020年A股融资额前十大IPO公司中,中信建投保荐承销的项目占5家,包括京沪高铁、金龙鱼、奇安信、恒玄科技、中芯国际等。债权融资方面,中信建投2020年完成主承销项目2378只,主承销金额12112亿元。

自营投资业务收入增速达97%,接近翻番。中信建投称,股票交易方面,2020年,公司通过灵活的仓位配置和持仓结构调整,把握了市场的结构性机会,取得了较好的绝对收益;固收业务方面,综合运用现券与各类衍生产品管理头寸,在低回撤的基础上,资产收益率远超市场平均水平;2020年,公司场外期权业务新增规模人民币2464.85亿元,同比增长25.01%,收益互换新增规模人民币410.48亿元,同比增长257.47%。

在资本市场景气度带动下,券商经纪业务在2020年实现大爆发,具体到中信建投,截至报告期末,公司代理股票基金交易额人民币12.93万亿元,市场占比 3.31%,同比增幅 13.68%;销售标准化产品1114亿元,代理销售金融产品净收入市场份额4.21%,同比增幅39.40%,位居行业第8名。

相较于上述三项业务,公司资管业务和信用业务收入贡献度不足,增速也稍显逊色。报告期内,资管业务和信用业务分别实现收入8.9亿和13.3亿,同比增长12.7%和-14.7%。

截至报告期末,中信建投受托管理资产规模人民币4902.82亿元,位居行业第7名,其中主动管理型受托资产管理规模人民币3366.61亿元。

2020年,中信建投两融业务实现利息收入28.7亿元,同比增长46.4%,位居行业第10;买入返售金融资产利息收入为8.1亿元,同比下降33.7%。截至报告期末,公司融资融券余额人民币551.52亿元,同比增长88.34%,公司股票质押式回购业务本金余额人民190.50亿元。

利润分配方面,中信建投拟每10股派3.75元,现金分红总额达29.1亿元,占今年归母净利润31.83%。

简体中文

简体中文