随着美股财报季在本周开始展开,美国各大银行纷纷披露一季报。截至周三公布的财报显示,全美七大银行的拨备高达270亿美元,这是金融危机以来的最高水平。但业内人士指出,这还只是一个开始,等待这场因疫情引起的经济危机尘埃落定之时,银行业的损失将远不止于此。

荷兰合作银行(Rabobank)表示,这可能是有史以来最严重的经济衰退,虽然从银行股业绩来看,要体现在报表内似乎还需要一段时间。

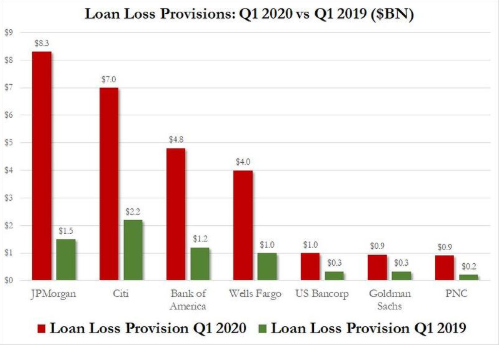

截至周三,摩根大通、花旗、美国银行、富国银行、美国合众银行、高盛和PNC陆续公布第一季报告,七大银行的拨备共计270亿美元左右,这是去年同期的四倍,亦是金融危机以来的最高水平。

其中摩根大通提取的贷款损失拨备达83亿美元,花旗达70亿美元,美国银行为48亿美元,富国银行为40亿美元;而高盛的商业银行业务相对较小,其提取的拨备只有9亿美元。

但目前这些拨备只是基于银行的预测,没有一家银行知道自己的情况会有多糟,因为一季度违约和减记实际情况没有多大变化。

按资产计全美最大的银行——摩根大通首席财务官詹妮弗.皮耶普扎克(Jennifer Piepszak)在业绩会上表示,这是自金融危机以来摩根大通设定的最大规模的贷款损失准备金,是基于一个假设,即美国第二季度的失业率将“超过10%”。

“经济学家的最新观点是,第二季度失业率将达到20%,并将在下半年恢复。”她预计,摩根大通可能需要为下一波贷款违约潮投入更多的准备金。

她指出,“在接下来的几个季度中,拨备增长的总量可能会比我们在第一季度中所提取的总量明显要高,当然这取决于经济复苏的程度。”

现实情况是,过去六周,抵押贷款延期申请已经增加了150%,这意味着违约风险大大提升,而之后大量坏帐还可能来自信用卡业务,因为美国的失业人数正在暴增。

所以,现在大家所要关注的不是目前这270亿美元拨备,而是未来这个拨备或者实际损失将达到什么高度?

简体中文

简体中文