“搞一个产业,遇到周期性的变化你可能就死了;搞两三个产业的,可能还有回旋余地,这个不行那个行。我不主张大型民营企业只搞一个产业,把鸡蛋放在一个篮子里。”

傅军向来崇尚多元化的投资策略,从商三十年,其一手打造的新华联集团已涉足文旅与地产、石油、投资、金融、陶瓷、酒业等多个产业。

而在众多的产业板块当中,傅军最偏爱文旅。

近日,新华联文旅因延迟披露年报等事宜获深交所关注。5月5日,该公司在回复深交所的关注函中表示,因新冠疫情影响及审计机构人员流动,公司延期披露年度报告。

与此同时,新华联还补充说明了控股股东资金链紧张、关联公司2.8亿元债务逾期、董事会及高管等成员离职对公司年报审计造成的影响。

事实上,因高管涉案被调查、10亿债务违约、股份遭司法冻结.....自去年下半年开始,新华联文旅就因接连不断的负面消息陷入了舆论的风口浪尖,傅军依靠金融杠杆一手构筑起的文旅帝国摇摇欲坠。

傅军的诗与远方

傅军是个典型的湖南商人,“恰得苦、霸得蛮、耐得烦”是他对自己的评价,更是其对新华联的评价。

1957年出生的傅军在26岁就担任了湖南省醴陵市外贸局局长、党组书记。正当在体制内顺风顺水之时,1990年,他却毅然辞去公职,去追逐自己的“诗和远方”。

“那个时候机会多,我们‘下海’后是逮住什么就做什么,没有想那么多。”

弃政从商的傅军远赴马来西亚创立了华联贸易公司,做起了国际贸易的行当。1992年,随着沿海经济热潮的迭起,傅军发现了新的商机,那一年,他从马来西亚移师国内,决意在房地产市场放手一搏。

傅军在房地产的起点是广西北海,凭借着对时政的敏感和多年商场打拼的经验,他在第一站就获得了丰厚的利润,随后又将地产业务布局至湖南、北京、河北、安徽等地。

2011年,新华联旗下的地产板块公司借壳圣方科技成功上市,并更名为新华联不动产股份有限公司。

进入2012年,随着住宅市场逐渐饱和,旅游地产成为了房企眼中的另一个风口。那些年,越来越多的开发商向文旅地产转型,新华联亦是其中之一。

“新华联正在转型,特别是加大文化旅游项目、度假项目的投资”,彼时,傅军就曾表示,希望通过转变发展方式,给企业带来新的成长空间。

据悉,新华联文旅的第一个项目——长沙铜官窑古镇于2013年正式签约,而傅军亦开始为其文旅帝国添砖加瓦。

随后,新华联陆续签约、收购了芜湖鸠兹古镇、西宁童梦乐园、四川阆中古城等20余个文旅项目,并于2016年正式更名为新华联文化旅游发展股份有限公司。

根据该公司2019年中期披露的数据显示,文旅项目的预计总投入超过502亿元,期末投资总额达到166.22亿元,去年十月,傅军还表示,未来三年,新华联将在四川至少投资200亿元。

文旅地产败局

然而,傅军在文旅地产的投入与产出并不成正比,这种大手笔的投资反而让新华联文旅陷入了资金的泥潭。

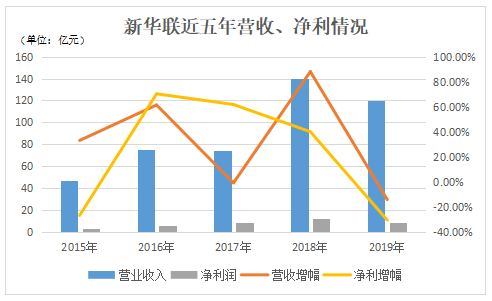

根据最新的数据显示,2019年全年,新华联实现营业收入119.88亿元,较上年同期下降14.37%;实现利润总额13.98亿元,同比下降26.31%;实现归属于上市公司股东净利润8.21亿元,较上年同期下降30.80%。

而2020年第一季度,受新冠疫情影响,新华联的业绩进一步下滑。数据显示,前三月,新华联录得营业收入3.49亿元,同比下滑61.10%;归属于上市公司股东的净利润亏损3.3亿元,同比下降4309.66%。

数据来源:企业财报、观点指数整理

事实上,作为较早布局文旅的房地产企业,新华联在转型文旅以后,业绩并未出现较大的起色。

2015年,新华联实现营收46.56亿元,同比上升33%,实现净利润3.08亿元,同比下降27.03%。随后,2017年,该公司录得营收74.41亿元,同比下降-0.99%,同期录得净利8.48亿元,同比上涨61.8%。2018年,新华联的营业收入首次突破百亿,达到140.01亿元,净利润为11.86亿元。

对新华联而言,这已经是近些年来最亮眼的成绩单,但在营收动辄三千亿、四千亿的房地产行业当中,这一数值也仅仅是零星几点。与同样专注文旅的华侨城相比,新华联仅百亿的营收数据,也只达到前者的五分之一。

与此同时,转型近八年时间,房地产销售收入仍然是新华联的业绩贡献“主力军”。据悉,在2019年以前,在新华联的主要收入来源当中,商品房销售收入占比达到80%以上,去年中期,新华联的商品房销售收入录得19.75亿元,占总营收的60.38%,以文旅业务收入为主的其他收入则录得12.95亿元。

截止目前,新华联文旅仅有四个大型文旅项目投入运营,其中包括2013年陆续投入开发的长沙铜官窑古镇、芜湖鸠兹古镇,以及2018年并购而来的四川阆中古城、2019年8月正式开业的西宁童梦乐园。

这也就意味着,过去这些年,傅军大手笔投资的文旅项目依旧无法带来同等的回报,更无法为其的商业帝国添砖加瓦。在这种情况下,傅军唯有依靠金融杠杆的方式来铸就他的文旅堡垒。

根据新华联公布的2019年主要经营业绩报告,去年全年,新华联借款收到的现金为139.38亿元,而偿还债务和利息的金额为168.9亿元,取得的现金尚不足以覆盖债务。

金融杠杆反噬

主营业务发展乏力,过去几年,傅军主要依靠金融杠杆来推高资产,但以这种模式攻城建塔往往存在根基不稳的弊病。

去年下半年开始,杠杆的反噬效应快速显现,新华联文旅接连传来债务违约与断臂求生的消息。

2019年12月,新华联的关联财务公司2.8亿元同业拆借资金逾期,今年3月,新华联文旅10亿中期票据不能按期足额兑付本息,构成实质性违约。

与此同时,截止2019年年末,该公司的总负债为433.44亿元,资产负债率为81.67%,净负债率为224.28%。

短期债务方面,新华联文旅期内的短期借款、应付票据及应付账款、一年内到期的非流动负债分别为15.85亿元、77.56亿元和67.91亿元,合计约为161.32亿元,而同期,而该公司的货币资金仅为49.18亿元,显然无法覆盖到期债务。

为了维持杠杆的平衡,傅军频繁出售旗下资产来缓解偿债压力。

据媒体消息显示,自2018年开始,傅军先后将所持的宁夏银行13.53%股权和大兴安岭农商行18%股权挂牌出售,转让底价合计18亿元。

2019年上半年,傅军又继续北京银行4.86%股权,套现约60亿元。去年中期,新华联及其一致行动人长石投资更是退出了万达影视股东行业,以套现筹钱。

2020年开年,傅军又以13.39亿元的低价转让辽宁成大5.18%股份,而后者涉及医药医疗业务,近期受疫情影响,该公司受到资本市场的青睐,且有意分拆成大生物冲刺科创板。

彼时就有分析人士表示,按照当初16.9亿元的买入价格,新华联此次的交易净亏3.51亿元,且辽宁大成后续的发展潜力较大,新华联此时清仓大抵是为了应对流动性危机的不得已举动。

除了“卖卖卖”,傅军还通过质押股权的方式回笼资金。根据新华联的最新公告,其控股股东新华联控股所持有的公司100%股权被司法冻结。

事实上,在资本市场上,当发债主体出现债务违约的情况,债权人为了保全资产可以向司法机构申请冻结质权人所质押的股权,这也就意味着傅军有可能因为杠杆的反噬作用失去其一手建造的文旅帝国。

简体中文

简体中文