三季度猪周期高位期间,生猪养殖企业趁势增加销量,致猪企三季度利润全面增长,多家企业利润增幅远超100%,但随着生猪存栏量恢复增长,猪价进入下行周期,猪企业绩面临压力。关于周期下行,多家猪企公司人士表示,猪价不可能马上跌破10元,仍会有一两年高利润时期,另外,多家猪企开始布局扩张屠宰业务,试图通过全产业链熨平周期波动。

猪产业链业绩亮眼

截止10月30日晚间,12家生猪养殖企业三季报已全部披露,除温氏股份、新希望增幅35.44%、65.54%外,其余10家企业前三季度业绩增幅均超过100%。其中天邦股份与正邦科技分别增长235.53倍与107.11倍,牧原股份、傲农科技、金新农前三季度业绩增幅为14.13倍、11.41倍与8.30倍。

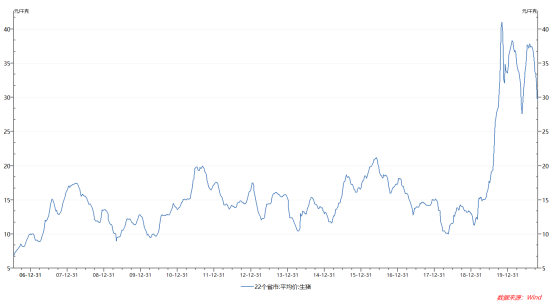

在各大猪企业绩大涨背后,是我国史上最强猪周期带来的超高猪价。Wind资讯数据显示,2019年之前,我国生猪平均价最高点为2016年的21.20元/公斤,2019年11月1日,我国生猪平均价上涨至40.98元/公斤,2020年猪价在25元/公斤至40元/公斤之间徘徊。

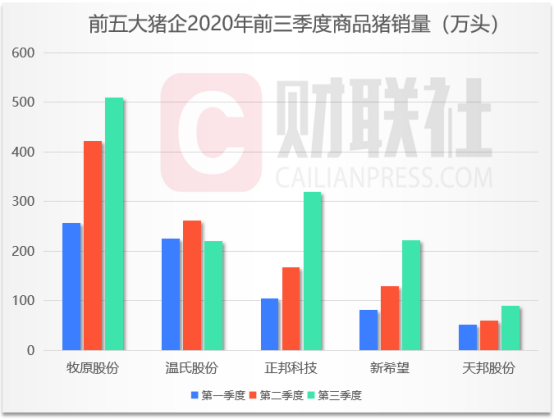

高猪价期间,各大猪企在2020年三季度出栏量大幅增长,进而充分享受周期红利,量价齐升。销售数据显示,2020年第三季度,牧原股份、温氏股份、新希望、正邦科技、天邦股份五大猪企平均出栏量分别为170万头、73.31万头、106.65万头、73.82万头与30.19万头,分别较上半年月均出栏量增长25.35%、-9.60%、134.79%、108.65%与61.76%。

不过,高猪价支撑正在减弱,此轮高猪价由生猪存栏量大幅下降引发,中国政府网数据显示,2019年10月,我国生猪存栏量降至1.91亿头低位,此前数年存栏量大多维持在3.5亿头至4.5亿头之间。

随着补栏产能逐步释放,生猪存栏逐步恢复。农业部数据显示,自2020年2月,生猪存栏量开始连续环比增长,至8月份已连续7个月环比增长,7月份,生猪存栏同比数据亦开始出现正增长。

产能逐步恢复时,生猪价格也开始走弱,国内猪价自8月初开始下行,至10月底已连跌两个多月,wind资讯数据显示,22省市生猪平均价自8月7日的37.83元/公斤下跌至10月23日的29.68元/公斤,跌幅21.54%。

猪市仍有利润空间

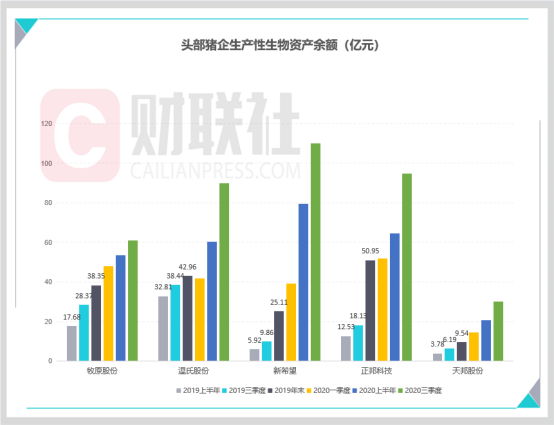

猪价逐步进入下行周期,但猪企仍在继续扩大养殖规模。财务报告数据显示,三季度末牧原股份、新希望、温氏股份、正邦科技、天邦股份生产性生物资产分别增长13.57%、38.41%、48.80%、46.68%、44.78%。生产性生物资产包括产母猪与种公猪,按生猪繁育周期推算,三季度生产性生物增长,意味着在2021年三季度之前,猪企出栏量仍将保持较高增速。

对于下行期扩张,某养殖行业上市公司人士告诉财联社记者:“猪价长周期是向下的,但不会直线下跌,中间会有涨有跌、波动下行,真正恢复到以往的底价区,预计需要到2022年。”

另一养殖行业人士也认为:“现在生猪存栏量虽然在逐步恢复,但预计不会太快,第一是北方地区存栏恢复了七八成,南方存栏量在五六成左右,恢复需要时间周期,第二是这轮补栏产能有相当一部分来自商品代三元猪留种,其生殖性能与二元种猪繁育存在差距。”

关于猪价与养殖产能扩张安排,上述公司人士表示:“猪价虽然下降,但未来猪价也不会一下掉到10元/公斤以下,期间利润还是很高的,一两年之内,扩张产能还会有比较好的盈利。”据卓创资讯统计,猪价在29元/公斤左右时,自繁自养头均养殖利润仍在1370元左右。

抢收最后一两年红利之外,通过扩张下游屠宰以熨平周期波动,也成为众多猪企选择。

据悉,牧原股份正在大力拓展屠宰产能,规划产能达2000万头,2019年双汇屠宰量仅为1320万头。此外,上半年温氏新增屠宰产能300万头,未来屠宰规模将与养殖产能相匹配,正邦科技也表示将有序发展屠宰业务。

上述养殖行业人士认为,一方面生猪为屠宰行业原材料,生猪供给过剩时,屠宰场的议价能力比较强,猪企有自己的屠宰场,可提升抗风险能力,另一方面,往往猪价高时屠宰利润低,猪价低时屠宰及肉制品加工的利润能有一定保证。

对于屠宰产能布局,牧原股份董秘秦军曾对财联社记者表示:“现如今屠宰业务确实已经展现出了不一样的战略地位和盈利前景。”

简体中文

简体中文