继马上消费金融公司后,又一家消金公司宣布启动IPO。

3月19日,招商银行公告称,该行董事会审议通过了《关于招联IPO及收购招商永隆所持招联股权的议案》,启动招联消费金融有限公司(下称“招联消费金融”)上市研究工作,具体上市方案成熟后再行提交董事会审议。

公开资料显示,招联消费金融成立于2015年3月6日,是我国第一家在《内地与香港关于建立更紧密经贸关系的安排》(CEPA)框架下成立的消费金融公司,原始注册资本为20亿元,经过两轮增资,目前注册资本为38.6896亿元。其股东共3家,分别是(香港地区)招商永隆银行有限公司(持股比例为25.85%)、招商银行股份有限公司(持股比例为24.15%)、中国联合网络通信有限公司(持股比例为50.00%)。

在披露招联消费金融IPO计划的同时,招行也披露了欲收购招商永隆银行所持招联消费金融25.85%股权的公告。收购完成后,招商银行持有招联50%股权,招商银行集团持有招联的股权仍维持在50%不变。

界面记者关注到,招商银行在2020财报中指出,截至2020年末,招联消费贷款规模在持牌消费金融同业中排名第一,资产质量优于同业平均值。但在财报中披露的招联消费金融公司2020年的运营数据,与3月11日另一股东中国联通财报中所披露的数据竟有所不同。

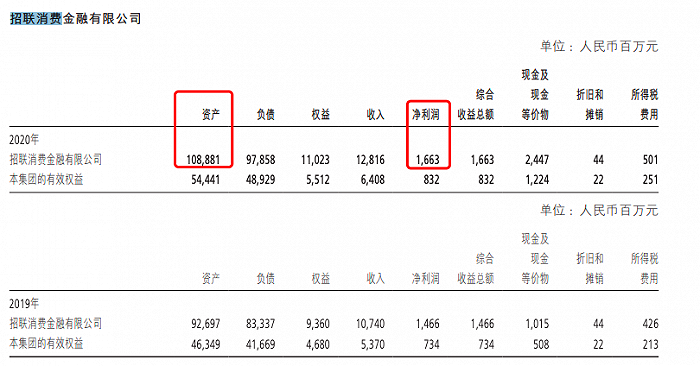

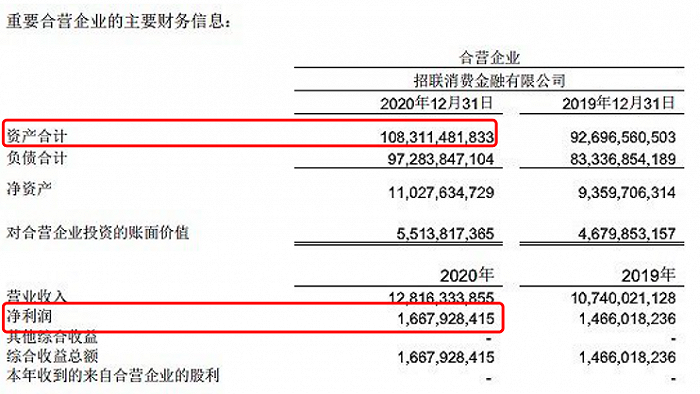

具体来看,招行财报数据显示,招联消费金融2020年总资产约为1088.81亿元,净利润约为16.63亿元,而联通财报数据显示,该公司2020年总资产约为1083.11亿元,净利润约为16.68亿元。总资产相差约5.7亿元,净利润则相差约0.05亿元。

图片来源:招商银行2020年年报。

图片来源:中国联通2020年年报。

对于运营数据不一致的问题,界面新闻记者联系了招银消费金融,对方回应称:“招联的数据在招行和联通财报中不一致,是因公司存在资产负债表日后调整事项,股东单位使用不同时点的财务数据。”

一华南地区大型会计事务所审计师向界面新闻记者解释,“两家股东单位披露数据不一致的情况是在财报编制的操作中存在的。举个例子,假如某企业在2020年涉及诉讼,在年内可能无法估计胜败或者赔偿金额,在2021年财报披露前,案子出现了判决,该企业一审败诉,且该企业最终很可能会败诉,预估赔偿的金额大概率是某个数,这时就需要计提或有负债。有可能其中一个单位采用了计提或负债前的数据,导致了数据不一致。”

从两家公司披露财报来看,可以确定的是招联消费金融2020年实现了营收和净利双增长,其营业收入为128.16亿元,较上年的107.40亿元增长19.3%。

另外,关于上市进展的问题,招银消费金融相关人士回应称,“目前公司正在就上市计划进行筹划,并根据实际情况开展上市相关工作,具体情况可参见后续相关公告文件。”

值得关注的是,2020年,招联消费金融曾因侵害消费者权益的问题,于当年10月被银保监会消保局通报点名。通报内容显示,招联消费金融存在四项违规行为,包括营销宣传存在夸大、误导;未向客户提供实质性服务而不当收取费用;对合作商管控不力;催收管理不到位。

彼时,招联消费金融回应称,“我司高度重视消费者权益保护工作。对于此次监管检查中发现的问题,公司深度反思,第一时间成立专项整改工作小组,全面开启自查和整改工作。截止目前,我司已基本完成整改工作,并不断将整改向深入推进。目前公司经营一切正常,业务稳定,发展状况良好。”

值得一提的是,招联消费金融是第三家宣布拟IPO的消金公司。

2019年7月15日,捷信消费金融公司母公司捷信集团(Home Credit B.V.)在港交所披露了招股书,计划在香港上市。在4个月后,捷信集团宣布,由于市场情况所致,集团决定不再推进Home Credit NV(简称“HCNV”)在香港联合交易所的全球上市进程。

2020年9月11日,马上消费金融首次公开披露上市计划。当天,重庆银保监局发布批复,同意马上消费金融首次公开发行A股股票,发行规模不超过13.33亿股。发行所募集资金扣除发行费用后,应全部用于补充公司核心一级资本。

2021年1月8日,证监会重庆监管局发布了《马上消费金融股份有限公司辅导备案信息公示》。据披露,马上消费金融已与保荐机构中金公司、中信建投公司签订辅导协议,拟公开发行股票并上市。该公司于2021年1月6日在重庆证监局办理了辅导备案登记。

简体中文

简体中文